[ad_1]

Quelle que soit l’issue de la crise actuelle – inflation ou déflation – un seul type d’actif vous aidera à protéger votre épargne.

Le coronavirus a déjà entraîné les actions dans un marché baissier. A présent, il menace de déclencher une véritable dépression économique à l’échelle mondiale.

Si vous êtes un lecteur régulier de la Chronique Agora, nous espérons que vous avez suivi nos conseils et mis en place une stratégie d’allocation d’actifs prudente. Nous vous recommandons déjà depuis longtemps de répartir votre capital entre des obligations, des liquidités, de l’or, des cryptomonnaies et des pièces de collection, en plus de vos actions.

Une telle stratégie vous aurait permis d’amortir le choc que représente la chute de plus de 30% des actions depuis leur précédent plus haut.

Aujourd’hui, j’aimerais attirer votre attention sur trois sujets.

Le premier concerne le risque d’une poursuite de la chute des actions. Le second concerne l’explosion des dépenses dans le cadre des programmes de relance annoncés par les gouvernements et les banques centrales. Enfin, le dernier concerne le seul investissement valable dans le contexte actuel – l’or.

La Fed tente de stopper la chute du marché boursier

Les actions ont connu trois périodes de baisse d’au moins 40% depuis le crash de 1929. Le marché boursier a connu un déclin moyen de 51% au cours de ces périodes. Et il a fallu, en moyenne, 58 mois (soit quasiment cinq ans) pour que les actions atteignent un nouveau plus haut.

Si ce marché baissier se termine de nouveau par une correction de 51%, le S&P 500 devrait tomber à 1 663 points. Cela représente une baisse de 33% par rapport à son niveau actuel.

En d’autres termes, si vous rachetez trop tôt, vous risquez de boire le bouillon. Et vous aurez besoin d’une hausse encore plus importante uniquement pour compenser cette perte.

Cela nous conduit au sujet de la politique de la Réserve fédérale. Cette dernière cherche à stopper la correction du marché boursier en déployant différents programmes de rachat d’actifs – ce que l’on désigne généralement sous le terme d’assouplissement quantitatif, ou QE – afin de sauver Wall Street et les entreprises américaines.

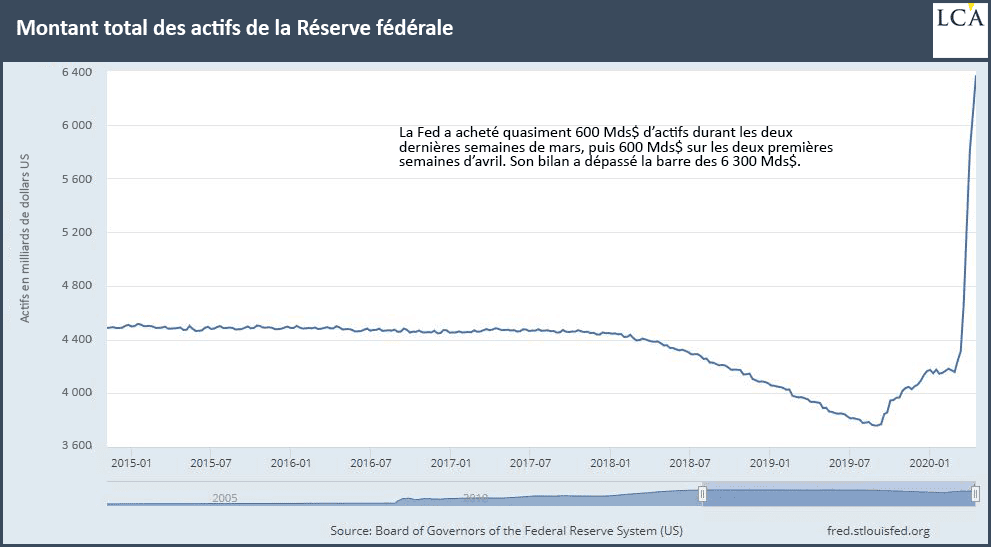

Comme le montre le graphique ci-dessous, le bilan de la Fed représente plus de 6 300 Mds$ – soit 29,3% du PIB américain (chaque nouveau dollar au bilan de la Fed représente un dollar qu’elle a injecté dans l’économie).

La Fed a augmenté son bilan de près de 600 Mds$ par semaine du 18 mars au 1er avril, en achetant des bons du Trésor US et des titres adossés à des crédits hypothécaires. Au total, elle a augmenté son bilan de plus de 1 500 Mds$ en l’espace de seulement un mois, depuis le 18 mars. La barre des 10 000 Mds$ devrait être facilement atteinte d’ici à la fin de l’année.

L’année dernière, j’avais calculé que le bilan de la Fed devrait gonfler encore davantage pour atteindre 40% du PIB lorsque la prochaine crise sera terminée. A présent, cette estimation semble franchement conservatrice.

Idem pour ma prédiction selon laquelle la dette publique américaine devrait exploser pour atteindre 40 000 Mds$ au cours des 10 prochaines années (contre 23 000 Mds$ aujourd’hui). Elle pourrait même atteindre 50 000 ou 60 000 Mds$ d’ici la fin de cette crise.

Au regard de ces chiffres, nous pensons que la déflation du prix des actifs ouvrira la voie à une inflation massive. C’est une bonne nouvelle pour l’or. Mais attention, il y a un piège…

Comment l’or se comporte lors d’un krach boursier

L’or connaît une évolution contre-intuitive au début d’un krach boursier. Les traders qui utilisent l’effet de levier vendent leur or ainsi que d’autres actifs liquides afin de disposer de liquidités.

C’est la raison pour laquelle l’or a perdu environ 30% à l’apogée de la crise de 2008. De la même façon, l’or a de nouveau chuté récemment.

Mais si les choses se déroulent comme en 2008, l’or devrait reprendre sa hausse à partir du niveau actuel. Entre le plus bas de 2008 et le pic atteint au mois de septembre 2011, l’or a gagné 166%.

Pour résumer, l’économie va être inondée de liquidités au cours du trimestre à venir, par le biais des programmes de relance. Lorsque ce sera le cas, nous pensons que l’or deviendra la seule véritable valeur refuge digne d’être désignée comme « sans risque ».

Le risque le plus important est que nous nous trompions concernant l’arrivée de l’inflation. Si tel est le cas, alors l’économie mondiale rentrera dans une période de dépression. Mais les lingots d’or que vous possédez auront plus de valeur que jamais.

L’or constitue un actif tangible. Il ne peut pas être imprimé ou créé d’un simple clic sur un ordinateur. C’est la raison pour laquelle nous pensons que la situation actuelle est idéale pour réaliser des opérations boursières sur les actifs financiers liés à l’or (les actions aurifères) et en posséder sous forme physique (en lingots).

[ad_2]