[ad_1]

Alors que la plus grande destruction de richesse de l’histoire se profile à l’horizon, il serait opportun de suivre la sagesse d’un des plus grands philosophes grecs, Platon (428-348 av. J.-C.) :

« La plus grande richesse est de vivre heureux avec le peu que l’on a. »

C’est une leçon que beaucoup d’entre nous apprendront à leurs dépens dans les prochaines années. Nous arrivons à la fin d’une ère qui a créé une richesse irréelle pour quelques-uns et une dette massive pour une grande partie de la planète. Lorsque les bulles des actions, obligations, biens immobiliers et autres actifs financiers imploseront, ainsi que la dette qui les a alimentées, des centaines milliards de dollars vont tout simplement disparaître à jamais. Les conséquences seront dévastatrices.

NOUS VENONS AVEC RIEN ET REPARTIRONS AVEC RIEN

Il est intéressant de noter que peu de personnes, surtout en Occident, écoutent les sages paroles de Platon. Nous arrivons tous au monde seuls, avec absolument rien, et nous le quitterons de la même manière – seuls et avec rien. Entre temps, la plupart des gens essaient d’accumuler le plus de biens possible, même s’ils ne pourront rien emporter à leur mort. J’ai récemment discuté avec différents amis qui se disent heureux de ce qu’ils ont et qui n’ont pas besoin d’amasser de richesses matérielles. Ce sont des personnes d’une grande intelligence et d’une grande intégrité, mais aussi des personnes ayant de nombreux centres d’intérêt à la fois stimulants et gratuits. C’est toujours rafraîchissant de rencontrer des personnes satisfaites de leur vie.

Fait intéressant, ces deux personnes détiennent de l’or. La majorité de nos clients ou amis n’ont pas investi dans l’or pour s’enrichir, mais parce qu’ils sont conscients des risques qui planent sur les marchés et le système financier. Ils voient l’or comme la meilleure forme d’assurance pour protéger leur patrimoine contre ces risques. Ceux qui achètent de l’or pour réaliser des profits à court terme ont mal compris le but de détenir de l’or physique.

L’or n’est pas un investissement pour « devenir riche rapidement ». Les gens qui achètent de l’or quand il monte et vendent quand il descend sont des spéculateurs opportunistes. Ils ne comprennent pas l’intérêt d’avoir de l’or. L’or n’est pas un investissement. C’est la seule monnaie, avec l’argent métal, à avoir survécu à travers l’histoire. Au fil du temps, l’or assure un pouvoir d’achat stable. Une once d’or permet aujourdhui d’acheter un beau costume pour homme, comme il y a 2000 ans.

OÙ EST PASSÉ LE PAPIER-MONNAIE ?

Le papier-monnaie est en train de disparaître progressivement, pays après pays. J’étais récemment en Suède, où l’argent liquide a pratiquement disparu. Personne n’en transporte sur soi. De nombreux magasins n’acceptent plus les paiements en espèces. Même les petits commerces comme les boulangeries ne prennent que les cartes de crédit. Dans plusieurs pays de l’UE, le retrait quotidien maximum est de 1000 euros et les transactions en espèces dépassant ce montant sont illégales. Au Venezuela, les comptes bancaires de nombreux citoyens lambda sont gelés pour « combattre le terrorisme ».

Ce n’est qu’une question de temps avant que l’argent liquide ne disparaisse complètement. Cela donnera aux autorités le contrôle total de la monnaie et on entend souvent que les banques s’y préparent. Lorsque la prochaine crise financière commencera, il sera très facile de fermer les distributeurs de billets et de bloquer les transactions par carte de crédit, disons de plus de 100 dollars/euros par jour. À un moment donné, les crypto-monnaies privées seront également interdites et remplacées par les cryptos du gouvernement.

SEUL L’OR EST MONNAIE

« La monnaie, c’est l’or, et rien d’autre » disait J.P. Morgan en 1912. Cette fois encore, l’or sera la seule monnaie à survivre. Le philosophe grec Aristote, élève de Platon, a défini ce que doit être une monnaie saine :

- Durable

- Portable

- Divisible

- Intrinsèquement précieuse

Seul l’or physique remplit tous ces critères ; voilà pourquoi c’est la seule monnaie à avoir traversé l’histoire.

Comme évoqué dans mon article de la semaine dernière, l’or physique est aujourd’hui confondu avec l’or papier. Le prix de l’or est aujourd’hui déterminé par un faux marché papier qui risque de s’effondrer dans les prochaines années. À ce moment-là, nous connaîtrons le prix réel de l’or.

LE SYSTÈME FINANCIER SURVIVRA-T-IL ?

Les actions du secteur bancaire indiquent clairement que le système financier a peu de chances de survivre sous sa forme actuelle. De nombreuses valeurs bancaires ont chuté de plus de 90% depuis 2007. Deutsche Bank, par exemple, est en baisse de 94%. L’indice STOXX 600 des banques européennes a perdu 75% depuis 2007 et 1/3 de sa valeur rien qu’en 2018. L’indice ne s’est jamais remis de la dernière crise et, comme le montre le graphique, la tendance est à la baisse, ce qui ne présage rien de bon pour le système bancaire européen.

2007-2009 BIENTÔT DE RETOUR

La suite de la crise de 2007-2009 est imminente. Les gouvernements et banquiers du monde entier ont réussi à repousser l’inévitable de dix ans. Mais cela débouchera sur une crise encore plus grave. Cette fois-ci, il y a peu de marge pour abaisser les taux étant donné qu’ils sont déjà négatifs ou très bas dans la plupart des pays. L’impression monétaire ne permettra pas de sauver le système. L’illusion du système financier actuel, basé sur le crédit et la monnaie imprimée, prendra fin. Imprimer de la monnaie n’a jamais créé de la richesse ; c’est aussi inutile que d’entasser Pélion sur Ossa pour atteindre les dieux.

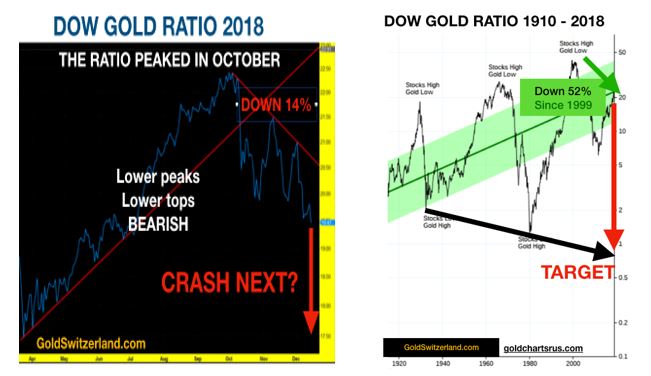

LA BAISSE DU RATIO DOW/OR – UN SIGNE INQUIÉTANT

Le graphique du ratio Dow-or illustre bien ce qui se produira au cours des prochaines années lorsque la richesse sera détruite. Quand ce ratio augmente, cela signifie que le Dow Jones monte par rapport à l’or. Lorsqu’il baisse, c’est l’or qui se renforce face au Dow Jones.

Les actions ont atteint leur plus bas niveau par rapport à l’or en 1980, lorsque le prix du métal était de 850 $. Elles ont ensuite fortement augmenté, alors que l’or a chuté à 250 $ à la fin des années 1990. Le Dow Jones a ensuite perdu 87% par rapport à l’or de 2000 à 2011.

Depuis 2009, le marché boursier ne cesse de monter, contrairement à l’or. Malgré cela, le Dow Jones est toujours en baisse de 52% par rapport à l’or depuis 1999. La correction du prix de l’or semble maintenant terminée et le ratio a chuté de 14% depuis octobre 2018, comme le montre le graphique en noir ci-dessous.

La baisse à long terme amorcée en 1999 devrait reprendre de plus belle. Un krach boursier est imminent. Le ratio a touché 1:1 en 1980, ce qui signifie que le Dow Jones et l’or étaient au même niveau autour de 850. Nous sommes susceptibles d’atteindre la ligne de tendance qui se situe à 0,75, voir même de la casser pour avoir un ratio inférieur à 0,5. Le prix de l’or sera donc au moins deux fois plus élevé que le Dow Jones. L’or à 20 000 $ et le Dow Jones à 10 000 $ ? L’avenir nous le dira. Avec l’hyperinflation, on pourrait voir l’or à 50 000 $ et le Dow Jones à 25 000 $.

Il est bien entendu impossible de prévoir le niveau exact, mais il est clair que les actions, ainsi que la plupart des actifs, vont considérablement chuter en termes réels, c’est-à-dire contre l’or.

L’OR AUSSI BON MARCHÉ QU’EN 1970 ET 2000

Enfin, analysons le prix de l’or ajusté en fonction de la masse monétaire ou FMQ (Fiat Quantity Money). Comme le montre le graphique ci-dessous, le prix de l’or est aujourd’hui au même niveau qu’à la fin des années 1960 et au début des années 1970 (35 $) avant que Nixon ne mette fin à l’étalon-or. L’or se situe également au même niveau qu’au début du siècle, soit autour de 300 $. L’or est donc clairement sous-évalué, que ce soit par rapport à la masse monétaire ou aux actions.

Cette incroyable sous-évaluation ne devrait pas constituer la principale raison d’investir dans l’or. L’or est surtout la meilleure assurance pour protéger son patrimoine contre l’effondrement imminent du système financier et de la plupart des actifs.

[ad_2]