[ad_1]

Un investisseur à succès, du Baron Rothschild à Benjamin Graham, adopte inévitablement une attitude contrarienne.

Autrement dit : les esprits les plus calmes se tiennent à l’écart de la folie des foules.

Cela est vrai quelle que soit la stratégie (approche valeur ou approche croissance / suivi de tendance ou stratégie d’arbitrage) ou la classe d’actifs (des actions aux obligations, des taux aux métaux précieux).

Un investissement dans l’or réussi ne déroge pas à ce modèle contrarien.

À l’heure actuelle, les métaux précieux ne représentent que 0,5% du total des actifs financiers. Détenir des métaux précieux, c’est déjà faire partie d’une minorité.

Mais s’agit-il d’une minorité avisée pour autant ?

RIRE DE L’OR ?

Nous avons tous vu les attaques lancées à l’encontre des détenteurs de métaux précieux, que l’on décrit souvent comme des « gold bug », des rêveurs qui investissent dans une « relique barbare » extraite du sol, achetée, puis remise sous terre ou dans un coffre-fort moyennant une commission.

Pendant des décennies, la majorité des investisseurs dans les actifs à risque ont soit ignoré, soit ridiculisé les acheteurs d’or et d’argent.

Mais voici le hic : dans l’histoire, faire partie de la majorité qui pense à court terme a toujours été une erreur, et cela n’est pas moins vrai aujourd’hui lorsqu’il s’agit des métaux précieux.

RIRA BIEN QUI RIRA LE DERNIER…

Les investisseurs contrariens dans l’or ont bénéficié d’une hausse majeure des prix.

L’or a considérablement surperformé les actions au cours de ce siècle, gagnant environ 555% contre 79% pour l’indice boursier MSCI All-County World ou 146% pour le S&P.

Cela ne ressemble pas à des résultats « barbares ».

Mais les investisseurs avertis et clairvoyants (avec un œil attentif sur la préservation du patrimoine et le risque de change) voient au-delà d’une simple hausse des prix et de l’opportunité d’avoir le « dernier mot » face à leurs détracteurs.

Ils sont différents de la masse. Ce sont des contrariens.

Les détenteurs d’or sont donc enclins à ignorer les soi-disant experts, préférant s’appuyer sur les mathématiques et l’histoire plutôt que sur les conseils populaires des « plus hautes sphères ».

Comme démontré à de nombreuses reprises, les décideurs politiques et les politiciens ne connaissent quasiment rien à l’histoire monétaire.

LE CRÉPUSCULE DES (FAUSSES) IDOLES

Ironiquement, cette ignorance économique est flagrante parmi l’illustre classe de fausses idoles que sont les banquiers centraux, les secrétaires au Trésor et les présidents des États-Unis…

En dépit de quelques exceptions remarquables (William Martin et Paul Volker, ou Dwight Eisenhower et Harry Truman), la grande majorité des dirigeants financiers et politiques reproduisent ce que la plupart des élus font : essayer de conserver leur position en pratiquant la corruption publique et en dépensant l’argent gratuit des « stimulus ».

Hélas, ces stratégies à courte vue et égoïstes ont été, pendant des décennies, une catastrophe négligée et minimisée pour les économies et les monnaies.

LES PRÉSIDENTS

Par exemple, lorsque Franklin Delano Roosevelt se trouvait dans l’embarras en 1933, il a réagi au désastre de la dette des années 1920 en neutralisant la monnaie nationale par le biais du tristement célèbre Thomas Amendment, qui a réduit la teneur en or du dollar sans pour autant restaurer le dynamisme économique.

Quand Nixon, post-Bretton Woods, s’est retrouvé dans une situation similaire avec un dollar adossé à l’or (ce qui l’empêchait de dépenser sans compter afin de se faire réélire facilement), il s’en est tout simplement pris à l’étalon-or, dont les conséquences désastreuses affectent encore aujourd’hui le billet vert.

Depuis, tous les présidents américains, qu’ils soient démocrates ou républicains, ont continué à emprunter et à dépenser massivement pour être rééligibles, alors que les masses confiantes font l’autruche, ignorant les chiffres ci-dessous.

LES BANQUIERS CENTRAUX

Hélas, les banquiers centraux ne sont pas moins stupides.

Ils ont perpetué une longue tradition de dévaluation du pouvoir d’achat de la monnaie pour financer l’inflation des prix des actifs à court terme au détriment de leur monnaie et de l’économie réelle.

Mais comme le savent ceux qui ont étudié l’histoire de la banque centrale, cette cabale, par ailleurs mal nommée « Réserve fédérale », n’est ni plus ni moins qu’une banque privée.

En tant que telle, la Fed sert un seul maître : Wall Street, et non une monnaie, ni une économie nationale.

Pour les contrariens avertis, cela représente une mauvaise nouvelle pour le pouvoir d’achat des monnaies et une bonne nouvelle pour les réserves de valeur réelle, c’est-à-dire les métaux précieux.

Les contrariens doivent faire preuve de patience et d’un sens de l’humour certain, la Fed se montrant de plus en plus stupide à chaque nouvelle tragi-comédie qualifiée de crise financière.

Lorsque Greenspan est devenu président de la Fed, juste au moment où les traders de Wall Street avaient déclenché un “krach éclair” désastreux en 1987, qu’a-t-il fait ?

Il a simplement continué à injecter de la monnaie et il a abaissé les taux d’intérêt.

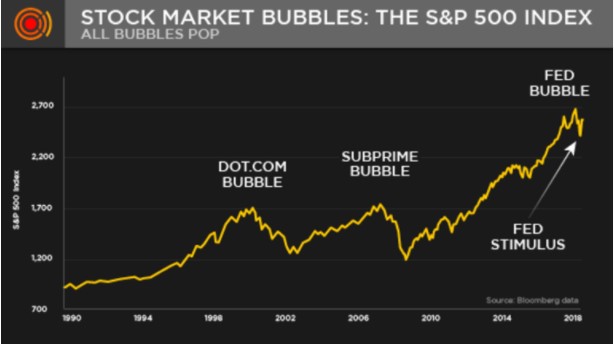

Il a fait la même chose en 1998, en offrant à la bulle Internet quelques années supplémentaires de plaisir à bas taux, suivies d’un désastre sur le marché en 2001-2003, lorsque le NASDAQ a cédé 80% de ses gains.

Par la suite, Greenspan a de nouveau abaissé les taux à des niveaux historiques, ouvrant la voie à une configuration parfaite pour la crise des prêts hypothécaires à risque (subprimes) et l’implosion du marché en 2008.

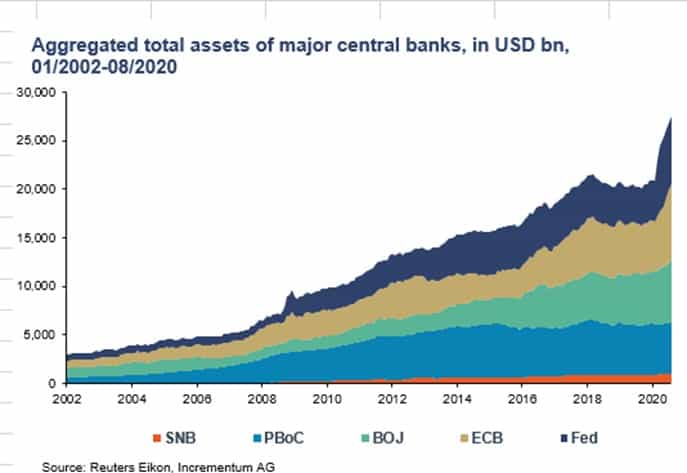

Sans surprise, son successeur au poste de gouverneur de la Fed, Ben Bernanke, a suivi l’exemple de Greenspan en 2009, en abaissant les taux d’intérêt à zéro et en imprimant des milliers de milliards de dollars à partir de rien pour acheter une autre « relance » financée avec des dollars fictifs et des niveaux records de dettes alimentés par des taux d’intérêt artificiellement réprimés.

La fête pouvait commencer.

Les « experts » ont distribué du punch aux fêtards de Wall Street, entraînant une hausse temporaire des marchés et une baisse définitive du pouvoir d’achat du billet vert.

Les contrariens étaient bien sûr en train d’observer.

Pour les investisseurs dans l’or, une telle fraude de la Fed indiquait clairement qu’il fallait prendre des positions longues sur les métaux précieux et courtes vis-à-vis des soi-disant « experts ».

Yellen, puis Powell, ont confirmé la méfiance des contrariens en appliquant une politique de taux d’intérêt bas et d’assouplissement quantitatif pour alimenter les bulles d’actifs à risque, dont les distorsions sont désormais sans précédent dans l’histoire des marchés financiers.

La montée du S&P qui en résulte et qui émane d’une telle politique monétaire ressemble-t-elle à une autre bulle d’actifs pour vous ?

IGNORER L’ÉVIDENCE

Malheureusement, la majorité des investisseurs ignorent ces riques et se rassemblent dans la foi (presque aveugle) que les experts les sauveront, car, après tout, ce sont eux les experts.

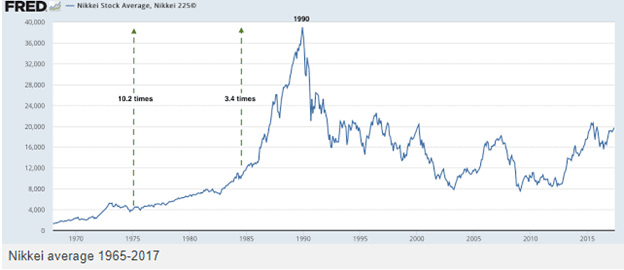

Au Japon, juste avant le plongeon du Nikkei en 1989, l’expression la plus populaire à Tokyo était : « Si nous traversons la rue tous ensemble, nous ne courons aucun risque. »

Une telle réflexion de groupe a peut-être été réconfortante, mais ce qui s’est passé par la suite ne l’a pas été.

Ils se sont tous fait écraser en traversant la même rue.

Trente ans plus tard, le Nikkei n’a toujours pas retrouvé ses sommets, le pouvoir d’achat du yen diminuant chaque seconde dans un pays dont le ratio dette totale/PIB est supérieur à 700%.

Le même (et insensé) modèle d’emprunt et d’impression monétaire, évidemment, se perpétue parmi toutes les grandes banques centrales et économies du monde.

Les marchés artificiels montent grâce aux reconductions de dette financées par des taux artificiellement réprimés et de la fausse monnaie imprimée.

De nombreux banquiers centraux, dont Bernanke, ont fait la promotion de leurs livres en se félicitant d’avoir « sauvé » le monde avec cette politique « accommodante ».

Les ironies ne manquent pas.

Cependant, les investisseurs contrariens ont toujours parié contre les experts, comme le faisait remarquer La Rouchefoucauld : « Les plus hautes fonctions abritent rarement, si ce n’est jamais, les plus grands esprits. »

LES SECRÉTAIRES AU TRÉSOR

Ayant erré dans la cour de Harvard à l’époque où Larry Summer en était le président, je me rappelle la façon dont cet ancien parrain de la déréglementation des dérivés au département du Trésor a par la suite dépouillé l’université qu’il dirigeait autrefois lorsque ces mêmes produits dérivés ont détruit l’économie en 2008.

En 2008, Hank Paulson n’était pas moins égoïste. Cet ancien directeur des systèmes d’information de Goldman, devenu secrétaire au Trésor, a validé un plan de sauvetage des actif en crise (TARP) qui a profité aux banques au détriment de l’économie réelle et du pouvoir d’achat du dollar.

Voilà ce qu’il en est de faire confiance aux experts.

Leur « sagesse » sert de contre-indicateur plutôt que de guide pour les investisseurs à contre-courant. Par définition, les contrariens agissent en contradiction avec les « experts ».

UN BILAN ABSURDE

Que nous ont apporté les experts et leurs politiques monétaires laxistes ?

Alors que les marchés connaissaient une croissance fulgurante, ces mêmes politiques ont conduit à une disparité de richesse sans précédent aux États-Unis.

En 2020, les files d’attente des années 30 ont été remplacées par des images comme celle-ci :

« Des milliers de familles ont fait la queue à Dallas samedi pour participer à une distribution de nourriture organisée par la North Texas Food Bank, que l’organisation a qualifié de plus grande distribution jamais effectuée. »

Thousands of families lined up in Dallas on Saturday for a giveaway hosted by the North Texas Food Bank, and the organization called it its largest ever. https://t.co/5B3tXMXLn6

— CBSDFW (@CBSDFW) November 15, 2020

Hmmm.

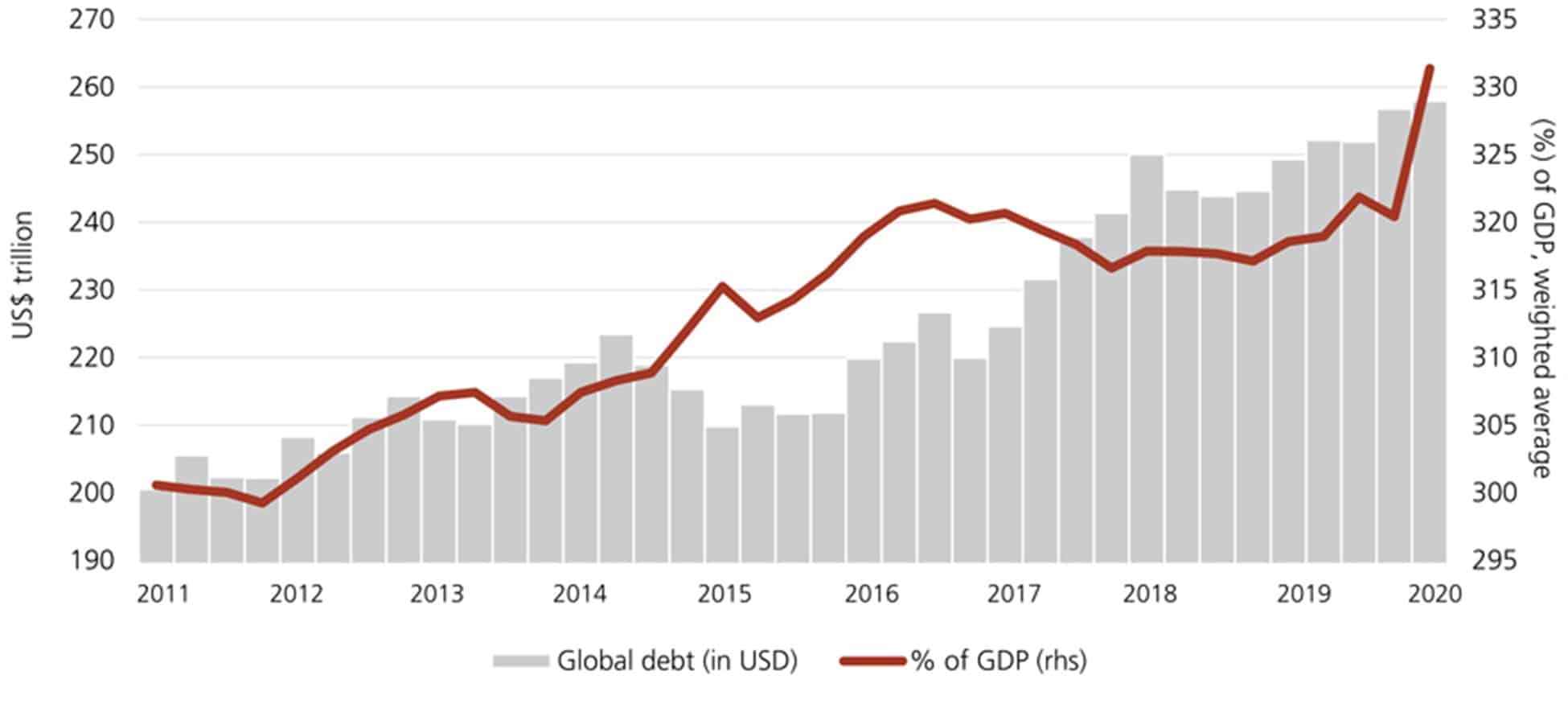

Nous enregistrons aujourd’hui les niveaux d’endettement les plus élevés de l’histoire, avec 277 000 milliards $, soit un ratio d’endettement de 3:1.

La dernière réponse du FMI à cette crise de la dette ? Augmentez la dette et payez-la avec une nouvelle monnaie mondiale.

Hmmm…

Aux États-Unis, la monnaie sans valeur a fait grimper la dette publique à plus de 28 000 milliards $, et la dette combinée des ménages, du gouvernement fédéral et des entreprises se chiffre à plus de 80 000 milliards $.

Hmmm…

Pendant ce temps, cette fausse monnaie distribuée par les présidents, les secrétaires au Trésor et les présidents de la Fed a donné naissance à un marché boursier avec des ratios cours/bénéfices supérieurs à 28 et un marché obligataire tellement suracheté et faussé par des « accommodements » que les rendements ajustés en fonction de l’inflation sont maintenant négatifs pour la première fois dans l’histoire des États-Unis et du monde.

Hmmm…

Là encore, les autres banques centrales ont été tout aussi stupides, ce qui explique en partie pourquoi les obligations souveraines en Europe et en Asie sont à rendements négatifs, ce qui, par définition, en fait des obligations défaillantes.

La Chine et le Royaume-Uni ont désormais rejoint le club des pays dont la dette est à rendement négatif.

Hmmm…

Vous faites toujours confiance aux experts ?

Les résultats, bien sûr, sont plus éloquents que les euphémismes politiques (« stimulus », « assouplissement », « accommodement », etc.).

Tandis que la dette mondiale (et le pourcentage de la dette par rapport au PIB) évolue dans ce sens (voir graphique UBS ci-dessous)…

… que des niveaux insensés de création de fausse monnaie papier pour payer ces dettes vont dans ce sens là…

…il n’est pas surprenant que, par rapport à l’or, le pouvoir d’achat des principales devises ait évolué de cette façon…

Alors, avez-vous toujours l’impression que les experts assurent vos arrières (et votre monnaie), ou est-il temps d’aller à contre-courant et de miser sur l’or plutôt que sur “les conseils des experts” ?

À vous de décider.

[ad_2]