[ad_1]

Comme l’a écrit Charles Mackay, « les illusions populaires extraordinaires et la folie des foules » ont lieu à intervalles réguliers. Il semble que le monde vive davantage dans l’illusion et la folie que dans la réalité et le bon sens.

Le schéma est toujours le même. L’économie n’est jamais à l’équilibre mais évolue via des cycles d’expansion et de ralentissement. Si nous laissions ces cycles suivre leur cours naturel, ils se déplaceraient de haut en bas à un rythme régulier, sans atteindre les extrêmes.

L’OBJECTIF PRINCIPAL DES GOUVERNEMENTS EST D’ÊTRE RÉÉLU EN ACHETANT DES VOTES

Mais la psychologie humaine et la soif de pouvoir entravent le déroulement des cycles naturels. La plupart des dirigeants, qu’ils soient rois ou présidents, ont tous la peur de l’échec, combinée à des illusions de grandeurs. Alors que l’économie atteint des sommets et que la période de prospérité touche à sa fin, ils savent que leur meilleure chance de ne pas être éjecté est de prolonger cette période. L’objectif premier des dirigeants actuels est de s’accrocher au pouvoir en achetant des votes.

Comment peuvent-ils acheter des votes quand l’économie ralentit et que les caisses sont vides ? C’est facile ! En imprimant de l’argent à partir de rien, comme expliqué dans un récent article. Les Romains l’ont fait, mais aussi les Français, les Britanniques, les Allemands, les Argentins et tous les autres.

LES PRIX N’AUGMENTENT PAS – LA VALEUR DE LA MONNAIE BAISSE

Au départ, lorsqu’un pays imprime de l’argent pour accroître la prospérité, personne ne remarque qu’elle est illusoire. Après tout, on appelle toujours cela des dollars ou des livres. Mais progressivement, les choses deviennent plus chères. Dans l’esprit populaire, le terme inflation désigne cette augmentation des prix. En fait, ce ne sont pas les prix qui augmentent, mais la valeur de la monnaie qui diminue à mesure que l’on en émet à partir de rien.

LA DERNIÈRE PANIQUE A COMMENCÉ EN AOÛT 2019

La crise actuelle est entrée dans sa phase aiguë en août 2019. C’est à ce moment-là que la Fed et la BCE ont commencé à paniquer.

Depuis, elles ont inondé les marchés de milliers de milliards de dollars et d’euros et, pourtant, les problèmes ne disparaissent pas. Comment résoudre un problème d’endettement en s’endettant encore plus ? Les déclarations et les actions des banques centrales au mois d’août marquent un tournant, tout aussi important que la fermeture de la fenêtre de l’or par Nixon en août 1971. J’avais d’ailleurs écrit « le monde est à un tournant majeur et peu de gens s’en rendent compte. »

LE DÉBUT DE LA FIN

Les États-Unis et le monde arrivent au terme de 50 années de destruction de l’économie et du système financier. Il a donc fallu un demi-siècle pour en arriver là, soit une période très courte à l’échelle de l’histoire.

Les États-Unis dirigent l’économie mondiale vers l’effondrement total, non seulement du système financier, mais aussi des structures commerciales et sociales. Pourtant, personne ne s’en rend vraiment compte. Les marchés boursiers sont proches de leurs sommets historiques et l’immobilier haut de gamme est en plein essor, dans et autour de plusieurs capitales.

Les États-Unis réunissent tous les ingrédients pouvant entraîner la destruction d’un empire : déficits, dettes, dépenses militaires excessives, dépréciation de la monnaie, effondrement du commerce, épidémie, ébranlement de l’ordre public et émeutes. Deux choses manquent pour compléter le tableau : les guerres et l’hyperinflation. Malheureusement, ces deux facteurs sont susceptibles de se produire dans les années à venir.

1971 : le début de la fin de l’empire américain

Depuis 1971, le dollar a chuté, les déficits et les dettes ont explosé et les structures sociales, y compris l’ordre public, s’effondrent. Comme tous les empires, les États-Unis portent en eux les germes de leur propre destruction.

Voici comment ils en sont arrivés là :

1. DÉPENSER PLUS QUE CE QU’ILS NE GAGNENT, PUIS IMPRIMER, IMPRIMER, IMPRIMER

Les États-Unis l’ont fait avec talent depuis le début des années 60. La dette fédérale américaine a augmenté chaque année. Les excédents des années Clinton étaient faussés puisque la dette continuait d’augmenter.

En 1971, la dette fédérale américaine était de 400 milliards $. Elle atteint aujourd’hui 26 000 milliards $, soit une multiplication par 65.

J’ai crée ce graphique de la dette en 2017, lorsque Trump a été élu président. Je prévoyais alors que la dette américaine atteindrait 28 000 milliards $ à la fin 2021, puis doublerait d’ici 2028 pour atteindre 40 000 milliards $. Une telle augmentation de la dette semblait incroyable à l’époque. Mais peu de gens étudient l’histoire et tirent les leçons du passé.

Depuis 1981, la dette fédérale américaine a doublé en moyenne tous les 8 ans, sans exception. Obama a doublé la dette durant son mandat, en la faisant passer de 10 à 20 000 milliards $. Il était donc conforme à l’histoire que la dette américaine atteigne 40 000 milliards $ 8 ans plus tard, en 2025.

À l’époque, j’anticipais un effondrement du système financier à partir de 2020. L’histoire nous en apprend donc beaucoup plus sur le monde que n’importe quel économiste ou autre prévisionniste.

La dette américaine s’élève désormais à 26 000 milliards $ et devrait atteindre plus de 28 000 milliards $ à la fin de l’année civile et 40 000 milliards $ d’ici 2025. Les projections du Bureau du budget du Congrès américain et du Comité pour un budget fédéral responsable confirment également que ces niveaux d’endettement ne sont pas improbables.

Si nous traversons une véritable crise de l’économie et du système financier, les chiffres pourraient être bien plus élevés.

2. IMPORTER PLUS QU’EXPORTER

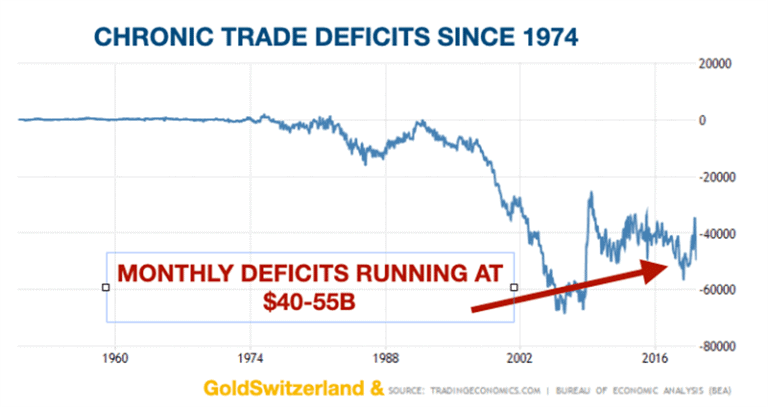

Depuis 1974, les États-Unis accusent chaque année un déficit de balance commerciale. Comme le montre le graphique ci-dessous, le déficit a augmenté de manière exponentielle. Au cours de ce siècle, il a oscillé entre 20 et 65 milliards $ par mois et se situe actuellement à 50 milliards $.

Importer plus qu’exporter chaque année depuis un demi-siècle n’est possible qu’avec l’aide de la planche à billets, combinée à une expansion constante du crédit.

3. RENDRE LA MONNAIE SANS VALEUR

Aucune monnaie fiduciaire n’a survécu dans l’histoire. Il y a eu des périodes où les devises étaient adossées à l’or ou l’argent. Cela empêche les gouvernements de dépenser ce qu’ils n’ont pas. C’est le dilemme auquel Nixon était confronté. Après la coûteuse guerre du Vietnam dans les années 1960, le président de Gaulle a vu où l’Amérique se dirigeait et a demandé aux États-Unis de payer leurs dettes envers la France en or.

Une monnaie adossée à l’or empêche les pays de dépenser l’argent qu’ils n’ont pas. Chaque fois qu’une nation a abandonné l’étalon-or ou l’étalon-argent, cela a entraîné une destruction de la monnaie.

Étant donné l’augmentation rapide de leurs déficits et dettes, les États-Unis auraient manqué d’or. Nixon n’avait pas l’intention d’équilibrer le budget en réduisant les dépenses. Bien plus facile de fermer la fenêtre de l’or et d’ouvrir l’imprimerie, ce qu’il fit le 15 août 1971. Ce fut le début de la fin de l’empire américain et du système monétaire international.

Après la décision fatale de Nixon, le quotidien chinois The People’s Daily a écrit :

« Ces mesures impopulaires reflètent la gravité de la crise économique américaine ainsi que la décadence et le déclin de l’ensemble du système capitaliste ».

« Cela marque l’effondrement du système monétaire capitaliste supporté par le dollar américain. »

« La nouvelle politique économique de Nixon ne pourra sortir les États-Unis de la crise financière et économique. »

Il y a déjà 50 ans, la Chine avait prédit les conséquences des décisions américaines. C’est désormais au reste du monde de s’en rendre compte.

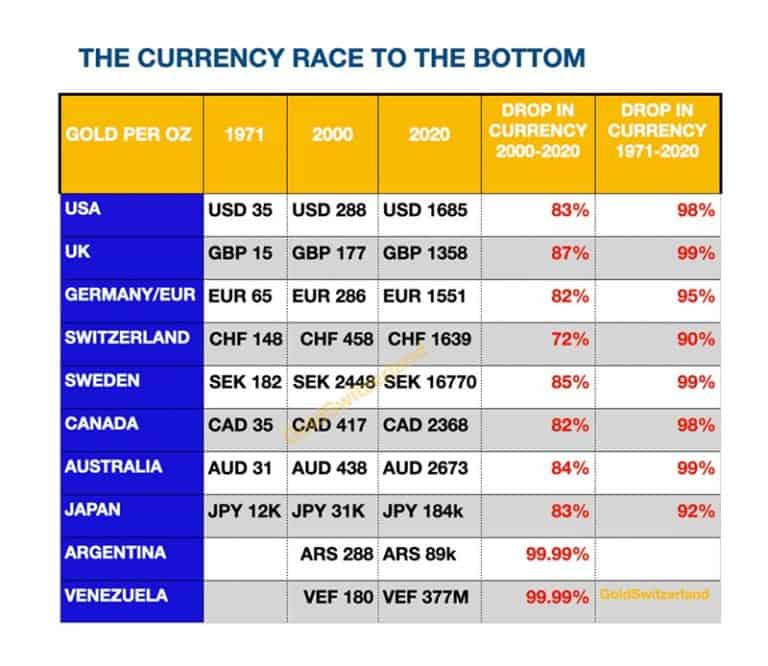

Depuis 1971, le dollar et toutes les principales devises ont chuté de 97 à 99 % en termes réels.

En termes réels, c’est-à-dire par rapport à l’or, qui est la seule monnaie stable de l’histoire.

4. MANIPULER TOUS LES MARCHÉS

Il est impossible d’avoir des dettes et des déficits chroniques pendant un demi-siècle sans manipuler les marchés. Le gouvernement américain et la Fed sont habilement intervenus sur tous les marchés financiers, que ce soit les actions, les obligations, les taux d’intérêt, les devises, les produits dérivés ou l’or et l’argent.

Par conséquent, il n’y a pas de marchés réels aujourd’hui, ni de prix réels. C’est un casino dans lequel le gouvernement, avec l’aide de la Fed et de ses amis banquiers, contrôle pratiquement toutes les transactions et les prix.

Si nous regardons simplement les taux d’intérêt, c’est un parfait exemple de faux marchés.

Dans un marché régi par l’offre et la demande, l’écart entre les intérêts et la dette observé dans le graphique ci-dessus n’existerait pas. Une forte demande de dette ferait automatiquement monter le coût de la dette. Mais les lois naturelles ont été temporairement annulées par la Fed et le gouvernement américain. Comme ils peuvent créer une offre illimitée de fausse monnaie, ils peuvent simultanément fixer le coût de cet argent à zéro. Vu que l’argent ne vaut rien, il va de soi qu’il ne devrait rien coûter à emprunter.

Les gens ne comprennent pas que la plupart des biens qu’ils achètent avec ce faux argent ont peu de valeur intrinsèque, qu’il s’agisse d’actions, d’obligations ou de biens immobiliers. Lorsque la bulle implosera, les investisseurs auront un réveil très brutal, car tous les actifs de cette bulle perdront 90 à 100 % en termes réels.

MARCHÉS

Les actions affichent une volatilité élevée normale avant le krach à venir. Le prochain marché baissier séculaire va en choquer plus d’un.

OR & ARGENT

La LBMA vient de publier un article de mon ami Charlie Morris. Charlie y présente des arguments très solides pour un prix de l’or à 7 000 $ d’ici 2030.

Faudra-t-il dix ans pour atteindre ce niveau ? J’en doute.

Au cours des prochaines années, le monde réalisera que l’impression monétaire ne créera jamais de la prospérité. C’est alors que les masses se tourneront vers l’or et l’argent. À ce moment-là, il n’y aura pratiquement plus de métaux précieux physiques disponibles à l’achat, et ce à n’importe quel prix.

L’histoire nous montre qu’il est impératif de détenir de l’or lorsque les banques centrales deviennent hors de contrôle.

Les rares personnes qui auront la chance de trouver de l’or et de l’argent devront payer des multiples du prix actuel.

« Le désir de possession d’or n’est pas pour l’or en soi. C’est pour la liberté et ses bienfaits ». – Ralph Waldo Emerson

[ad_2]