[ad_1]

L’or est désormais un marché haussier majeur, comme en témoigne sa forte cassure en août d’un immense modèle de base de 6 ans. La tendance générale est à la hausse. Nous avions pensé qu’il aurait pu se rapprocher plus près du point de cassure avant de remonter, mais ce n’est pas le cas, et il a recommencé à augmenter ces derniers jours pendant la période de Noël. C’est le signe d’une plus grande force.

Il existe un large éventail de raisons fondamentales pour un marché haussier de l’or d’une ampleur sans précédent, mais de loin la plus importante d’entre elles est la destruction continue et accélérée des devises par les banques centrales. Elles réagissent à l’écrasement du fardeau de la dette en créant de l’argent à une échelle gargantuesque, et nous pouvons nous attendre à ce qu’elles maintiennent les taux d’intérêt bas ou négatifs et fassent tourner la planche à billets à plein régime, car face au choix entre un blocage de la liquidité et une implosion systémique, et la création monétaire rampante menant à l’hyperinflation, ils sont tenus de suivre cette dernière voie car elle est plus graduelle et leur accorde plus de temps. Alors que toutes les banques centrales du monde jouent au même jeu, elles auront beaucoup de mal à suivre la Réserve fédérale des États-Unis qui accélère la création monétaire à un rythme effréné, ce qui aura pour effet de faire s’effondrer le dollar, qui commence déjà à chuter – d’où le rallye de l’or et de l’argent la semaine dernière.

Fin août – début septembre, l’or a calé exactement là où nous l’attendions, sur une résistance située sous la tendance supérieure de 2011-2013, comme nous pouvons le voir sur le graphique à 10 ans ci-dessous. Il s’agit d’un niveau de résistance-clé, car une fois que l’or réussira à le dépasser, il sera en mesure de monter vers les sommets de 2011, et une fois atteint, il n’y aura plus que du ciel au-dessus. Le dollar semblant vulnérable à une chute rapide, tout cela pourrait se produire à une vitesse remarquable. Avant de passer au prochain graphique, notons que les moyennes mobiles et les indicateurs de volume élevés augmentent de concert, la ligne d’accumulation étant sur le point de toucher de nouveaux sommets.

Sur le dernier graphique à 6 mois, nous pouvons voir le mouvement récent en détail, et comment l’or a brisé sa tendance baissière intermédiaire enclenchée au pic de septembre en début de semaine dernière, la veille de Noël. J’ai reçu des courriels de personnes se demandant si, parce que cette cassure s’était produite avec un faible volume ce jour-là, cela l’invalidait. Je ne pense pas que ce soit le cas et voici pourquoi – alors que de nombreux investisseurs ordinaires se précipitent comme des moutons avant Noël pour faire des achats de dernière minute, etc., Big Money est probablement beaucoup plus calme et réfléchi. La raison en est qu’ils ont envoyé Jeeves faire la plupart des achats actuels lors des soldes de janvier dernier, et il avait probablement un assistant pour tourner dans le quartier avec la limousine pendant plusieurs heures avant qu’il ne sorte avec un chariot de cadeaux. Ne riez pas – c’est ce que faisaient les riches lorsqu’ils faisaient leurs courses chez Harrods à Londres, où le stationnement était presque impossible. Le fait d’acheter à cette époque correspond plus à Big Money, et nous en avons vu un exemple avec le retournement spectaculaire de la bourse autour de Noël l’année dernière, donc, petit ou grand volume, cette cassure semble bien réelle.

Bien qu’un peu suracheté après le rallye de ces derniers jours, l’or ne devrait pas redescendre beaucoup, voire pas du tout, avant de continuer à monter, principalement en raison de la fragilité du dollar.

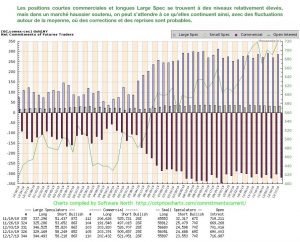

Qu’en est-il des COT qui nous ont mis en garde dans un passé récent ? La situation doit être repensée compte tenu de l’évolution rapide de l’environnement dans lequel nous évoluons. Bien que nous reconnaissions que les valeurs sont à des niveaux qui entraînent normalement une réaction significative, la configuration actuelle suggère qu’elles resteront probablement élevées au fur et à mesure que ce marché haussier progresse, avec seulement quelques corrections mineures. Bien sûr, il est certain que les positions courtes commerciales et longues Large Spec ne peuvent pas atteindre des niveaux plus élevés si l’or continue de progresser. Nous devons donc être attentifs aux rapports COT et être conscients qu’à partir de maintenant, ils sont susceptibles de fluctuer autour de niveaux moyens considérablement plus élevés qu’ils ne l’ont été récemment.

Nous arrivons maintenant à la véritable raison concrète de la cassure de l’or et de l’argent la semaine dernière : les difficultés du dollar. Confronté à un assaut frontal et total de la part de la Réserve fédérale, qui imprime de l’argent comme jamais, à un rythme qu’aucune autre banque centrale ne peut espérer suivre, le dollar finit par céder sous la pression et à s’effondrer, comme nous pouvons le voir sur le dernier graphique à 2 ans de l’indice du dollar ci-dessous. Étant donné qu’il s’effondre après une longue tendance haussière légèrement pondérée qui se poursuit depuis environ 20 mois, cela est considéré comme un évènement majeur qui pourrait conduire à un déclin rapide et sévère, d’autant plus qu’une « croix de la mort » semble imminente, où la moyenne mobile sur 50 jours passe en dessous de celle sur 200 jours. La dernière fois que cela s’est produit, c’était au début de 2017, et cela a conduit à une forte baisse.

Les perspectives pour l’or et l’argent étant maintenant favorables, il n’est pas surprenant que les actions du secteur des métaux précieux évoluent très bien – et la bonne nouvelle est que le véritable grand mouvement n’a même pas encore commencé, comme nous allons le voir maintenant sur le dernier graphique à 10 ans du GDX. En réponse à un ou deux courriels accusateurs que j’ai reçus ces derniers jours du genre : « Vous l’avez manquée – vous avez raté la cassure ! », ma réponse est oui, c’est vrai, mais nous ne sommes pas inquiets parce que le marché à venir dans ce secteur va être si massif que nous pouvons nous permettre d’attendre qu’il « agite la main » avant de nous lancer – le rallye des derniers jours n’est qu’un avant-goût de ce qui nous attend. Le principal point à observer sur le graphique ci-dessous est que GDX ne s’est pas encore extirpé du bas de l’immense figure tête et épaules complexe qui se forme depuis 2013, dont la limite supérieure est la zone de résistance autour du niveau de 30 $. Mais il semble qu’il en soit très proche, et une fois qu’il l’aura fait, on peut s’attendre à ce qu’il accélère à la hausse. Bien qu’il y ait une résistance à la hausse, il n’est pas difficile de comprendre qu’avec l’or qui devrait progresser dans un avenir pas trop lointain vers la zone des 3000 $ à 4000 $, GDX devrait avoir peu de mal à se frayer un chemin à travers la résistance, s’approchant des pics précédents et s’évadant vers de nouveaux sommets.

Il existe d’autres facteurs importants qui avertissent d’un mouvement majeur d’un marché haussier dans ce secteur. L’un d’eux, et non le moindre, est le ratio argent/or. Cela montre qu’il existe toujours un pessimisme extrême et généralisé à l’égard du secteur, le ratio se situant aux niveaux extrêmement bas qu’il a sondé en 2003 avant un long et glorieux marché haussier qui s’est terminé en 2011, puis à nouveau en 2008 lors du krach général et plus récemment, au début de 2016, lorsque le secteur était gravement déprimé. Tous ces plus bas ont été suivis de rallyes importants et prolongés, donc celui-ci devrait l’être aussi.

[ad_2]