[ad_1]

Les investisseurs qui sont diversifiés dans les métaux précieux ont le sourire en ce qui concerne l’or. En revanche, la performance de l’argent est plutôt décevante par rapport au métal jaune. L’explosion du ratio or/argent en est la preuve. Pourquoi est-il à la traîne, quand va-t-il commencer à bouger ? Voici des éléments de réponse avec cet article de Jeff Clark publié sur SilverSeek.

« Les investisseurs dans l’argent n’ont pas le sourire. L’or s’est apprécié en réponse à la crise, alors que le métal gris ne fait qu’afficher faiblesse et vulnérabilité cette année. Est-ce inévitable, cette sous-performance va-t-elle se poursuivre ? Non. L’histoire prédit un mouvement important du prix de l’argent. Nous allons développer ce point, mais commençons par examiner pourquoi l’argent métal est aussi amorphe en ce moment.

L’argent au début d’une crise

Beaucoup de gens se demandent pourquoi le cours de l’argent ne grimpe pas en ce moment, alors que nous connaissons l’une des plus grosses crises des temps modernes et que l’or respire la forme.

Pourtant, si on étudie l’histoire, on observe qu’il s’agit d’un comportement tout à fait normal lorsqu’une telle crise démarre. Le krach de la Bourse et le ralentissement net de l’activité économique ont été les 2 grandes conséquences de la pandémie de coronavirus. Comment l’argent s’est-il comporté de par le passé durant de tels bouleversements économiques ?

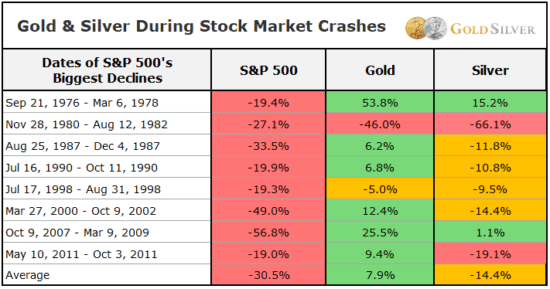

Commençons par nous pencher sur le cours de l’or et de l’argent durant les 8 plus gros krachs boursiers qui ont précédé celui-ci. Les chiffres en vert mettent en exergue un rendement positif, en jaune une baisse, mais inférieure à celle du S&P 500, en rouge une baisse inférieure à celles des actions.

Comportement de l’or durant un krach boursier

Pour l’or, on peut constater que le rendement fut positif dans 6 cas sur 8. En 1998, il enregistra une baisse, mais 4 fois moindre que celle des actions. En 1980-1982, il corrigea net, cependant il faut préciser que ce fut après l’énorme marché haussier de l’or des années 70, le plus impressionnant de l’Histoire. Un tel mouvement n’est donc pas surprenant dans un tel contexte. Globalement, on peut donc dire que l’or se comporte très bien durant les krachs boursiers.

Comportement de l’argent durant un krach boursier

En ce qui concerne l’argent, le bilan est quasiment opposé. Durant ces 45 dernières années, il ne s’est apprécié qu’à l’occasion de 2 krachs boursiers (et de seulement 1 % en ce qui concerne le cas le plus récent). Il a baissé dans 6 cas sur 8. La baisse fut inférieure à celle des actions dans 4 cas, pire dans 2 cas.

On peut donc conclure qu’actuellement, l’or et l’argent se comportent normalement dans un contexte de correction boursière. Si on ajoutait 2020 à ce tableau, l’argent serait dans le rouge. Depuis le début de l’année, jusqu’au 24 avril, le métal gris a enregistré une baisse de 15 % alors que le S&P 500 s’est replié de 12 %.

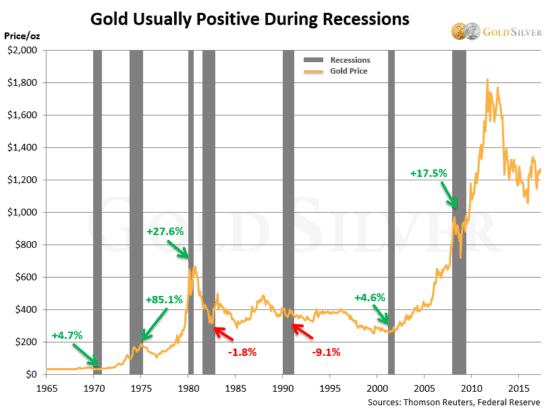

Penchons-nous désormais sur les récessions. Si nous ne sommes pas officiellement en récession, il est clair que l’officialisation est pour bientôt.

Argent et récession

Voici comment l’argent métal s’est comporté durant les récessions américaines de ces 50 dernières années :

Durant les 7 dernières récessions, le cours de l’argent a baissé dans 5 cas sur 7, et donc grimpé à 2 occurrences. L’ampleur de ces hausses et de ces baisses varie grandement. Cela dit, on peut dire que, globalement, l’argent métal n’affiche pas sa meilleure forme durant une récession. Ce qui est tout le contraire de l’or.

Or et récession

En ce qui concerne l’or, il s’est apprécié durant 5 des 7 dernières récessions. Et ses 2 baisses furent d’un chiffre seulement.

Conclusion : l’argent ne réagit pas beaucoup aux corrections boursières et aux récessions.

Cela ne devrait pas nous surprendre. En 2019, 81 % de la production d’argent furent utilisés à des fins non monétaires, à savoir dans l’industrie, la bijouterie, l’argenterie, les panneaux solaires, etc. Lorsque l’activité économique baisse, la demande d’argent de ces secteurs diminue. Lorsque les investisseurs veulent se protéger d’une correction boursière ou d’une récession, ils ont tendance à donner la priorité au métal jaune.

Le comportement actuel de l’argent est donc conforme aux précédents historiques de ces 50 dernières années. Cela dit, quels sont les facteurs qui vont provoquer la hausse future de l’argent ? Quand aura-t-elle lieu ? Les catalyseurs se sont nombreux, mais voici les 3 grandes raisons :

1. Augmentation de l’inflation

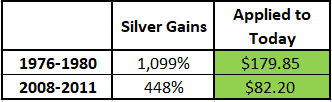

Actuellement, peu d’investisseurs s’inquiètent de l’inflation (note : ce qui n’est pas le cas de Steen Jakobsen de Saxo, qui prédit le retour de l’inflation dans les 24 mois à venir). Mais vu les abus en termes de création monétaire, qui sont rendus flagrants par l’admission de la FED que son QE est illimité en termes de temps et de montants, il est difficile de ne pas anticiper le retour de l’inflation tôt ou tard. Et cela pourrait être plus rapide qu’anticipé, que ce soit en termes de date que d’accélération. Il se trouve que les 2 plus grosses hausses de l’argent ont eu lieu dans un contexte inflationniste, soit dans les années 70, lorsque l’inflation fut énorme, et dans les années 2000, lorsque les investisseurs craignirent l’inflation.

Voici jusqu’à combien s’est apprécié l’argent durant ces périodes, ainsi que le prix que nous atteindrions, sur base des 15 $ actuels, si l’argent devait connaître une hausse similaire :

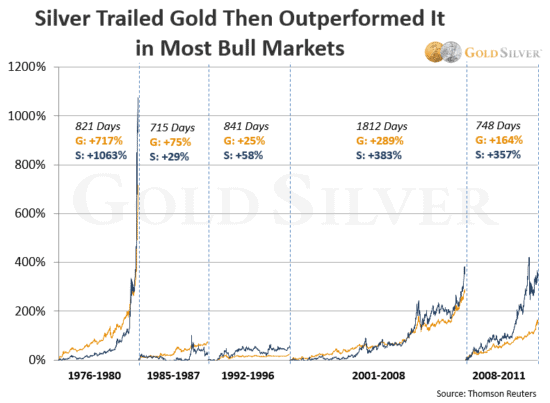

2. L’argent est comme un moteur diesel

Il ne s’agit pas d’un catalyseur en tant que tel, mais d’un fait qu’il est bon de revisiter : historiquement, l‘argent prend plus de temps que l’or à atteindre son rythme de croisière. Nous en avons déjà parlé à plusieurs reprises, mais il est bon de le rappeler. Durant les 5 derniers marchés haussiers des métaux précieux, l’argent métal fut d’abord à la traîne par rapport au métal jaune. Il l’a ensuite rattrapé pour le dépasser.

Il s’agit d’une autre preuve qui montre que la performance actuelle de l’argent est tout à fait normale. Tout simplement parce que les investisseurs achètent d’abord de l’or. Lorsqu’il devient cher, ils se tournent vers l’argent.

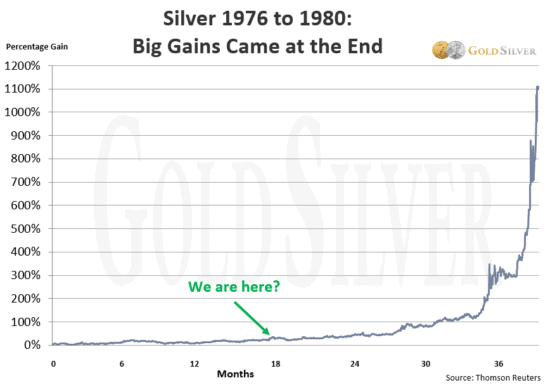

Il n’a pas encore entamé sa phase de rattrapage. Voici où il en est en ce moment, si on compare avec la période 1976-1980 :

Moralité, il ne faut pas se décourager. Selon le Silver Institute, la période de rattrapage de l’argent va commencer avant la fin de l’année 2020.

3. Les effets sur le monde réel de la destruction monétaire

Cette raison est probablement la plus importante de toutes. En bref, nous sommes actuellement dans une brève période déflationniste. Celle-ci sera ensuite suivie par une inflation importante, peut-être même une période d’hyperinflation. Cette période de déflation pourrait durer une année ou 2. Mais lorsque les gens estimeront qu’ils ont reçu suffisamment d’argent du gouvernement pour le dépenser, cela devrait démarrer.

Lorsque les effets sur le monde réel de la destruction monétaire se manifesteront, la ruée vers l’or et l’argent sera spectaculaire. »

[ad_2]