[ad_1]

Depuis 2008, le taux d’intérêt de la banque d’Angleterre n’est jamais remonté au-dessus de 1%.

Le système financier mondial n’a jamais vraiment surmonté la crise de 2008, et sa survie n’est assurée que parce que l’ensemble des monnaies fiduciaires ont été mises en gage pour l’assurer – un coup d’œil à l’histoire longue des taux d’intérêt de banque centrale suffit pour le découvrir.

Ce système s’avèrera-t-il stable, et qu’en sera-t-il de l’avenir des monnaies fiduciaires qui le garantissent ? Seul l’avenir le dira, car la situation est véritablement sans précédent historique aucun.

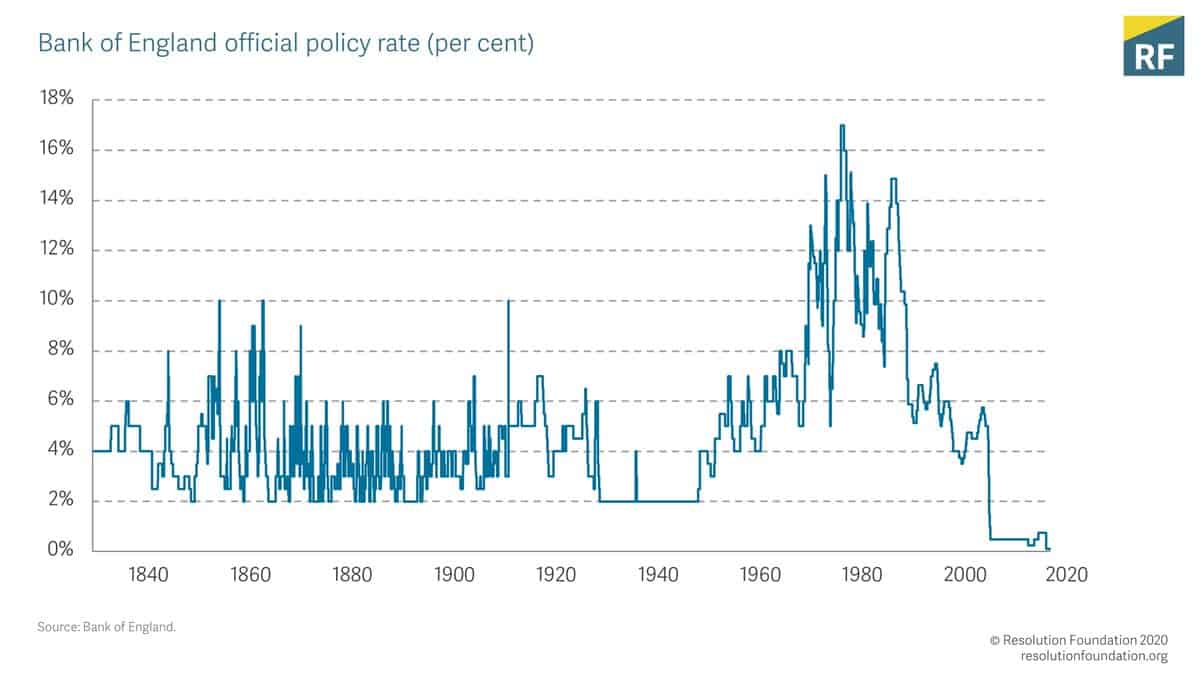

J’ai trouvé matière à réflexion dans ce graphique retraçant l’évolution du taux d’intérêt de base de la Banque d’Angleterre.

Taux officiel de la Banque d’Angleterre 1830-2020

Source : Resolution Foundation

Son avantage est de replacer dans la longue durée les évolutions récentes, notamment la crise financière commencée en 2007-2008.

On savait que la politique de « taux d’intérêt zéro » (ZIRP en anglais) – comme d’ailleurs l’ »assouplissement quantitatif » (QE) – pratiquée par les principales Banques centrales s’écartait très fortement de l’ordinaire, et de tout ce qui a été classiquement considéré comme la « bonne gestion » d’une monnaie fiduciaire.

Ce graphique montre à quel point cette politique est sans précédent.

Entre 1830 et 2008, le taux d’intérêt de base de la Banque d’Angleterre n’était jamais descendu en-dessous de 2%. Depuis 2008, il n’a jamais été remonté au-dessus de 2%, ni même de 1%. Pourquoi : parce que si la Banque d’Angleterre, la BCE, la Federal Bank américaine etc. faisaient une telle chose, la bulle de l’endettement mondial public et privé exploserait. Or une telle chose est politiquement impensable. C’est pourquoi ces taux ne seront jamais remontés à des niveaux adéquats à une « bonne gestion ».

De deux choses l’une :

1. Soit nous sommes entrés dans une « nouvelle norme » soutenable, un nouveau système monétaire et financier qui est stable en lui-même et peut s’avérer durable dans le plein sens de ce terme – ses seules limites étant physiques la limitation des réserves en énergie fossile et les déséquilibres croissants que nous infligeons à la biosphère. Dans ce nouveau régime, comme le remarquait récemment Paul Jorion dans un entretien avec Le Média, l’endettement importe peu puisque le taux d’intérêt payé sur une obligation (publique ou privée) peut être maintenu aussi bas que nécessaire, au besoin en faisant acheter ces obligations par la banque centrale directement (comme la Federal Bank américaine) ou indirectement (comme la BCE européenne). La seule chose qui importe est bien sûr d’avoir le soutien de la Banque centrale, laquelle décide en dernier recours de qui aura à payer ce taux d’intérêt pratiquement nul, et qui devra payer un taux plus ordinaire – ce qui l’étouffera

2. Soit cette nouvelle norme n’est en réalité pas soutenable. Elle prendra fin à échéance autre que le « long terme », peut-être bien avant le pic des énergies fossiles ou les pires effondrements environnementaux, et puisqu’elle ne peut se terminer que par quelque suite d’événements catastrophiques équivalents à une perte de confiance massive dans les monnaies elles-mêmes, eh bien c’est ainsi qu’elle finira en effet. Si elle continue à durer douze ans après, c’est avant tout à cause de l’énormité de ce qui a été mis en gage de la survie et continuation « tel quel » du système financier mondial. Rien moins que la confiance en les principales monnaies fiduciaires au monde : dollar, euro, yuan, yen, livre, franc suisse, etc. (1) !

[ad_2]