Indépendamment de l’opinion de chacun quant au moyen le plus réaliste de trouver l’équilibre entre le risque humain et le risque économique, nous conviendront tous que la COVID-19 a à la fois révélé et accéléré les graves fissures (préexistantes) dans le paysage financier.

Ceux qui, jusque-là, soutenaient un prix de marché libre, un capitalisme équitable et qui avaient la foi dans les orientations politiques de l’élite sont tombés en disgrace.

Cette débâcle (et ses implications stupéfiantes) est particulièrement visible dans : 1) la disparition indéniable des petites entreprises américaines 2) le marché obligataire « Frankenstein ».

LES PETITES ENTREPRISES MENACÉES D’EXTINCTION AUX ÉTATS-UNIS

Les petites entreprises, aux quatre coins des États-Unis, sont en train de mourir.

Ce n’est pas une fable, mais un fait, facilement démontré par des données objectives plutôt que par des banalités théoriques.

LE CÔTÉ ABSURDE DU « CAPITALISME » AMÉRICAIN

Si l’on remplissait une salle avec 12 jockeys sélectionnés pour participer au prochain Kentucky Derby, un sentiment de compétition flotterait dans l’air.

Cependant, si 9 de ces jockeys devaient monter des ânes et que l’on attribuait des pur-sang dopés aux 3 autres jockeys, il ne serait pas nécessaire d’être expert dans les courses hippiques pour pronostiquer le trio gagnant…

Aussi absurde qu’une telle course truquée puisse paraître, la configuration actuelle, avec le capitalisme « fair-play » et le déclin des petites entreprises américaines, est plus proche que vous ne le pensez d’une telle tragi-comédie.

LA SURVIE DES PLUS GROS

Dans sa forme la plus pure, le capitalisme exige un terrain de jeu équitable (ou une piste de course), et non un contexte manipulé dans laquelle les pur-sang sont choyés alors que les cavaliers à dos d’âne n’ont pas le droit au foin.

La concurrence sur le marché américain, tant avant qu’après la crise sanitaire, a été réglementée et administrée (c’est-à-dire corrompue) dans un système où la survie et la victoire dépendent moins d’avantages définis que de règles techniques et de mesures stratégiques unilatérales.

Pendant des décennies, les gouvernements, les ministères des finances, les banques centrales et les organismes de réglementation ont créé des barrières à l’entrée, des régimes fiscaux déséquilibrés, des contrôles de capitaux et d’autres paradigmes subtils mais flagrants dans lesquels un groupe minoritaire est favorisé/protégé tandis que le groupe majoritaire est laissé sans selle.

ARRIVÉE DE LA COVID-19 ET COURSE DÉSÉQUILIBRÉE VERS LE BAS ET VERS LE HAUT

La réponse politique à la crise sanitaire n’a fait qu’accentuer et accélérer cette distorsion de la concurrence loyale.

Pris dans un véritable dilemme d’équilibre entre la vie des humains et celle des petites entreprises, les politiques nationales de fermeture n’ont pas seulement risqué une extinction massive de certaines petites entreprises, elles l’ont créée.

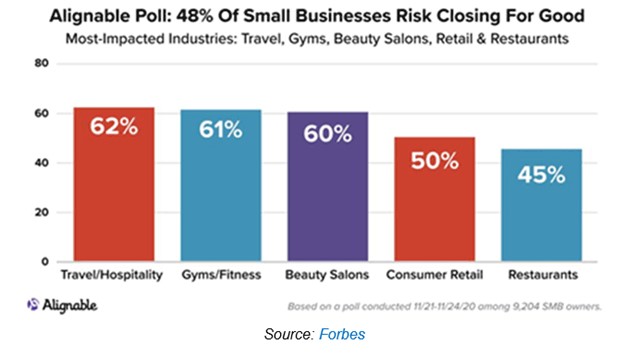

Les petites entreprises dans les secteurs où il y a un contact humain tel quel le commerce de détail, les voyages, l’hôtellerie, les spas, les salles de sport, les salons de coiffure, les garderies, les prestataires de soins de santé et les magasins spécialisés, etc. ont été détruites par les mesures de fermeture, tandis que certaines méga entreprises de pur-sang (c’est-à-dire qui ont du cash) ont bénéficié d’une manne de revenus provenant de la même pandémie.

Ce déséquilibre n’est ni aléatoire ni lié au talent des acteurs. Au contraire, il se résume en grande partie à la taille, et non aux compétences, et à l’avantage stratégique, et non au fair-play.

Bien sûr, les décideurs politiques ont d’abord (ou superficiellement) cherché à aider les petits sous la forme de prêts PPP (8 semaines de salaire et des dépenses fixes définies) et d’autres allégements ciblés de la loi CARES.

Malheureusement, même les petites entreprises qui ont reçu une telle aide sont toutes à court de foin. Plus important encore, des centaines de milliers de petites entreprises n’ont bénéficié d’aucune aide.

Plus troublant encore est le fait que les plus principaux bénéficiaires de ces mesures d’aide initiales ont été les gros acteurs, et non les petits.

Comme le montre objectivement le graphique ci-dessous, la quasi-totalité de l’aide est allée à une petite minorité de gros acteurs.

Mais il y a plus grave encore.

LES PREUVES D’UNE PISTE TRUQUÉE

Dans le sillage des confusions entourant les politiques de lutte contre la COVID-19, la fermeture forcée de petites entreprises n’a pas réussi à équilibrer le risque humain et le risque commercial.

Au lieu de cela, les politiques de lutte contre la pandémie ont simplement ajouté (et continueront à ajouter) plus de risques aux deux.

Malgré les meilleures (ou les pires ?) intentions, le résultat a été un désastre quantifiable pour les petites entreprises américaines, dont beaucoup s’effondrent sur la piste ou boitent vers l’ambulance, avec potentiellement 50% d’entre elles sur le point de fermer leurs portes pour de bon.

Les petites entreprises sont évacuées hors de la piste, tandis que les pur-sang se tiennent prêts, comme l’a récemment fait remarquer Austan Goolsbee, « à gober le monde ».

La pandémie, hélas, a exacerbé la nette scission de l’économie américaine.

Les grands noms de la grande distribution connaissent une croissance massive, tandis que les petites entreprises, qui constituaient autrefois l’épine dorsale du capitalisme concurrentiel, disparaissent à un rythme record.

Cela peut expliquer, en partie, la lamentable montée des actions en pleine récession et pandémie mondiale, qui a grandement favorisé les grands noms de la technologie.

LES ETF – DE L’AVOINE MAGIQUE POUR LES PUR-SANG

Mais le secteur technologique n’est pas le seul bénéficiaire de ce jeu truqué.

Presque toutes les sociétés à grande capitalisation et cotées en Bourse partagent un avantage caché, car elles sont toutes (rapides ou lentes, faibles ou fortes) regroupées dans des ETF achetés passivement (et donc gonflés) par des fonds de pension, des comptes d’IRA, des gestionnaires de régimes à prestations définies, etc.

En bref, les ETF indiciels (et les entreprises qui les composent) surfent passivement sur une vague commune d’investissements automatiques et institutionnels, indépendamment des faibles compétences en surf (c’est-à-dire des bilans) de la majorité des entreprises qui les composent.

Comme ils sont gonflés, les marchés boursiers soutenus par la Fed/liquidité et la montée non naturelle des ETF, l’inflation du prix de leurs actions (plutôt que de leurs bénéfices) leur permet d’avaler (ou d’éliminer) la plupart des petites entreprises – encore une fois, tels des pur-sang qui font la course avec des ânes.

L’ACCÈS INÉQUITABLE AUX LIQUIDITÉS

Les grandes entreprises, même les malhonnêtes et très endettées (voir ci-dessous), continuent de recevoir des liquidités versées par une Fed accommodante, dont la politique colle littéralement à la définition légale de la contrefaçon et de la fraude.

Pendant ce temps, le confinement imposé implique que la masse ignorée des petites entreprises ne peut pas payer ses loyers, et encore moins faire des bénéfices.

Alors que la pandémie se développait en 2020, les gros acteurs de la Bourse étaient déjà assis sur des années de relance post-2008 et de liquidités, dans une course déséquilibrée bien avant que les aides dues à la COVID-19 n’entrent en jeu.

Plus précisément, les flux de fonds de la Fed vers les bilans de ces gros acteurs s’élevaient à 4 000 milliards $ en espèces au premier trimestre, bien avant que le virus ne fasse les gros titres.

En bref, pendant que les ânes mouraient de soif, les pur-sang nageaient dans les liquidités.

LES AVANTAGES FISCAUX AUSSI

En plus du soutien direct de la Fed, les grandes capitalisations du S&P, du DOW etc. ont été les principaux bénéficiaires de la réduction d’impôts de 2017, ainsi que, bien sûr, de la loi CARES de 2020, trop généreuse et déjà mentionnée, qui a principalement bénéficié aux grandes sociétés cotées en Bourse, à hauteur de 5 000 milliards $ sous forme de prêts privilégiés.

Des ressources aussi considérables ont laissé les grandes entreprises ouvertement avantagées par rapport aux petites.

La convergence de ces avantages déloyaux a donné un coup de fouet particulier aux entreprises de technologie et de communication numériques ainsi qu’aux groupes pharmaceutiques, aux crédits à la consommation, aux sociétés de restauration rapide et aux enseignes de la distribution discount, qui bénéficiaient déjà de liquidités illimitées (littéralement « argent monopoly ») et donc du soutien du marché par la Fed.

MONNAIE MONOPOLY, POUVOIR MONOPOLY

Aujourd’hui, ces mêmes gros acteurs acquièrent un pouvoir croissant en matière de fixation des prix et donc des pouvoirs de type monopolistique dans les domaines des loyers, des acquisitions, de l’innovation et du coût du capital (ainsi que de l’accès à celui-ci). De quoi faire rougir un avocat antitrust.

Malheureusement, ces avocats ne sont pas trop occupés lorsqu’il s’agit d’aider les petites entreprises à prospérer.

Les dépenses fédérales consacrées à l’application de la législation antitrust par le ministère de la justice et la FTC (Federal Trade Commission) ont chuté de façon spectaculaire, alors que les grosses entreprises ont pris encore plus d’ampleur.

STIMULER LA CROISSANCE EN ASPIRANT LES « ZOMBIES »

La concurrence déloyale accordée aux entreprises à grande capitalisation s’empire si l’on considère la hausse tout aussi effroyable du nombre d’entreprises zombies se faisant passer pour des entreprises viables dans ce nouveau contexte tordu de capitalisme brisé.

Les entreprises zombies sont celles qui ont infiniment plus de dettes que de liquidités disponibles, mais qui, en raison de leur taille, bénéficient d’un accès injuste à des dettes/capitaux à faible taux et ne restent « en vie » qu’en empruntant aujourd’hui pour payer les intérêts d’hier, puis en empruntant demain pour payer les intérêts de la dette d’aujourd’hui.

Bien entendu, le principal de la dette n’est pas (et ne sera jamais) remboursé.

Au lieu de cela, les banques « accommodantes » se livrent à un jeu truqué de programmes d’extension des prêts et de faux-semblants, non-accessibles aux petites entreprises.

Là encore, les ironies (et les injustices) abondent.

Il y a trente ans, les entreprises zombies étaient inexistantes, mais d’après les données de la BRI et de l’OCDE en 2018, plus de 12% de toutes les entreprises cotées en Bourse dans le monde étaient considérées comme zombies.

Aujourd’hui, ce pourcentage est supérieur à 15%.

Ces entreprises survivent grâce à un accès illimité aux dettes et aux liquidités, tandis que les petites entreprises meurent sans banquier pour les aider.

C’est particulièrement honteux, car les entreprises zombies aspirent de manière quantifiable la croissance économique de leurs économies d’accueil au lieu de la stimuler, alors que les petites entreprises prospères étaient autrefois l’épine dorsale de l’économie équitable et florissante qui a permis aux États-Unis de prendre les devants.

LE MARCHÉ DES OBLIGATIONS D’ENTREPRISES EST VOUÉ À L’ÉCHEC

L’accès unique et injuste à des dettes bon marché et à des liquidités illimitées ne fausse pas seulement la durée de vie naturelle des entreprises zombies.

Les régulateurs et les banques de Wall Street permettent à d’autres grandes entreprises (et dont la majorité ne font aucun profit) d’émettre des obligations (qui ne seront jamais remboursées), ce que les petites entreprises ne peuvent tout simplement pas faire, ce qui les empêche d’être compétitives.

Encore une fois, tels des ânes faisant la course avec des pur-sang.

Malheureusement, la grande majorité de ces purs-sangs endettés sont des chevaux boiteux.

Plus de 60% de tous les obligations d’entreprises aux États-Unis sont classés comme des prêts de pacotille, à haut rendement ou à effet de levier – c’est-à-dire tout en bas du classement du risque de crédit.

Les experts en matière de dette qui suivent ces entreprises prévoient une vague de défaillances une fois que les mesures de relance dues à la COVID-19 (et les pur-sang) s’essouffleront, dans un contexte de bulle obligataire où la dette des entreprises par rapport au PIB a atteint un niveau record de 57%.

Un pourcentage consternant.

LES DOMINOS TOMBENT VERS L’OR PHYSIQUE

Lorsque le recouvrement de ces dettes échoue, les prix des obligations s’effondrent, et les rendements (et donc les taux d’intérêt) montent en flèche.

Lorsque le coût de la dette augmente, les gros acteurs des places boursières, qui ont été ravagés par la dette, puisent dans leurs revenus pour couvrir leurs frais d’intérêt. Mais ces revenus diminuent.

À leur tour, les cours et les marchés boursiers s’effondrent et la Fed intervient donc pour imprimer plus de monnaie afin d’amortir la chute, comme toujours.

À l’avenir, on peut donc s’attendre à un déferlement de création moinétaire et à des mesures d’injection de liquidités pour sauver des entreprises déjà techniquement mortes.

Une telle hyper-liquidité/création d’argent engendre, par définition, de l’inflation, qui à son tour signifie la poursuite de l’affaiblissement du dollar et d’autres devises.

Ceux qui cherchent à préserver leur richesse se tourneront vers l’argent réel qui résiste à l’épreuve du temps, qui ne peut être reproduit, piraté, dupliqué ou déformé.

En bref, tous les chemins mènent à l’or physique.