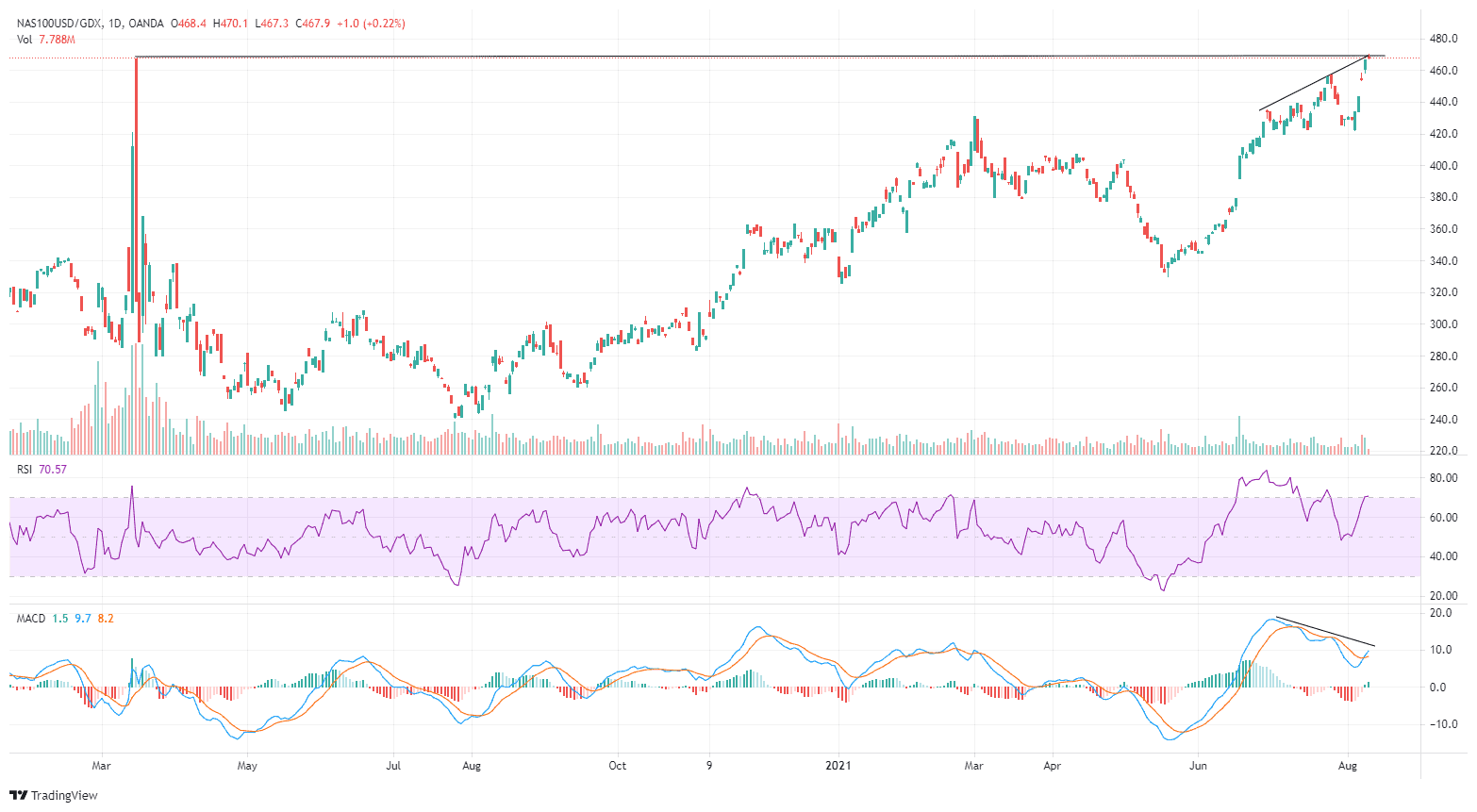

Commençons ce bulletin par un peu d’analyse graphique. Hier, les valeurs technologiques ont atteint un sommet par rapport à l’indice des minières, ce qui correspond à un double top après le premier sommet atteint en mars 2020. Les divergences baissières, l’étoile du soir en formation et le niveau très élevé du RSI indiquent un retournement à venir. Les valeurs technologiques devraient donc sous-performer les minières à partir de maintenant.

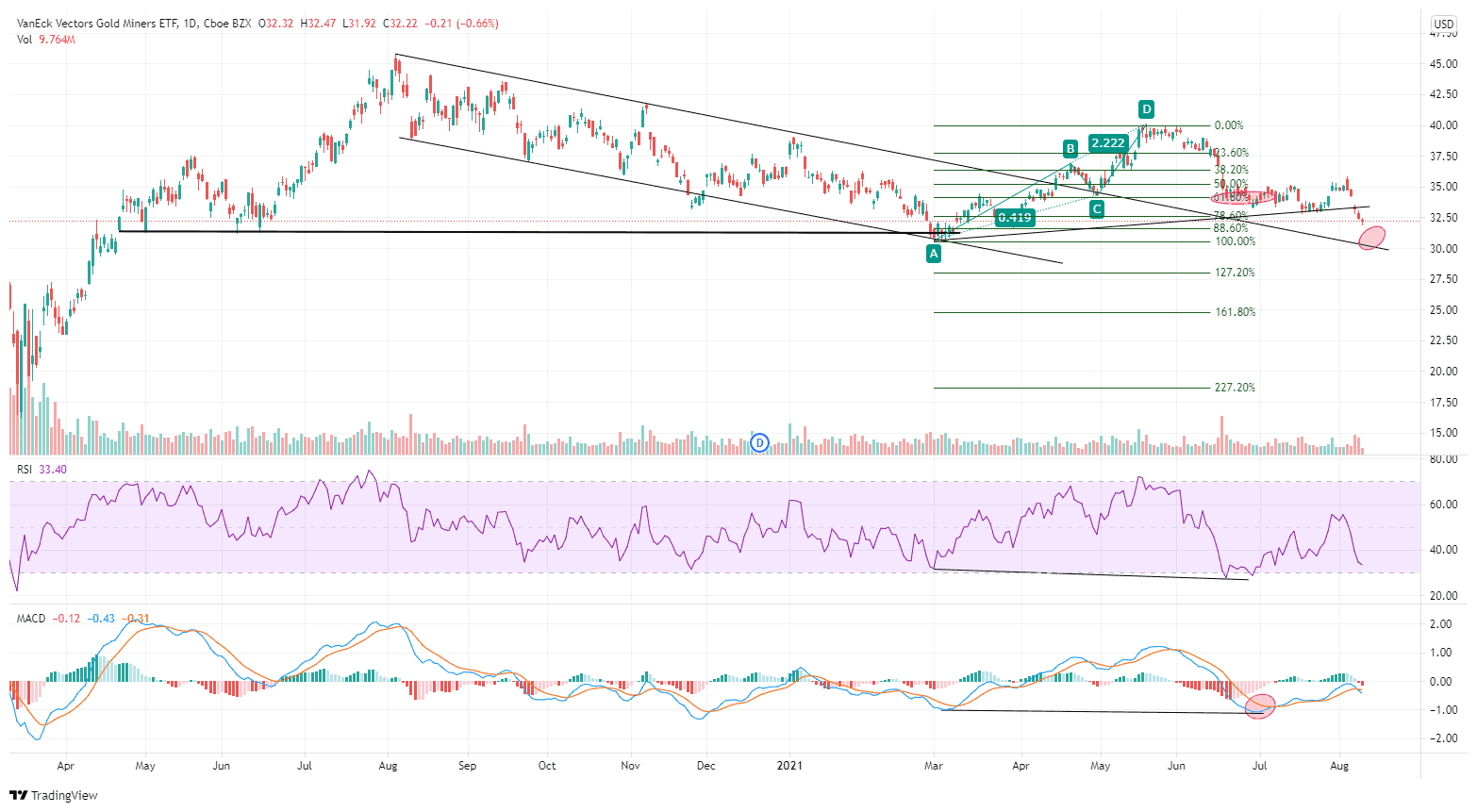

Les minières continuent leur correction en mode “supplice chinois” depuis plusieurs mois désormais, mais la dernière violente correction de l’or n’a pas réussi à provoquer de capitulation dans le secteur. Certains baissiers verront la confirmation qu’il reste une jambe de baisse, mais avec un indice d’optimisme ramené à son plus bas depuis mars 2020 et avec une telle situation de survente. La marge pour ces fonds shorts devient de plus en plus réduite.

Graphiquement, la zone des 30-32 pour GDX offre un bon support de reprise :

La forte correction sur l’or enregistrée ce lundi a miné un peu plus le moral des Goldbugs. 12 milliards de vente de contrats futures dans la nuit de dimanche à lundi, alors que les bourses de Tokyo et de Singapour étaient fermées, ont finalement réussi à casser un support majeur du cours de l’or qui se retrouve désormais aux alentours de $1700 / $1750 l’once, après un plongeon de $100 en quelques minutes… suivi d’une remontée de $50 les minutes suivantes !

Inutile d’attendre la moindre explication de la part des autorités qui sont censées surveiller ce marché. La CFTC (Commodity Futures Trading Commission)n’avait pas pu livrer la moindre explication en 2011, lorsqu’une telle opération de vente flash avait causé un dommage irréversible sur les cours. Il aura fallu attendre une action en justice de la part d’investisseurs floués pour dénouer la situation, 10 ans après l’origine de ce type de manipulation. La longue enquête avait finalement pu localiser les tradeurs à l’origine de ces ventes flash, agissant tous pour le compte de bullion banks. Les institutions incriminées s’en sont finalement sorties avec une amende dérisoire en comparaison des sommes importantes gagnées dans ces opérations de manipulation des marchés futures. Pas vraiment de quoi les décourager pour continuer ce type d’opérations illégales en toute impunité. De nombreux observateurs du marché pensent qu’il est très probable que les ventes flash constatées ces derniers mois, à une heure où il y a très peu de liquidité sur les marchés, soient le fait de ces bullion bank qui doivent couvrir des positions shorts importantes. D’autres prétendent que ce type d’intervention ressemble à une intervention classique sur le marché des changes. L’or est vu de plus en plus comme une monnaie concurrente aux monnaies fiduciaires et qu’il convient de contrôler. D’autres attribuent ce plongeon soudain à une vente massive d’un fonds asiatique pris dans un appel de marge. D’autres opérateurs attribuent ce mouvement à une intervention du FMI envers une banque africaine. L’opacité des échanges sur ce marché des futures ne permet pas d’identifier la provenance de cette vente massive.

Tout ce que l’on peut affirmer sans trop de doutes, c’est qu’il ne s’est échangé aucune once physique dans cette opération. 12 milliards d’or vendu sans qu’un gramme d’or change de main, c’est la magie des marchés dérivés ! L’autre enseignement de cette baisse éclair est que 12 milliards ne produisent pas les mêmes dommages graphiques sur les cours de l’or que ceux qu’ils auraient pu causer en 2011. Mais 12 milliards en 2021 ne sont pas 12 milliards en 2011 ! Cependant, ce rabais occasionné sur les cours risque à nouveau de déclencher une ruée sur le physique en Asie et particulièrement en Inde, où l’économie repart en fanfare après la dernière vague épidémique qui s’est terminée aussi vite qu‘elle a débuté.

Ce jeu qui s’opère sur le marché papier de l’or aura permis un transfert d’or physique de l’Ouest vers l’Est, et ce, à un rythme jamais vu au cours des dix dernières années. La Chine a accumulé en 10 ans plus de 10 000 tonnes d’or en lingots. Cet or était à l’Ouest, mais il est parti dans des coffres en Asie.

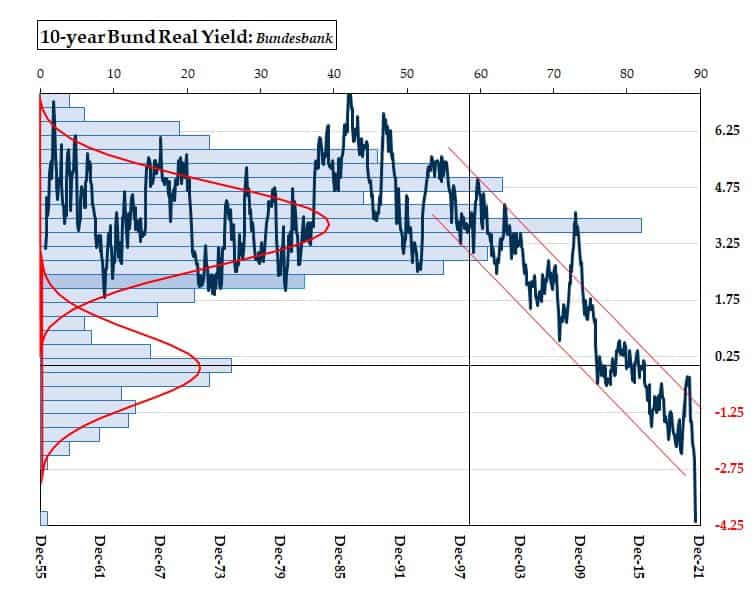

Si ce mouvement de consolidation de l’or a réussi à faire baisser de manière significative l’intérêt des fonds américains envers les métaux précieux, il n’en est rien en Europe. Le Financial Times révèle que plus d’un milliard de dollars ont été investis par des fonds européens sur des ETFs liés à l’or au mois de juillet. C’est assez logique lorsqu’on voit comment sont traités les épargnants européens dépendant d’un revenu fixe. Les taux réels allemands sont, par exemple, en chute libre :

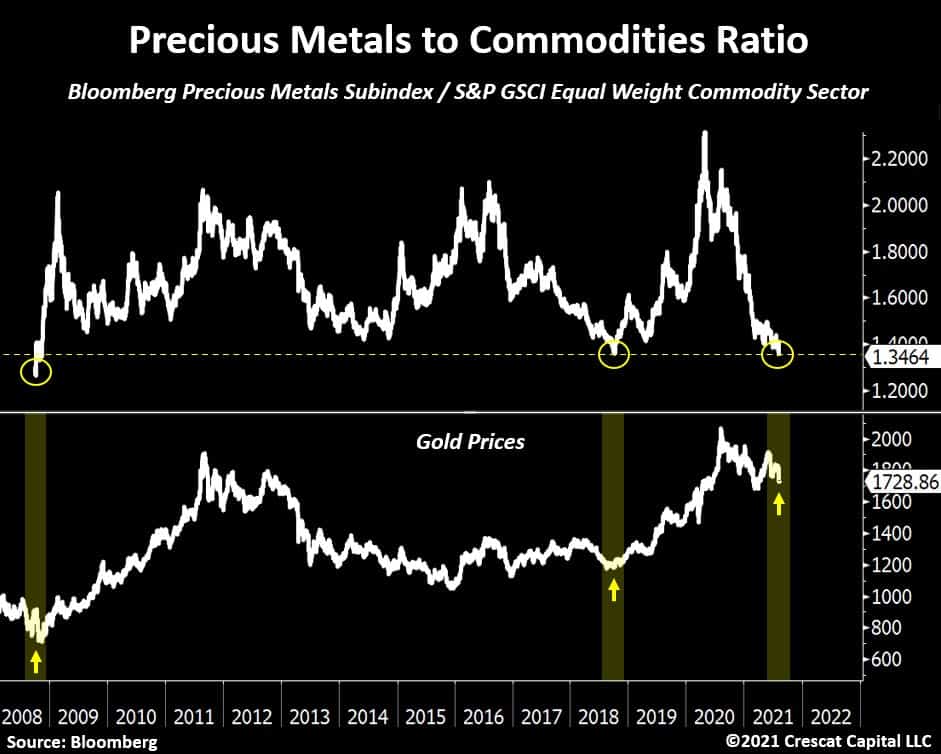

Ce mouvement vers l’or physique risque de s’accélérer après cette vente flash sur les futures. L’or est revenu à un plus bas par rapport aux autres matières premières. La dernière fois que cela s’est produit, l’or a entamé dans les mois suivants une nouvelle jambe de hausse qui l’a amené vers des plus hauts historiques.

Si pour le moment le cours de l’or reste sous contrôle grâce au mécanisme du marché des futures, l’inflation, elle, reste à l’inverse totalement hors de contrôle des autorités monétaires et fiscales.

La dernière publication de l’indice CPI à 5.65% l’atteste. Les États-Unis continuent à enregistrer des chiffres d’inflation très soutenus. Plus que ce chiffre brut, c’est la perception de l’inflation auprès du consommateur qui inquiète encore plus la Fed.

L’index d’attente d’inflation de la part des consommateurs est à un plus haut depuis 2013. Il y a même 25% des consommateurs américains qui s’attendent à une inflation à deux chiffres dans les 3 prochaines années. Cet indice mesure la perception de l’inflation et il est logique de voir cet index très utilisé par la Fed réagir à son tour à la hausse. L’inflation est désormais sensible dans la vie réelle, comme l’attestent les derniers chiffres.

Invitation Homes, le plus grand bailleur américain, vient d’augmenter ses loyers de 8% dans tout le pays. Les bailleurs particuliers sont, eux, lourdement pénalisés par une nouvelle loi les rendant passibles d’une amende pénale en cas de rupture du nouveau délai d’éviction. Le parc immobilier américain est en train de subir une consolidation vers les géants comme Blackstone qui sont les seuls à pouvoir reporter la hausse de l’inflation qu’ils subissent dans leurs charges, en augmentant le prix des logements qu’ils mettent en location.

Cette semaine, le charbon atteint une nouvelle fois des prix records.

Le président Biden doit lancer un appel auprès l’OPEC pour essayer de calmer la hausse du pétrole… (tout en annonçant le démarrage du Green Deal !)

L’inflation est aussi hors de contrôle dans le domaine du transport maritime. Les tarifs de fret d’un container de 40 pieds entre les États-Unis et la Chine sont à un plus haut historique et dépassent désormais $20 000.

La Fed ne peut pas imprimer de containers. L’inflation dans la vie économique réelle n’est pas contrôlable.

Face à ces coûts devenus incontrôlables, plusieurs sociétés ont déjà averti qu’elles devront augmenter considérablement leurs prix de ventes cet automne.

Ces hausses de prix interviennent dans un contexte de reprise en demi-teinte.

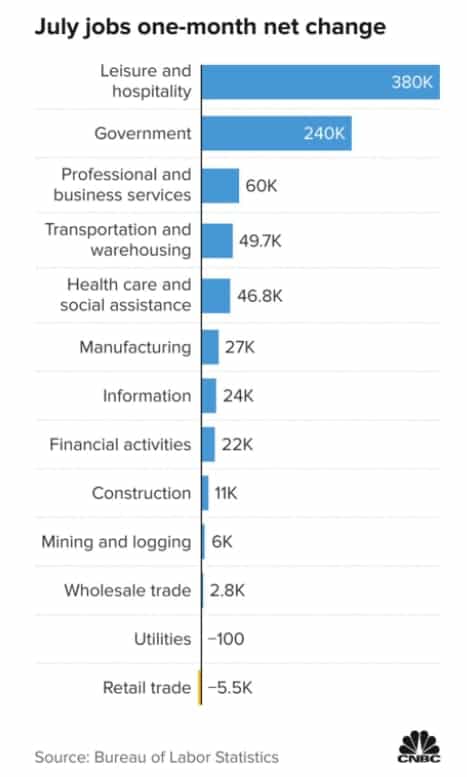

Les chiffres de l’emploi ressortis en hausse cachent un problème récurrent dans cette reprise : les emplois ne concernent pas suffisamment le secteur le plus stable et pérenne des services et de l’industrie. Les emplois créés se concentrent dans les secteurs publics et du tourisme, ce qui n’est pas traditionnellement très sain pour l’économie américaine :

Les données de l’emploi américain révèlent le chiffre hallucinant des offres non pourvues : il y a aujourd’hui 1.75 offre d’emploi pour chaque personne au chômage. Ceci est surtout visible dans le secteur de la restauration où plusieurs offres d’emploi restent vacantes. C’est le signe caractéristique d’un effet inflationniste qui se propage désormais sur le marché du travail : les emplois trop peu rémunérés ne trouvent tout simplement plus preneur. Travailler dans ce cas coûte plus cher que de ne rien faire… et continuer à toucher des allocations chômage. Si on ne veut pas toucher aux allocations, la situation ne sera résolue qu’en augmentant les salaires, ce qui constitue une menace supplémentaire sur le niveau de l’inflation à venir…

Les chiffres de la croissance évalués à 6.5% ce trimestre n’ont plus aucune lisibilité, car dans le même temps l’inflation provoque un séisme sur les revenus disponibles réels qui chutent à un rythme annuel de 30% ce trimestre. Le PIB croît, mais pas suffisamment pour enrayer la chute des revenus réels. En conséquence, sans réserve d’épargne, la consommation risque tout simplement de s’arrêter net.

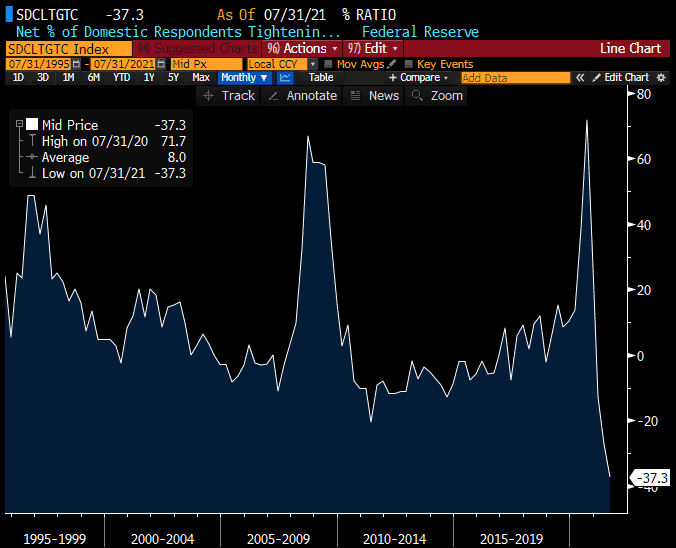

Face à cette chute des revenus et pour ne pas casser le moteur de la consommation américaine, les banques rabaissent de manière drastique leurs conditions d’accès au crédit, comme elles l’avaient fait lors de la panne de 2009.

C’est dans ce contexte que le plan Biden vient d’être voté au Sénat : plus de mille milliards de dollars de dépenses supplémentaires (dont 500 milliards de nouvelles dépenses) pour relancer la demande par l’investissement public, avec un engagement implicite de dépenses additionnelles de $4 000 milliards. Le but est bel est bien de soutenir la demande et donc la consommation, le moteur de l’économie américaine.

Mais ce énième plan de relance se confronte désormais à un contexte totalement différent des précédentes tentatives de relance. L’inflation s’est déjà propagée à l’ensemble des actifs et est en train de gonfler le prix de la plupart des biens de consommation de manière incontrôlée. Entre le moment où ce plan a été écrit et sa date d’exécution, l’inflation aura gonflé la note. Construire un pont aujourd’hui avec l’inflation galopante est un pari hasardeux. Entre le moment où le budget est prévu, les plans sont faits, les matériaux commandés et transportés, les ouvriers payés… la note a le temps de s’envoler, car chaque poste de dépense subit en ce moment des hausses de coût à deux chiffres. On le constate actuellement dans n’importe quel projet de construction où le CAPEX de chaque projet de développement subit un surcoût minimal de 20% dans le meilleur des cas.

Ce surcoût sera à la charge du contribuable.

Il ne faut pas oublier qu’une nouvelle dépense pour un équipement est issue d’une nouvelle dette… que la Fed devra monétiser… ce qui accentuera encore les effets inflationnistes…

Cette inflation est bel et bien un impôt déguisé. Au total, ce pont, même s’il permet temporairement de distribuer des revenus liés à une demande publique, va coûter bien plus cher que prévu au contribuable, par un surcoût inévitable lié à l’inflation et par un impôt déguisé lié à la source de financement de ce projet. Au rythme actuel de l’inflation, cette prise de conscience est généralement assez rapide. En cas d’hyperinflation, le choc est même immédiat, car le pont ne peut pas être construit. En effet, aucun entrepreneur se risque à débuter un chantier qui risque de lui coûter une perte entre le moment où il commande ses matériaux et recrute ses employés et le moment où il doit les payer.

Les démocrates qui applaudissent ce plan de relance ne réalisent pas encore le véritable prix à payer. Ce sera le consommateur américain qui recevra la note et qui devra annuler ses investissements demain. (Au passage, les républicains qui soutenaient le plan de relance que Trump n’avait pas pu passer en son temps étaient dans la même ignorance… preuve qu’il est souvent dangereux de faire une lecture politique de ce type de plans. On ne fait pas de relance keynésienne lorsque l’inflation est hors de contrôle, quelque soit la couleur politique du gouvernement qui s’y emploie.)

Economiquement, tout comme la dette accumulée ampute les futurs efforts d’épargnes, la consommation future est déjà reflétée dans la valeur bullesque des actifs. Cette bulle est le réservoir de l’inflation à venir. Ce plan de relance sera financé par la planche à billets et l’inflation résultante risque donc de réduire d’autant plus la consommation future des ménages. En essayant de résoudre à court terme un problème, on le décale dans le temps en l’amplifiant. Il s’agit d’une constante dans les politiques fiscales et monétaires suivies depuis plus de dix ans. Mais désormais, comme l’inflation se transmet à l’économie réelle, les effets néfastes risquent de se voir plus rapidement. L’inflation est un marqueur de l’échec d’une politique monétaire et fiscale, cela se vérifie dans chaque crise.

Les interventions monétaires et fiscales américaines ont saboté la future capacité d’épargne de cette génération. Les plans de relance massifs dans un contexte inflationniste risquent désormais de saboter leur futur pouvoir d’achat et pose une véritable menace sur le niveau de la consommation américaine dans les prochaines années. Rien n’empêche les gouvernements et les banques centrales de soutenir artificiellement le prix des actifs soutenus jusque-là, rien ne les empêche de continuer à manipuler le marché obligataire ou d’intervenir sur les marchés monétaires, et rien ne les empêche de continuer à soutenir un consommateur sous perfusion qui vit sans la moindre épargne. En revanche, on ne peut rien faire pour contrer les effets néfastes de l’inflation sans action immédiate et ferme sur les taux. Cette inflation est, nous l’avons vu, un risque pour la consommation américaine, principal moteur de l’économie mondiale. En laissant courir l’inflation, on risque une panne de moteur, quelque soient les outils utilisés. Mais agir tout de suite sur les taux aurait un effet dévastateur encore bien pire sur l’ensemble du système ; les banquiers centraux le savent bien. C’est l’impasse dans laquelle se sont engouffrées les banques centrales dans leurs politiques interventionnistes. Agir tout de suite casse le moteur, ne rien faire entraîne la panne. C’est mathématique.

L’or et l’argent physique en détention propre ou sur compte alloué (et surtout pas non alloué) sont les seules assurances contre la casse ou la panne à venir du moteur.

Pour les dirigeants des banques centrales, il vaut mieux prendre le risque d’une future panne, en priant qu’une solution hypothétique de remplacement tombe du ciel (et qu’on trouvera un autre conducteur responsable de la panne de cette machine folle à ce moment-là), plutôt que de tout casser tout de suite. La stratégie est donc de promettre une action prochaine sur les taux et un arrêt des achats d’actifs, tout en continuant à faire l’inverse : ne pas toucher aux taux et de continuer voire d’augmenter les rachats d’obligations. La stratégie est donc encore de gagner du temps. Il n’est pas certain que le rythme actuel de l’inflation nous en laisse beaucoup.