[ad_1]

Le marché n’a pas encore pris en compte le risque inflationniste. Le marché accepte pour le moment les prévisions de la Fed, à savoir que l’inflation observée aux États-Unis est transitoire.

En 2011, les inflationnistes répétaient que les effets des Quantitative Easing allaient amener de l’inflation, en espérant que l’impression monétaire des banques centrales se propage à l’économie réelle… Mais, chaque mois, la réalité des chiffres les ramenaient sur terre. Portée par la mondialisation et la révolution numérique, le vent déflationniste balayait tout espoir de voir cette impression monétaire se propager au-delà des simples actifs financiers.

En 2020, une digue a sauté et tout s’est inversé.

Désormais, ce sont ceux qui n’ont pas encore mesuré le changement de paradigme qui espèrent que ce mouvement va s’arrêter. Chaque nouveau chiffre les ramène, à leur tour, à la réalité.

Les chiffres de l’inflation sont une piqûre de rappel pour ceux qui restent dans le déni.

Le dernier chiffre des prix de production est en hausse de 6.6% en mai, soit la hausse annuelle la plus importante de l’histoire.

L’inflation commence seulement à mesurer la dévaluation historique des monnaies. On ne sort pas de $10 000 milliards d’impression monétaire sans aucune conséquence sur le coût de la vie.

Entre 2010 et 2011, cette inflation s’est concentrée sur la valeur des actifs financiers. Ce qui explique, entre-autres, le coût exorbitant de l’accès à la propriété aujourd’hui…

… et la valorisation absurde de certains titres cotés en bourse.

Aujourd’hui, cette inflation commence à se diffuser dans l’économie réelle…

Cette semaine, les hausses des prix des transports maritimes ont repris leur envolée :

Si la première étape de cette poussée inflationniste se concentrait sur les matières premières, elle commence désormais à se propager aux services, la composante transport étant la première affectée.

Cette contagion de la hausse des prix est un point essentiel qui échappe à de nombreux observateurs.

Si on regarde la composante des chiffres de l’inflation, une bonne part de la hausse est attribuée (pour le moment) à la hausse des prix de ces matières premières. La hausse des composantes Service, Nourriture et Énergie est finalement assez modérée – pour l’instant.

Lorsqu’on regarde la correction actuelle de certains prix de matières premières, on peut être amené à penser que cette inflation va revenir à des niveaux moindres.

Mais c’est oublier le phénomène de contagion enclenché lorsque l’inflation démarre.

Les produits transformés sont désormais les prochains dans le viseur. Par exemple, le prix de la viande est sur le point de s’envoler aux États-Unis avec une hausse prévue de +40% dans les prochaines semaines. La Chine a déjà mis en place des mécanismes de contrôle des prix sur la viande de porc, le maïs et le blé.

Les industriels ne pourront pas longtemps rester les bras croisés, ils seront obligés de répercuter la hausse des prix sur le consommateur.

Beaucoup d’investisseurs prétendent aujourd’hui que cette contagion amènera finalement à un épuisement de la demande, qui anéantira l’inflation que nous observons.

Cet espoir est en tout cas contredit par les chiffres qui démontrent plutôt que les États-Unis connaissent une forte reprise de la demande dans un mouvement reflationniste très net depuis quelques mois.

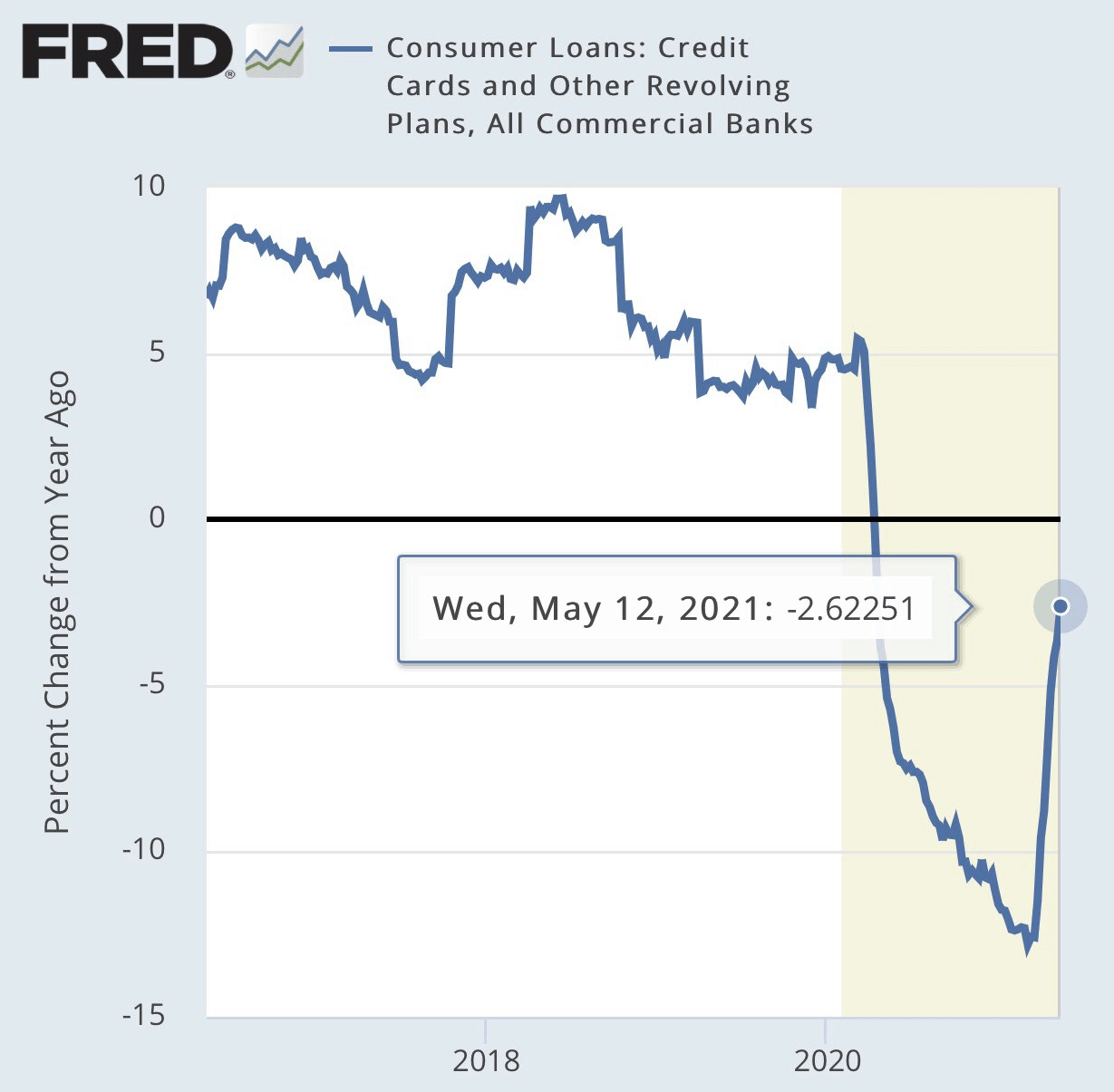

Cela se constate sur les chiffres de la consommation à crédit :

Le consommateur américain est de retour après un changement brutal de tendance enregistré en ce début d’année.

D’autres avancent l’argument des salaires : l’autre frein à cette propagation de l’inflation est le niveau réel des rémunérations. Si les salaires ne suivent pas cette hausse des prix, ce mouvement aura du mal à se poursuivre. Le niveau réel des salaires s’est effondré aux États-Unis en quelques semaines.

Mais là aussi, la situation devient vite intenable. Le dernier rapport de l’emploi américain démontre que la moitié des gains des salariés se concentre sur les salaires les plus bas. Autrement dit, la hausse de l’inflation commence à avoir un effet sur les revenus les plus faibles. Il devient de plus en plus difficile d’embaucher dans les métiers de la restauration particulièrement. En Californie, un barista peut désormais espérer gagner mieux qu’un enseignant, ce qui amène bien évidemment une pression sociale sur l’ensemble des salariés… C’est une conséquence classique que l’on retrouve dans tous les cycles d’inflations brutales. Sans diffusion de cette inflation au niveau des salaires, le système se grippe et se transforme en stagflation, encore plus difficile sur le plan social : les prix de tout ce dont a besoin augmentent et tout ce qu’on gagne diminue en valeur réelle. Ce n’est certainement pas une route politiquement facile à prendre, mais afin que cette inflation ne se transforme pas en cauchemar social pendant son mandat, il faut s’attendre à ce que Biden réserve une part importante de son plan de relance à la revalorisation des salaires.

Autre élément qui pousse de nombreux observateurs à minimiser ce retour de l’inflation : le marché obligataire n’anticipe absolument pas de retour durable d’une hausse prolongée des prix.

Le 10 ans américain vient même de casser à la baisse le support qui lui avait servi dans son mouvement de consolidation entamé après la hausse de ce début d’année :

Certains investisseurs voient même dans ce reflux du 10 ans un signal supplémentaire de la fin prochaine de l’inflation temporaire liée à l’après Covid-19.

Cependant, cette lecture est en partie biaisée car ce marché est très influencé par les achats des banques centrales. Jim Reid a une image assez parlante à ce sujet : “Il y a une seule chose encore plus difficile que de bien doser un swing de golf : c’est élaborer une stratégie de placement dans un marché obligataire qui est soumis à autant d’interventions de la part de ces banques centrales.”

La Fed est de plus en plus active sur le marché obligataire et rachète une part de plus en plus importante de la dette émise par le Trésor américain.

Comment chiffrer la valeur d’un bond obligataire dans ces conditions ?

Que vaut cet indicateur dans la réelle mesure de l’inflation à venir ?

Le marché obligataire masque la situation technique de banqueroute de l’État américain : le déficit fédéral prévu annuel est de $4 300 milliards, c’est $1 000 milliards de plus que l’an dernier, et encore c’est une estimation basse. L’État dépense beaucoup plus que ce qu’il collecte en impôts ; c’est une situation théorique de faillite. La monétisation de la dette et les contrôles des taux d’intérêts permettent d’éviter cette banqueroute. Sans la Fed, le Trésor ne pourrait pas emprunter à des taux aussi bas, et la situation fiscale du pays serait ingérable.

Le marché obligataire ne fonctionne plus dans les conditions initiales dans lesquelles il a été conçu. Il constitue désormais l’un des outils que la banque centrale utilise pour contrôler au mieux la relance de la machine économique américaine, en soutenant l’effort fiscal américain.

Le marché obligataire est aussi problématique au Japon, qui n’arrive plus à attirer suffisamment d’investisseur privé pour racheter sa dette. Le ratio Bid/Cover de la dernière enchère du 10 ans japonais a atteint un plus bas depuis 2015 : malgré les promesses de la Banque centrale japonaise, le marché obligataire japonais n’est toujours pas revenu à la normale et ne fonctionne que grâce aux rachats de la BoJ.

En Europe également, ce marché est devenu entièrement contrôlé par la BCE. Quasiment l’ensemble de la dette publique européenne est détenu par la banque centrale.

Les dernières enchères publiques démontrent l’emprise de plus en plus importante de la BCE sur le contrôle des dettes publiques :

Les banques centrales sont plus concentrées sur le contrôle de ces marchés obligataires que sur les conséquences de l’inflation, justement causées par leurs politiques interventionnistes.

La conséquence logique des deux phénomènes conjoints (inflation + contrôle des taux) est un effondrement des taux réels. Le 10 ans réel américain plonge à des niveaux jamais vus depuis 1981 :

La dernière fois qu’on a vu un tel plongeon, le président de la Fed de l’époque, un certain M. Volker, avait sorti le bazooka en relevant les taux de manière brutale, ce qui avait stoppé net le cycle inflationniste des années précédentes.

Les regards sont braqués ce mercredi sur le président de la Fed, Jerome Powell.

La glissade des taux réels lui impose de relever les taux, même de façon agressive… à un moment où le gouvernement américain lui demande de les baisser pour financer son plan de relance !

M. Powell est au pied du mur et des voix s’élèvent désormais pour qu’il agisse au plus vite.

Le célèbre gestionnaire de fonds spéculatifs Paul Tudor Jones avertit déjà qu’il continuera à investir dans des actifs le préservant de l’inflation si M. Powell continue d’ignorer cette inflation.

Le milliardaire et légendaire trader, Paul Tudor Jones: L’inflation n’est pas temporaire. Couvrir autant que possible l’inflation.

— Ezints (@ezints) June 14, 2021

Le président de JP Morgan, Jamie Dimon, avertit aussi du caractère durable de l’inflation dans ce contexte où la Fed la laisse filer.

D’après Jamie Dimon, #JPMorgan accumule des liquidités parce qu’il y a de « très bonnes chances » que l’#inflation soit là pour durer. https://t.co/2TdbWAT7wR

— OR.FR (@Or_fr_) June 15, 2021

Ces premières prises de positions se déroulent à un moment où très peu d’investisseurs ont basculé sur des valeurs qui protègent de la montée de l’inflation.

Mais le positionnement des investisseurs est très compliqué dans ce contexte.

L’intervention des banques centrales sur les marchés brouille le message. Il y a une valorisation excessive des actifs devenus à risque dans ce contexte inflationniste. Au contraire, les valeurs qui protègent de l’inflation à venir sont encore à des niveaux de valorisation très faibles.

C’est en tout cas un contexte très favorable pour des actifs comme l’or.

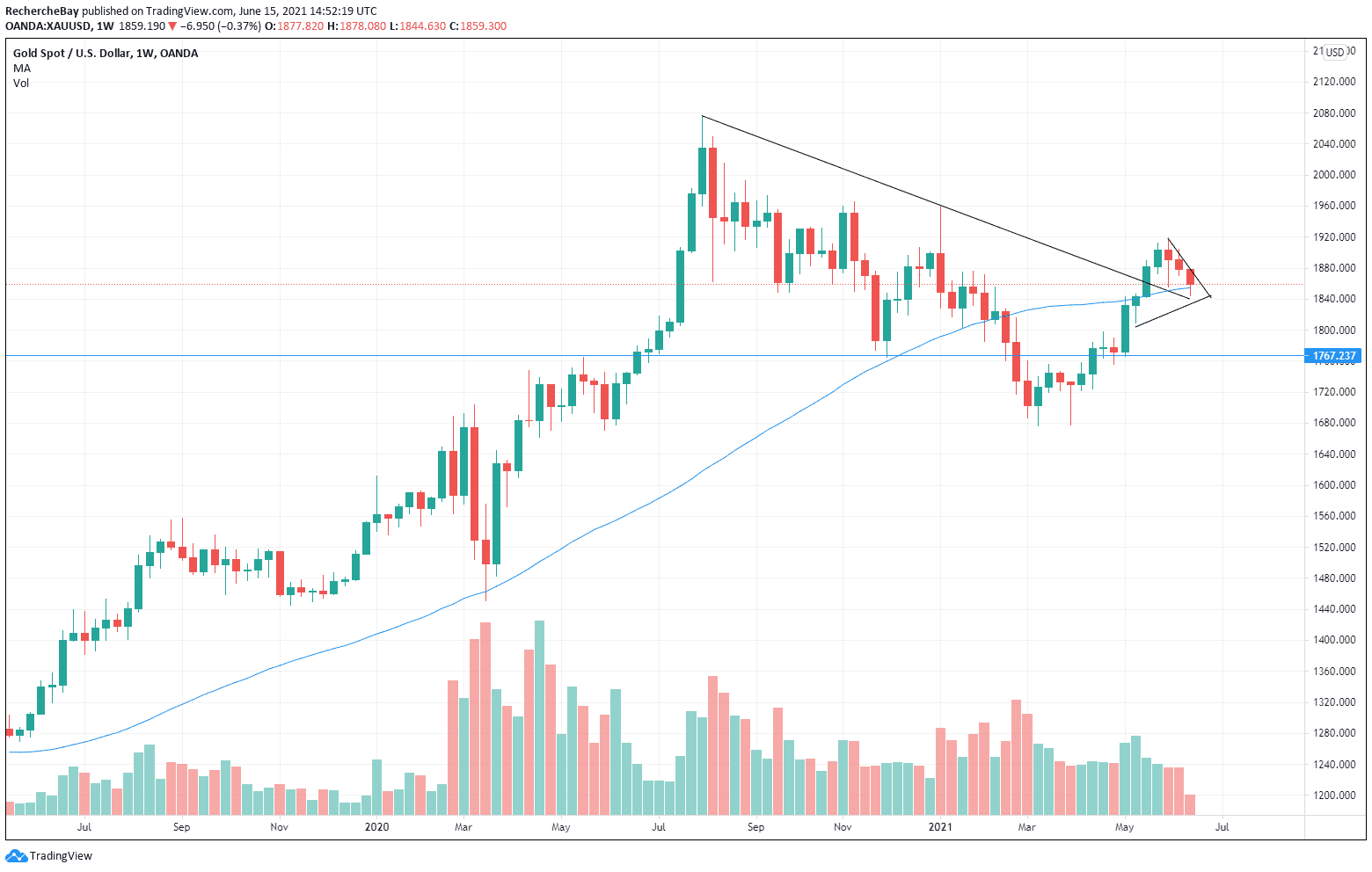

En weekly, l’or teste son breakout et forme un drapeau haussier dont l’objectif est son plus haut atteint l’été dernier.

Le contexte est encore plus favorable pour l’argent.

100 millions d’onces ont été achetées depuis le lancement du mouvement Silver Squeeze en février… sans que le prix de l’argent physique ne bouge.

Les spéculateurs à la baisse continuent d’ajouter des positions vendeuses à terme, malgré la hausse de la demande industrielle (+8% depuis janvier) et la demande en investissement (+26% depuis le début de l’année).

Le contrôle des prix des futures sur le Comex se déroule désormais dans un contexte complètement différent.

“Shorter” un contrat future d’argent est plus facile lorsque l’inflation ne galope pas comme aujourd’hui.

Désormais, chaque vente flash sur le Comex attire de nouveaux investisseurs qui recherchent des placements de couverture sur l’inflation, qu’ils perçoivent comme de plus en plus durable.

Ces investisseurs sont bien contents de trouver un actif dont le prix leur offre le même niveau de valorisation d’il y a 40 ans… L’argent est de loin la matière première la moins chère aujourd’hui.

Graphiquement, l’argent est sur le point de surperformer à nouveau l’or, la tendance baissière du graphique or/argent vient de nouveau d’être testée et rejetée au-dessous de la MA50.

Cette performance se traduit sur l’indice GDXJ qui est traditionnellement haussier lorsque l’argent surperforme l’or.

Graphiquement, GDXJ est bien assis sur sa MA 200 en daily sur le bas du canal ascendant entamé dans l’indifférence générale depuis début avril. Le deuxième breakout de consolidation offre à $50 un support ultime pour valider le mouvement haussier à venir des minières.

[ad_2]