[ad_1]

Il n’est jamais facile de rompre

Sur les marchés, comme en amour, il est difficile de laisser tomber quelque chose de familier qui ne fonctionne manifestement pas ; mais comme le découvrent tous les romantiques sobres : les relations toxiques sont néfastes.

Quant à notre balade toxique mais souvent agréable à travers les marchés post-2008, il était facile de se laisser séduire par les apparences. Les taux bas, l’attractivité technologique des FAANG (Facebook, Amazon, Apple, Netflix, Google) et l’impression monétaire illimitée semblent rendre attrayant un système financier autrement peu séduisant.

Mais un mauvais amour reste un mauvais amour, et un mauvais marché reste un mauvais marché, quelle que soit la quantité de rouge à lèvres que les banques centrales mettent pour fausser les valeurs.

C’est particulièrement vrai sur les marchés mondiaux et américains du crédit.

Le courage de partir ?

Beaucoup d’investisseurs, tels des amants maudits, ressentent toujours le besoin de s’accrocher à des illusions, à la nostalgie, et donc à de mauvaises unions (et à des marchés obligataires infidèles), malgré tous les signes de danger cachés sous des bilans criblés de dettes.

Mais en fin de compte, il faut une sorte de courage personnel pour se défaire de ses illusions et opter pour la froideur mathématique.

Comme Nietzsche l’a souligné dans son livre intitulé « Humain, trop humain », nous aimons nos illusions. Nous restons trop longtemps dans des relations toxiques.

De ce fait, nous avons tendance à préférer la fantaisie à la réalité.

Comme les romantiques désespérés en quête d’amours superficiels et insipides, de nombreux investisseurs courent après les promesses vides (et les rendements) d’un marché obligataire tout aussi vide.

L’avertissement de Goethe ?

Dans Les Souffrances du Jeune Werther, von Goethe raconte en 1787, l’histoire d’un jeune artiste confiant son amour et sa foi aveugle en une femme qui, autrement, n’aurait pas pu entrer dans la profondeur de son âme généreuse.

À la fin, Werther gâche sa vie à courir après ce qui équivaut à un tasse vide.

En parlant de tasses vides, le marché obligataire américain vient immédiatement à l’esprit, et ceux qui lui font confiance sont condamnés à devenir un grand nombre de « Jeunes Werther » du marché.

Comme Bob Prince, co-directeur des investissements du fonds Bridgewater de Ray Dalio, l’a annoncé cet été, les investisseurs sont tombés bêtement amoureux des obligations et des rendements négatifs malgré les signes évidents de tromperie et d’amour toxique.

La crise sanitaire et le risque de marché ont poussé davantage d’investisseurs à se tourner vers les « bras réconfortants » des obligations comme « réserve de valeur ».

Mais avec la Fed qui achète des obligations et réprime les taux, le résultat net est que les investisseurs paient littéralement pour perdre plutôt que de préserver leur richesse.

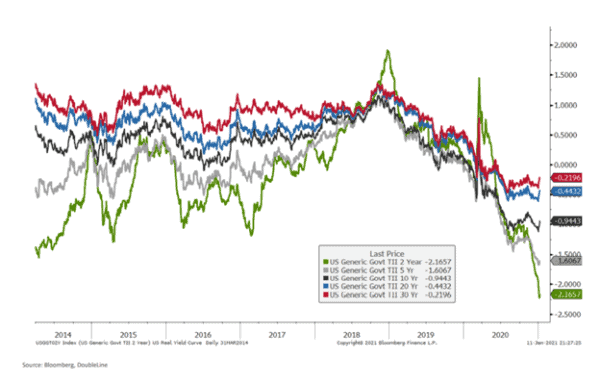

Après correction de l’inflation, les bons du Trésor américain produisent des rendements négatifs.

En d’autres termes, de nombreux investisseurs tombent amoureux de la mauvaise fille…

Mais l’amour toxique n’est pas seulement un problème américain ; il est mondial, tel que le confirme le tableau des rendements mondiaux négatifs :

Sachez que si les taux d’intérêt sont nuls, cela signifie qu’il n’y a pas de taux d’actualisation sur les flux de trésorerie.

Par conséquent, les rendements obligataires sont manifestement asymétriques par rapport au risque de perte financière.

Cela signifie que la récompense de la détention d’obligations est manifestement asymétrique par rapport au risque de perdre de l’argent.

En bref, les investisseurs achètent beaucoup de fleurs mais ne reçoivent pas de baisers.

Hélas, il est temps de rompre.

Il faudra des années, et non des jours, pour que l’économie revienne à la « normale », ce qui, comme nous l’avons mentionné dans cette vidéo, est en soi une ironie extrême, car ce qu’on appelle « normal » avant le Covid-19 était tout sauf normal…

En d’autres termes, il n’y a pas lieu de s’enthousiasmer à l’idée de revenir aux marchés pré-Covid. L’histoire d’amour était mauvaise à l’époque, et elle est mauvaise aujourd’hui. Pourquoi s’y laisser prendre ?

Le côté sombre « époustouflant » de l’inflation – Comment se termine la relation amoureuse (et la fête)

Bien que les experts et les scientifiques fous à l’origine du MMT pensent toujours que l’inflation est un vestige du passé, si les États-Unis devaient constater une légère augmentation des données de l’IPC, autrement faussées, une telle inflation serait dévastatrice pour les obligations, ou comme l’a décrit Prince : « époustouflante ».

QUAND (et non SI) l’inflation reviendra et que les investisseurs mettront fin à leur mauvaise histoire d’amour avec les obligations, alors les prix des obligations chuteront, ce qui signifie que les rendements obligataires augmenteront – par conséquent, les taux d’intérêt monteront aussi.

Alors que les gros titres feront la une des journaux pour promouvoir le vaccin contre le virus, les actions pourraient connaître une lueur temporaire, les investisseurs se débarrassant de leurs obligations pour courir après les titres les plus performants, ce qui entraînerait une hausse des rendements – et donc des taux d’intérêt.

Les investisseurs avertis le savent, la hausse des rendements et des taux est aux bulles d’endettement record ce que les ailerons de requins sont aux surfeurs – une très mauvaise nouvelle.

Les marchés tirés par la dette finissent par mourir (et par mourir brutalement) lorsque le coût du service de cette dette (c’est-à-dire les taux d’intérêt) devient trop élevé.

Chaque bulle d’endettement prend fin brusquement lorsque l’inflation atteint lentement un niveau trop élevé.

Toujours Amoureux de l’Illusion de l’Absence d’Inflation ?

Mais là encore, les personnes en mal d’amour ignorent souvent ce qui se cache sous la couche de maquillage.

Et les investisseurs amoureux des obligations ignorent souvent le risque inflationniste qui se cache derrière ces marchés.

Pour moi, le dialogue sur l’inflation et la déflation n’est pas un débat, c’est un cycle qui se succède.

L’inflation se profile, malheureusement, tout comme le grand et mauvais « divorce obligataire ».

LES PARTISANS de la déflation

Quant à la déflation, il est clair que la pandémie et sa réponse politique ont dévasté les économies mondiales, y compris les États-Unis, ajoutant ainsi une tendance déflationniste à une faible croissance.

Une faible croissance économique (pour laquelle les mesures de relance ont un effet multiplicateur de plus en plus faible) réduit la vitesse de circulation de la monnaie et renforce l’argument de la déflation dans un pays dont la croissance est assurée de stagner compte tenu des niveaux actuels (et honteux) de la dette par rapport au PIB.

Les partisans de la déflation feront également valoir (à juste titre) que les critiques de la Fed appellent à l’inflation depuis plus de 12 ans, et que celle-ci n’a toujours pas fait son apparition.

En outre, la pandémie a créé des épargnants et non des dépensiers, ou plus probablement encore, un nombre beaucoup plus important de personnes qui sont simplement à court d’argent (fauchées) du fait de la stagnation des salaires, ou de leur diminution.

Dans tous les cas, cela signifie moins de dépenses, moins de vitesse de circulation et donc moins d’inflation. C’est normal.

LES PARTISANS DE L’INFLATION

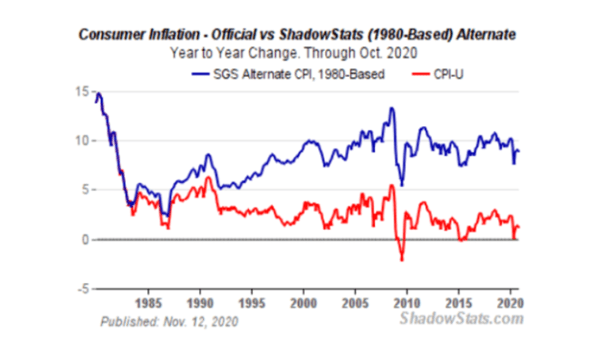

Pour ce qui est de l’inflation, le plus simple est de commencer par l’IPC (Indice des Prix à la Consommation) – une échelle de mesure trompeuse.

En utilisant les méthodologies de l’IPC des années 1980 plutôt que la version édulcorée que le Bureau des statistiques du travail utilise (manipule) pour rapporter l’inflation, nous sommes en fait beaucoup plus proches d’une inflation de 10 % aujourd’hui (ligne bleue) que des niveaux inférieurs à 2 % « rapportés » par les auteurs de fiction à Washington (ligne rouge).

On estime également que le « redémarrage » grâce à un vaccin sera temporairement inflationniste si et lorsque la « demande refoulée » refera surface. Mais cela est discutable, surtout si l’on considère les dommages déjà causés à l’économie mondiale.

La Chine est également un facteur inflationniste.

La « main-d’œuvre bon marché » est moins abordable, et les dommages causés à la chaîne d’approvisionnement par la guerre commerciale pré-Covid, puis par le désastre actuel de la crise sanitaire, ont fait grimper les prix, s’ajoutant aux vents arrière inflationnistes.

Mais le véritable facteur inflationniste évident reste les banques centrales, dont les planches à billets sont en fait sur un pilote automatique menant à la folie.

L’inflation des prix pousse les taux à la hausse, obligeant les banques centrales à contrôler davantage la courbe des taux, entraînant ainsi une augmentation de l’impression monétaire, une baisse du dollar et, oui, une hausse de l’inflation et un effondrement des taux réels.

En résumé : l’environnement parfait pour l’or.

Mais d’autres diront que même les niveaux insensés de création monétaire par les banques centrales actuelles et futures ne conduisent pas à une augmentation de la vitesse de circulation de la monnaie.

Au lieu de cela, ces dollars imprimés sont absorbés par les marchés Repo et des euro-dollars, toujours assoiffés de liquidités, ou se trouvent dans les marchés fortement gonflés des actifs à risque.

Mais cela ne tient pas compte du fait que les banques centrales se transforment lentement, de prêteurs à dépensiers, en faisant des achats directs d’ETF et de titres plutôt que des « prêts ».

Comme nous l’avons vu récemment, ces « dépenses » augmentent lentement la vitesse et donc les vents inflationnistes.

A l’instar de la description de la pauvreté par Hemingway, les forces inflationnistes se manifestent « progressivement puis subitement ».

Ainsi, plutôt que de débattre académiquement de l’inflation ou de la déflation, il faut faire preuve de bon sens et tenir compte de données exactes plutôt que de données déformées.

En fin de compte, et quelle que soit la façon dont l’inflation est annoncée ou débattue, le dollar, l’euro, la livre sterling et/ou le yen dans votre portefeuille est avili à la seconde même où il est mesuré par rapport à l’or physique.

Ce graphique mérite d’être partagé encore et encore.

Comment l’Histoire d’Amour avec les Obligations se Transforme en un Grand Regret

Comme d’habitude, le département du Trésor américain, dont la croissance du revenu national (c’est-à-dire du PIB) est si faible, fera ce qu’il fait toujours pour « résoudre » une crise de la dette : émettre plus de dette.

Cela signifie que davantage de bons du Trésor à long terme (IOU) sont émis chaque minute à Washington.

Après tout, nous avons gonflé les déficits budgétaires pour les « payer » (c’est-à-dire pour les dépenser, les emprunter ou les imprimer).

Mais qui voudra acheter ces bons du Trésor si leur rendement réel (c’est-à-dire le rendement corrigé de l’inflation) est négatif ?

La réponse courte est : de moins en moins d’investisseurs informés en dehors des États-Unis… La Fed sera donc l’acheteur de dernier recours.

Cela signifie également que l’Oncle Sam n’aura pas d’autre choix que d’embellir le rendez-vous galant en promettant des rendements plus élevés à ses investisseurs vedettes.

Ah les doux mensonges et les petits jeux d’un amour toxique…

Mais cela place aussi l’Oncle Sam (et donc le marché obligataire) dans un cercle vicieux aux dimensions presque absurdes.

En d’autres termes : a) Washington DC doit monter les taux d’intérêt pour attirer d’autres acheteurs d’obligations (les pigeons), mais b) si les taux d’intérêt augmentent, le gouvernement ne peut pas financer le coût de la dette.

Vous comprenez le dilemme ?

Retomber Amoureux des Métaux Précieux

Bien sûr, nous savons déjà ce que les États-Unis feront pour payer ce fardeau de la dette de plus en plus douloureux, à savoir : imprimer toujours plus de billets…

Imprimer plus d’argent, en revanche, signifie simplement que le pouvoir d’achat des dollars qui se trouvent sur votre compte bancaire courant s’affaiblit à chaque seconde, car l’effet de dilution du QE illimité fait un travail silencieux mais néanmoins malsain sur votre confiance et votre monnaie, comme un partenaire secret et toxique dans une relation d’amour qui a mal tourné.

Le remède évident dans cette relation toxique avec les obligations, les banques centrales, les « débiteurs » de l’inflation et les faux espoirs est de faire ce que Young Werther ne pouvait pas faire, c’est-à-dire :

Se réveiller, puis rompre avec son partenaire toxique et en trouver un autre.

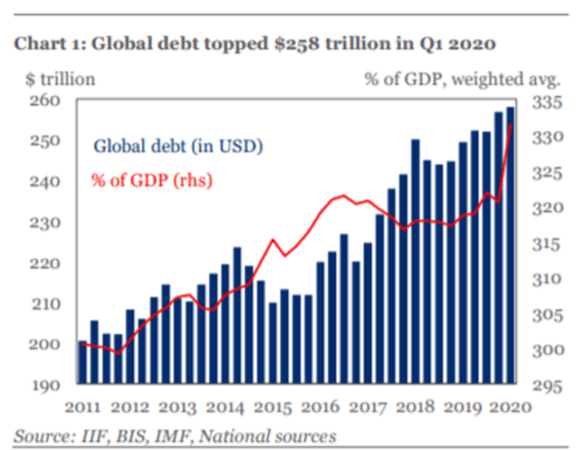

Quel meilleur partenaire que l’or et l’argent ? Les métaux se révèlent très précieux pour les monnaies au cœur brisé, diluées par des années de marchés obligataires malhonnêtes, artificiels, soutenus par des taux bas et une bulle de la dette nationale et mondiale. À noter que la dette mondiale est passée de 258 000 milliards $ à 280 000 milliards $ en moins d’un an).

Nous parlons d’or depuis des années, pas seulement depuis quelques semaines. Mais Goldman Sachs et d’autres ne le feront pas.

Pourquoi ?

C’est simple : Les grandes banques ne gagnent pas beaucoup d’argent en recommandant l’or physique.

De plus, la Fed, la BRI et toutes les grandes banques centrales savent que la hausse du prix de l’or est une preuve embarrassante de l’échec de leurs expériences monétaires et de la dépréciation de leurs monnaies.

Pour masquer une telle honte, les banques d’investissement manipulent ouvertement le prix des marchés papiers des métaux précieux via le marché à terme.

Les Bullion Banks vendent plus de 100 millions d’onces d’argent sur le COMEX pour influencer artificiellement son prix, espérant voir l’or suivre cette tendance manipulée, et cela malgré l’absence, sur le marché londonien, de liquidités dans le métal lui-même.

Le marché papier, c’est le COMEX qui tire la queue du chien (les métaux précieux) – ce n’est qu’une question de temps (et d’illiquidité) avant que le chien ne morde en retour…

Mais je sais… personne n’aime se sentir trompé ou effacer ces souvenirs du « bon temps ».

Les « jeunes Werther » s’accrochent à leur foi conditionnée et à leur histoire d’amour avec les actions toxiques, les obligations, les entreprises technologiques et, bien sûr, nos riches banques centrales et leurs pouvoirs magiques, semblables à ceux du Père Noël, pour résoudre tous les problèmes avec un nouveau sac de dettes et de monnaies fiduciaires.

Les investisseurs en or et en argent physique, cependant, ne sont pas dupes de la réalité actuelle ou des doux mensonges d’un marché toxique.

Pour ceux qui considèrent les obligations comme un « refuge » ou les actions comme une « solution miracle », il est temps de faire face aux faits et de rompre avec ces agissements peu scrupuleux.

Un Graphique Vaut Mille Mots

Au cas où vous auriez encore besoin d’autres signes de cette relation toxique entre les investisseurs et les marchés trompeurs, il suffit de considérer le simple signe d’avertissement suivant…

Les données ci-dessus confirment que la capitalisation boursière mondiale a une fois de plus dépassé la valeur en dollars de l’ensemble de l’économie mondiale.

Relisez ces données et laissez-vous guider.

S’il y a un signe avant-coureur d’un marché en surchauffe (tricheur et toxique), c’est bien celui-ci.

Avec plus de 18 000 milliards $ d’obligations souveraines à rendements négatifs, la bulle dans laquelle vous êtes tombé est encore plus grave que ce que montre le graphique ci-dessus.

Vous êtes prévenus, ce marché est toxique.

Entre-temps, l’or physique, cette « relique barbare », reste patient et souriant dans le coin intelligent de l’histoire honnête et de l’investissement à long terme.

[ad_2]