Aujourd’hui, je vous raconte comment l’indépendance des banques centrales est arrivée aux mêmes résultats que leur soumission aux gouvernements.

Vous vous souvenez : la grande majorité des pays ont basculé sur un modèle de banque centrale indépendante suite au modèle économique élaboré au début des années 1980. L’idée centrale était que l’indépendance des banques centrales protégerait nos économies d’un biais inflationniste inutile. En retirant la politique monétaire des mains du gouvernement, on s’épargnerait une hausse de l’inflation qui n’aurait pas de contrepartie en termes d’activité économique.

C’est ainsi que lors de la création de la BCE en 1998, il a été convenu que la banque centrale mènerait sa politique monétaire en toute autonomie du pouvoir politique, alors que la Fed n’est que quasi indépendante de l’Administration en place. Le mandat de la première est censé faire primer la stabilité des prix sur le soutien de l’activité économique, alors que c’est l’inverse pour la seconde.

Ca, c’est la théorie. Mais qu’en est-il en pratique ?

Une indépendance fondée sur un modèle économique en peau de lapin

En réalité, la théorie de Barro et Gordon était boiteuse dès le départ, comme l’a très bien expliqué Natixis.

Je me contenterai ici d’évoquer un seul des 3 points mis en avant par Patrick Artus, à savoir celui qui me semble le plus important du point de vue de l’épargnant.

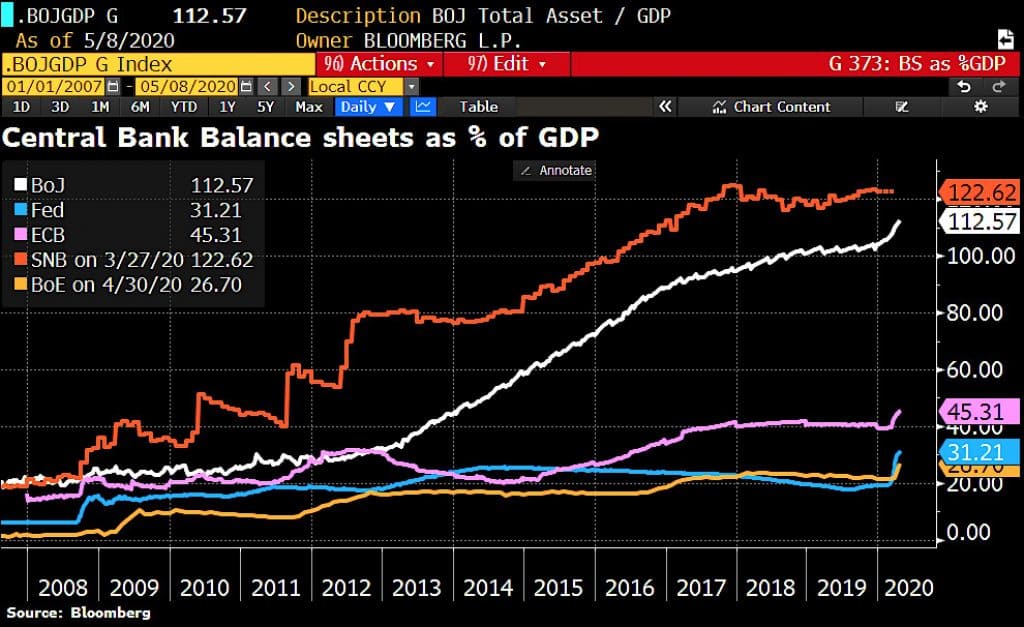

Il s’agit de l’argument qui part du constat évident que les banques centrales n’ont pas eu besoin de dépendre statutairement des gouvernements pour mener une politique monétaire ultra expansionniste depuis la crise de 2008 – voyez donc :

Bilans de la Banque du Japon (en blanc), la Fed (en bleu), la BCE (en rose), la Banque nationale suisse (en rouge) et de la Banque d’Angleterre (en orange) en % de leur PIB respectif au 8 mai 2020

Or, écrit Patrick Artus, « Le coût d’une politique monétaire anormalement expansionniste est supposé être l’excès d’inflation des prix des biens et services, d’où la focalisation de la politique monétaire sur l’inflation. Ceci explique les difficultés présentes des politiques monétaires des pays de l’OCDE avec l’inflation des prix des biens et services faible. En réalité, les coûts d’une politique monétaire anormalement expansionniste sont beaucoup plus vastes que la seule inflation des prix des biens et services : bulles sur le prix des actifs, excès d’endettement… »

Que voilà un écueil assez dramatique, lorsque que l’on sait par exemple que :

- L’économie mondiale est endettée à hauteur de 322% de son PIB ;

- L’Everything Bubble n’est qu’à quelques encâblures de son niveau d’avant l’avènement du coronavirus ;

- Le coût de cette politique n’a certes pour le moment pas pris la forme d’une inflation des prix à la consommation, mais la « politique monétaire anormalement expansionniste » a rendu le système économique et financier extrêmement fragile à un choc, comme en ont attesté les mois de février et mars.