[ad_1]

Les ventes des bons du Trésor américain s’accélèrent. Après les fonds souverains étrangers, c’est au tour des Hedge Funds qui ont vendu un montant record de plus de $100 milliards de treasuries au cours des deux premiers mois de cette année. Les ventes de bons du Trésor des institutions financières immatriculées dans les îles Cayman (bien connues pour héberger un grand nombre de ces Hedge Funds) s’élèvent à $62 milliards pour février et $45 milliards en janvier.

Les ventes de bons du Trésor américain par les institutions étrangères sont à un plus haut depuis 2018, à un moment où la banque centrale américaine accélère justement ses programmes de rachats d’actifs.

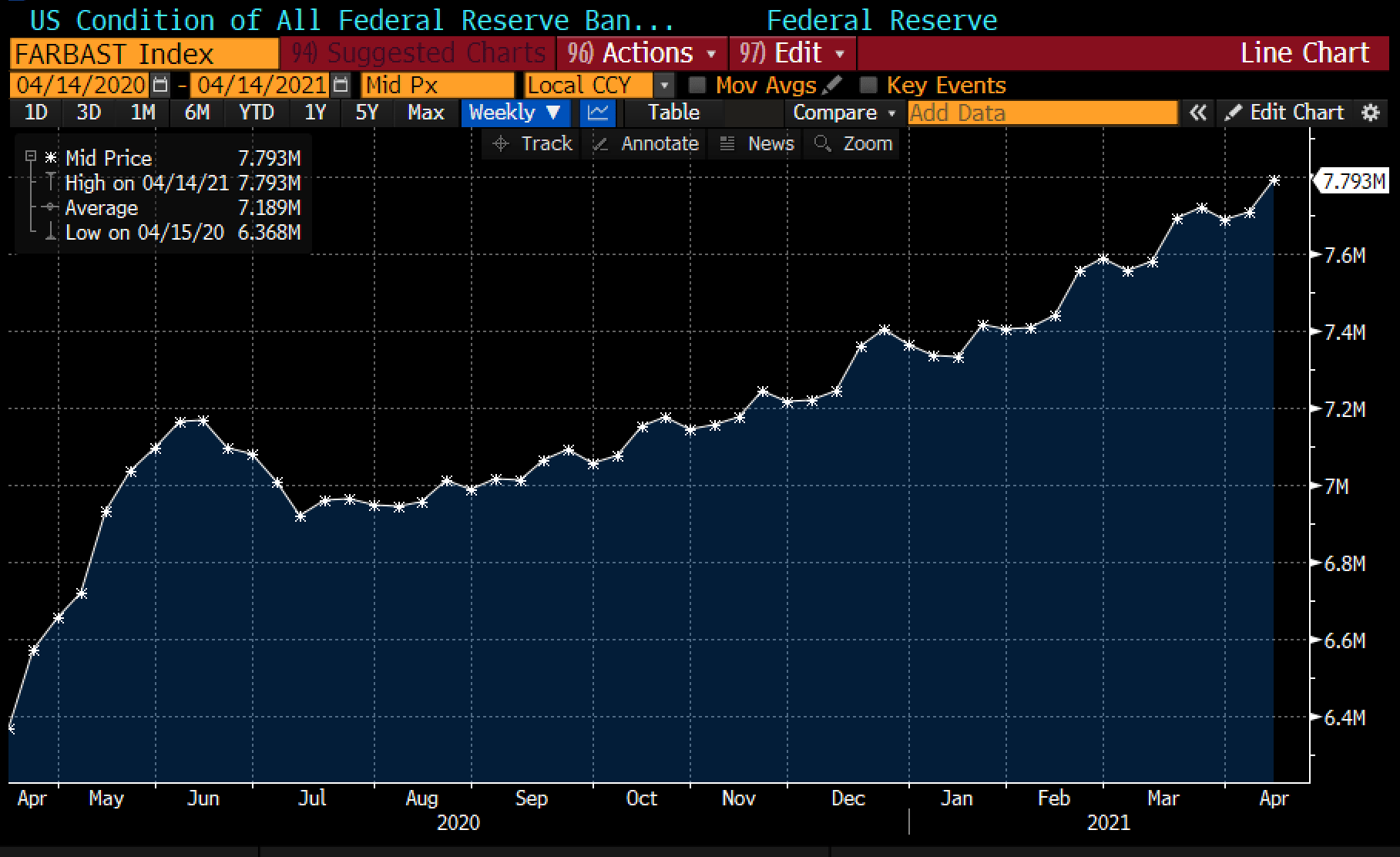

Face à ces ventes massives, la Fed rachète pour $80 milliards par semaine ces mêmes obligations à courte échéance : la banque centrale américaine est en train d’avaler non seulement la plupart des obligations émises actuellement par le Trésor mais elle rachète aussi des actifs que de plus en plus de fonds revendent à la hâte dans une opération de monétisation de dette d’ampleur jamais vue aux États-Unis.

Le bilan de la banque centrale américaine atteint de ce fait des sommets historiques :

Cette monétisation accélérée et conjuguée aux problèmes logistiques, liés aux contrecoups de la crise toujours en cours, a des répercutions notables sur le prix des matières premières.

Ces augmentations soudaines des prix commencent à avoir des effets concrets dans l’économie réelle.

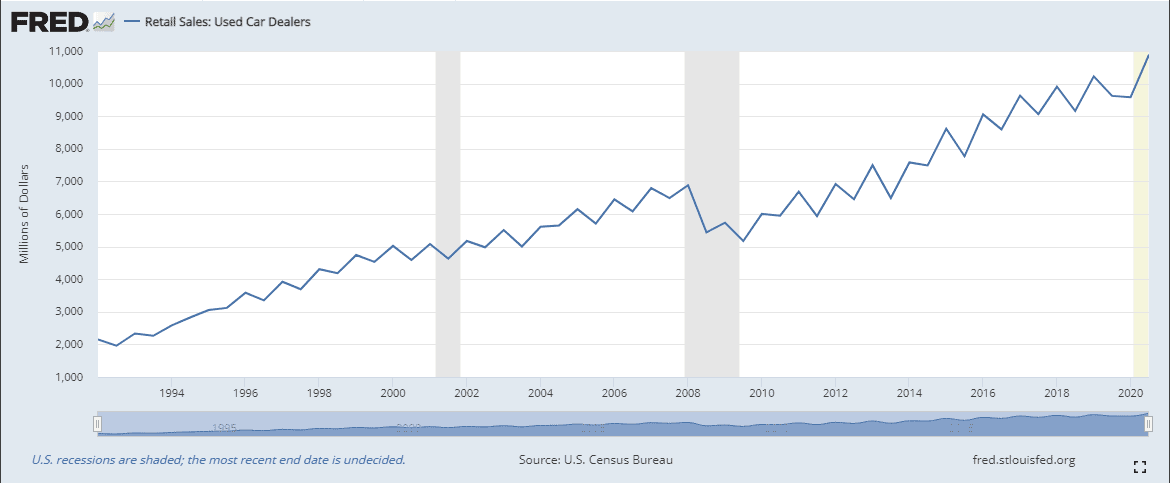

Le marché de l’automobile est affecté par des ruptures d’approvisionnement de pièces, ce qui ralentit la production et allonge les délais de livraison. Cette rupture sur la chaine des véhicules neufs relance le marché des véhicules d’occasion aux États-Unis qui enregistre des ventes records ce mois-ci : alors que ce marché avait plongé lors des dernières récessions, il enregistre une performance inégalée dans l’histoire depuis un an :

Dans le secteur immobilier, le secteur de la construction subit de plein fouet les premiers effets de la hausse des prix des matières premières. L’augmentation du prix du bois de construction (+180% en 1 an !) a augmenté le prix moyen de construction d’une maison de $24 000 en à peine douze mois.

Conséquence : l’augmentation brutale des prix des maisons neuves freine l’engouement des Américains vers l’immobilier neuf, l’indice d’optimisme de Michigan dans ce secteur précis repart à la baisse. La hausse des prix décourage les nouveaux candidats à la construction de maisons neuves.

Nous arrivons donc à une limite cruciale de ces interventions monétaires. La Fed peut stimuler la reprise en rachetant des actifs, en rabaissant les taux, en distribuant de manière concertée avec le Trésor, de l’argent aux consommateurs. Cependant, on se demande bien comment elle va pouvoir régler ce problème précis lié à l’augmentation des prix induite par sa politique monétaire dans la vie réelle.

La Fed ne peut pas imprimer du bois de construction !

Elle ne peut rien faire contre un changement brutal lié à cette augmentation des prix dans la chaîne de production.

Le processus de fabrication depuis la matière première jusqu’au consommateur est une suite d’opérations à flux tendu dans un équilibre très fragile et très sensible à la moindre hausse de prix, l’inflation est un phénomène vicieux qui agit à un endroit précis de cette chaîne et qui est susceptible de faire dérailler l’ensemble du cycle. C’est assez difficile à anticiper, surtout dans nos économies européennes encore soumises à de fortes pressions déflationnistes.

Comment prévoir un impact de hausse des prix d’une matière première quand on se bat encore avec une demande anémique ?

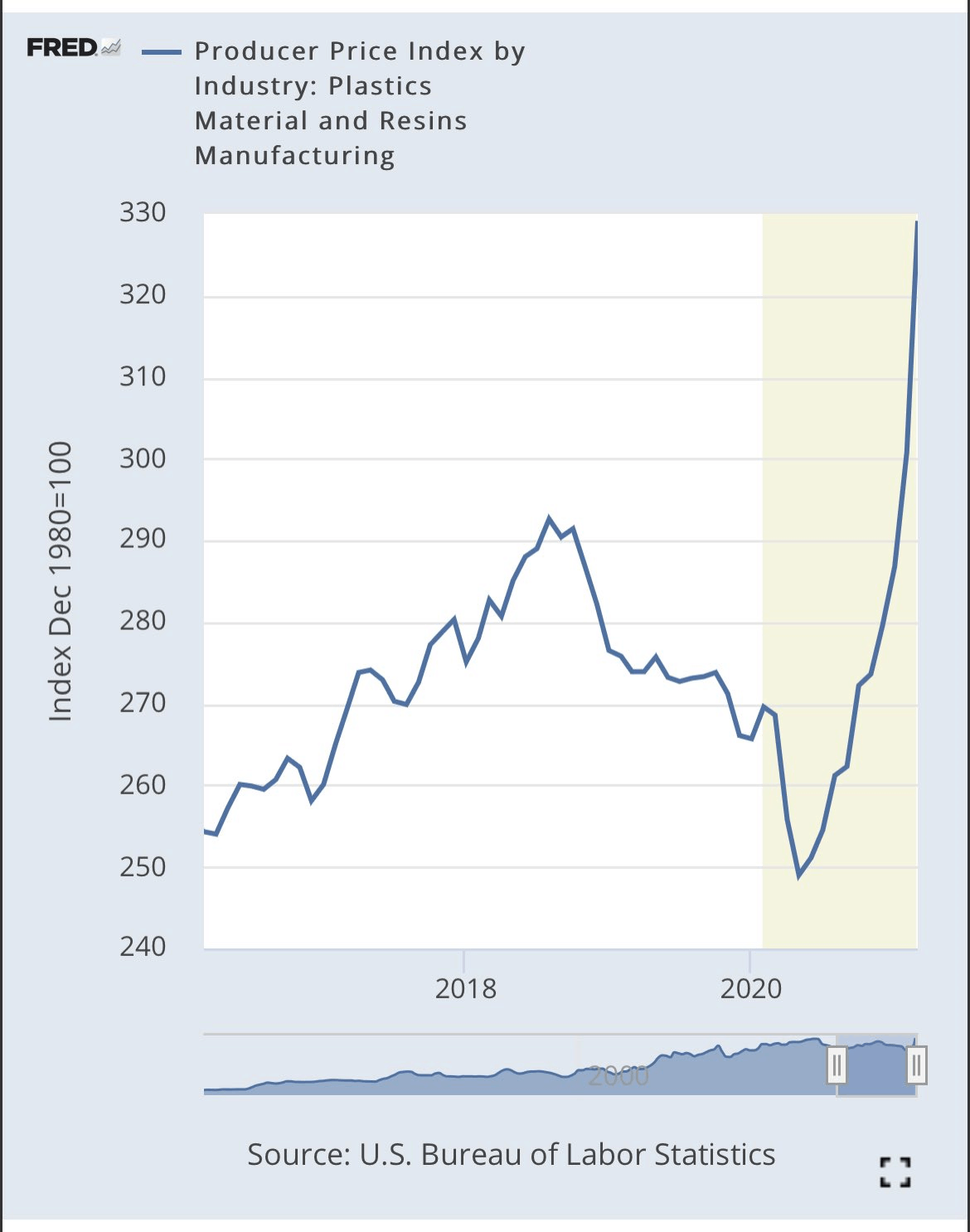

Prenons l’exemple justement d’un programme immobilier neuf en France. Les outils classiques de gestion du risque ne concernent que les taux d’intérêts, les assurances sur les corps de métiers, l’évaluation des sous-traitants… Les opérateurs sur ce marché n’ont jamais traversé des périodes d’inflations fortes et soudaines de prix des matériaux. Qui aurait pu prévoir l’an dernier que le prix du bois de construction triplerait ? Comment évaluer dans un projet de construction le risque d’une hausse à deux chiffres des prix de l’aluminium, des aciers ou même du PVC ? Après les métaux, on assiste d’ailleurs cette semaine à l’envolée des résines et plastiques durs :

Comment amortir cette hausse entre le début du projet et la livraison sachant que les contraintes de signatures dans notre pays empêchent de reporter une hausse importante de ces prix de construction sur le client final ? Ce nouvel environnement inflationniste, déconnecté de la demande physique et résultant essentiellement d’un évènement monétaire a des conséquences directes sur le fonctionnement réel de l’économie, y sommes-nous suffisamment préparés ? Avons-nous suffisamment d’outils de gestion des risques inflationnistes pour affronter cette nouvelle ère économique, où la demande n’est plus le seul paramètre ?

C’est d’autant plus difficile d’anticiper ce nouvel environnement inflationniste lorsqu’on est englué dans un problème lié à la crise sanitaire, surtout de ce côté-ci de l’Atlantique.

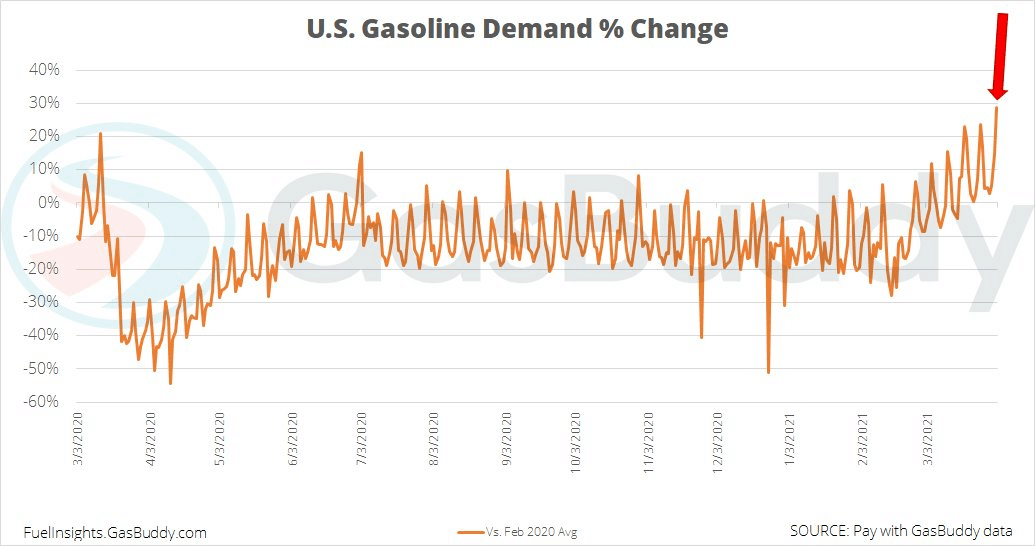

L’un des défis majeurs que vont devoir affronter les banques centrales concerne justement le différentiel de reprise économique dans les différentes zones du globe. La reprise est maintenant fortement enclenchée aux États-Unis, en témoigne la demande en essence à un plus haut depuis le début de la crise :

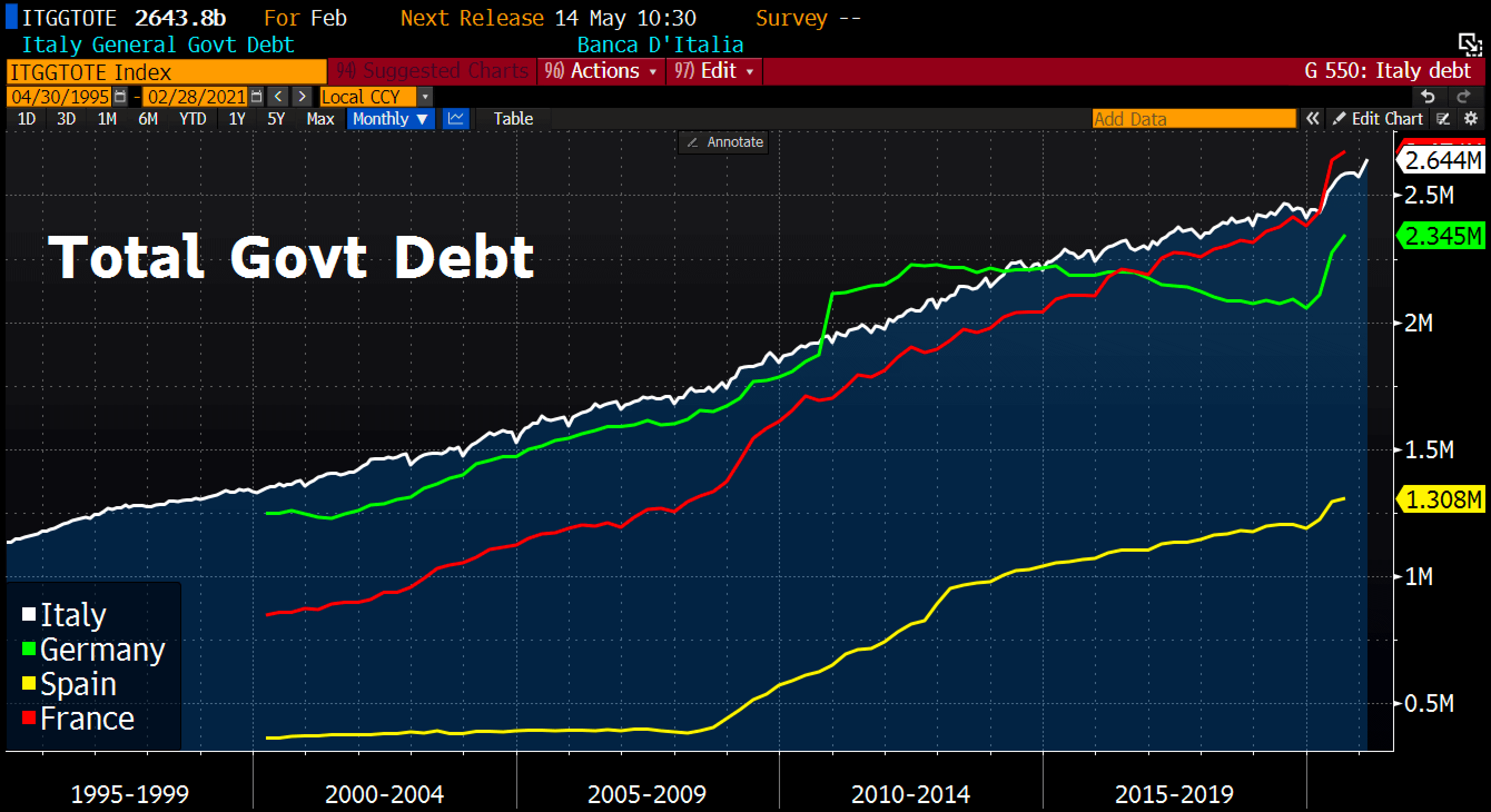

L’Europe a pour sa part complètement raté sa campagne de vaccination. Et en Europe, la France est aujourd’hui le pays qui s’embourbe le plus dans cette reprise. Cela a un coût. La dette du pays est aujourd’hui la plus importante d’Europe. Nous continuons à dépenser l’argent que notre économie ne produit plus depuis bien longtemps.

La France va devoir plaider auprès de Bruxelles un prolongement de mesures exceptionnelles liées à la crise sanitaire qui va probablement s’éterniser cet été chez nous, alors que bon nombre de pays développés ont déjà retrouvé un environnement économique d’avant Covid.

Dans ces conditions, comment harmoniser les politiques fiscales et monétaires avec autant de disparité au sein même de l’Europe ?

Mais il y a un autre défi encore plus important pour ces banques centrales.

L’inflation monétaire a accompagné depuis la crise financière, la création d’une bulle d’actifs sur les marchés financiers, c’est encore plus vrai depuis 2015 où l’augmentation de liquidités fournies par les banques centrales est corrélée de manière très précise à l’augmentation des indices mondiaux :

Les banques centrales sont désormais confrontées au défi de devoir contenir le dégonflement trop brutal de cette bulle financière, elles doivent aussi empêcher ces liquidités de venir trop rapidement se parquer dans des actifs tangibles, ce qui accélérait encore le processus d’inflation. De manière paradoxale, on voit bien que plus les résultats d’entreprises décevront à l’avenir, plus le dégonflement de cette bulle d’actifs sera à même d’alimenter d’autres secteurs qui commencent leur ascension, à savoir les actifs tangibles !

Ce n’est pas la demande qui va faire augmenter les prix de ce dont nous aurons besoin, mais le transfert à l’économie réelle de l’inflation déjà “parquée” dans les actifs à des prix totalement artificiels qui va se reporter de manière plus ou moins violente dans les mois et les années qui viennent.

On risque donc de voir des phénomènes de stagflation en Europe, et d’inflation très soutenue dans d’autres régions où la reprise est plus sensible.

Pour se préserver de ces effets inéluctables des politiques monétaires menées depuis plus de 10 ans, c’est l’heure du retour aux valeurs tangibles pour de plus en plus d’investisseurs.

Depuis la semaine dernière, la Chine autorise les banques du pays à importer massivement de l’or, préparant par là une réserve monétaire importante basée sur le métal fin.

La ruée sur les métaux concerne également l’argent physique. Depuis février et le lancement du mouvement Silver Short Squeeze, les stocks du COMEX fondent de plus en plus : la catégorie “Registered” du marché a perdu plus de 30 millions d’onces. C’est 850 tonnes (1/5 du stock) qui a disparu du COMEX en à peine 2 mois.

L’ETF PSLV de Sprott qui stocke l’argent physique en dehors du COMEX a vu pour sa part ses actifs en argent physique augmenter de plus de 50 millions d’onces dans cette même période. Il y a aujourd’hui 140 millions d’onces d’argent (4 000 tonnes !) dans les coffres du tracker PSLV, c’est 15 millions d’onces de plus que dans les coffres éligibles du COMEX, alors qu’en début d’année, le COMEX avait 60 millions d’onces de plus que PSLV.

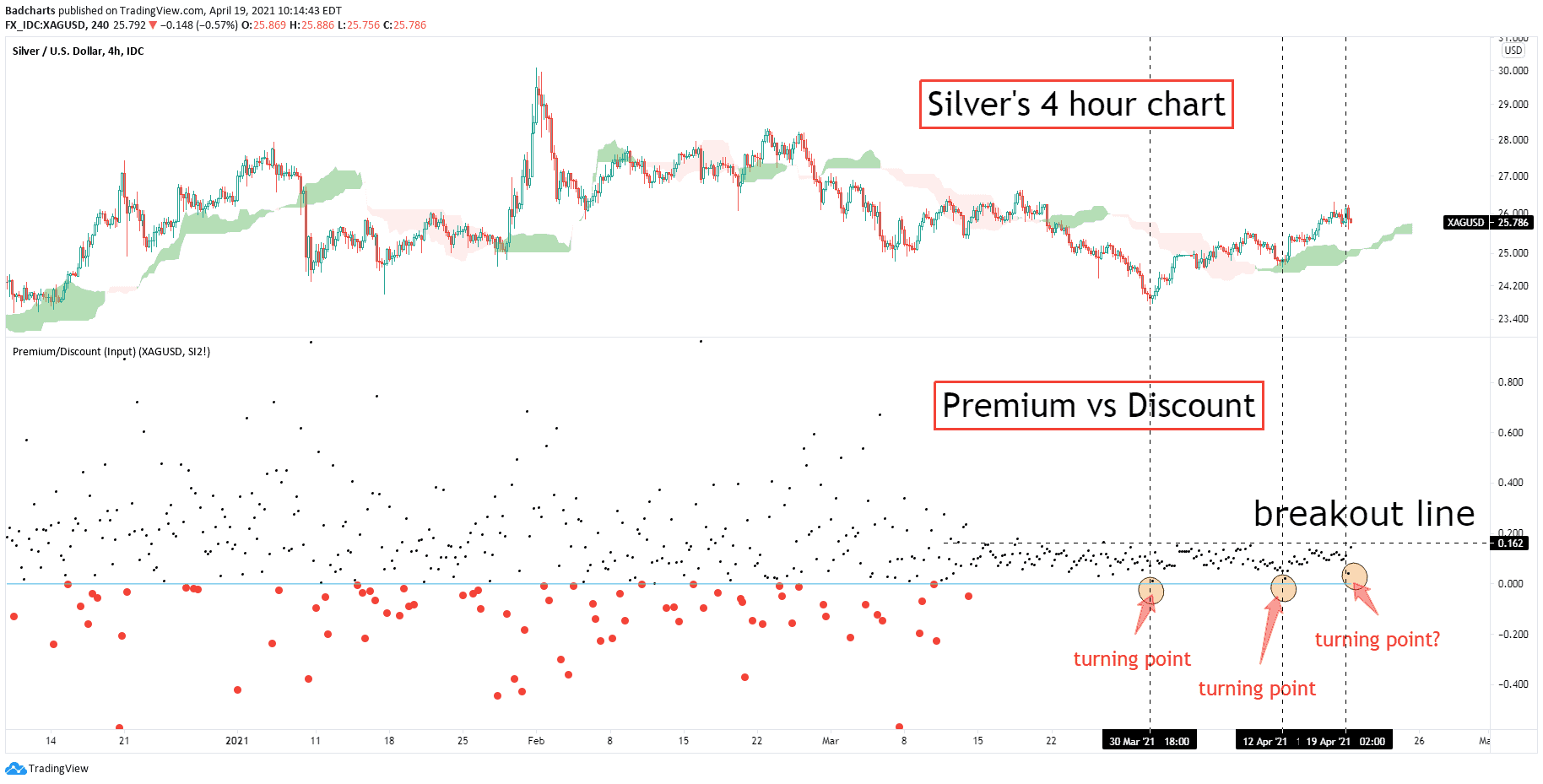

Ce renversement de situation a un impact fondamental sur le marché physique, et cela augmente d’autant plus les risques de cassure entre le prix du spot “papier” et le véritable prix du métal physique. Cette différence est mesurée par l’excellente analyse du différentiel “Premium vs Discount” de Patrick Karim que je me permets de reproduire ci-dessous :

Ce transfert du marché papier vers le marché physique à hauteur de plus de 35 tonnes par jour est en train de bâtir une énergie considérable à la hausse des premiums sur le prix physique de l’argent.

Cette hausse des premiums augmente considérablement la pression sur les brokers qui détiennent des comptes métaux alloués pour leurs clients. Chaque hausse de premium encourage plus de livraisons physiques (les prix des premiums compensent les coûts de livraison). Et c’est justement dans ces phases de déconnexion entre les prix “papier” et prix physique que l’on arrive à faire le tri entre les brokers “en dur” qui détiennent le métal effectivement pour leurs clients et les opérateurs financiers qui entretiennent un système fractionnaire dans lequel ils se permettent de réallouer le métal de leurs propres clients tout en continuant à leur imposer des frais de stockage. A chaque mouvement de hausse sur les métaux précieux, les mêmes histoires réapparaissent, avec des clients qui tentent de récupérer leur métal, des institutions qui ne peuvent livrer et qui offrent des “cash settlement” en lieu et place de métal sonnant et trébuchant.

L’argent est très médiatisé en ce moment car l’argent physique est à la base d’un vaste marché dérivé fractionnaire avec un effet de levier record dans ce secteur des métaux précieux. La tension actuelle sur le physique et l’effet de levier très important de ce métal permettent de mettre assez vite la pression sur la moindre demande de livraison d’un opérateur de ce marché. Mais l’or et le platine sont aussi très fortement exposés à ces marchés dérivés, et la déconnexion entre les prix du physique et le prix du spot commencent également à toucher ces métaux.

Le broker le plus important des États-Unis propose en ce moment une prime de $55 pour chaque pièce d’or American Eagle qu’ils rachètent.

Ce retour aux biens tangibles s’accompagne d’un retour à la réalité pour un grand nombre d’investisseurs, qui découvrent que l’or ou l’argent qu’il détiennent dans leur compte en banque n’est en fait qu’un produit dérivé exposé aux variations du métal et qu’il est très compliqué, voire impossible, de convertir cet investissement en métal physique.

Cette prise de conscience n’est pas encore très importante, car l’or n’est pas encore dans la lumière des projecteurs. Graphiquement, si l’or a commencé son virement de bord, il reste néanmoins dans une zone neutre, au-dessus de sa moyenne à 50 jours en daily et encore bien en dessous de la moyenne à 200 jours.

L’argent est quant à lui, plus haussier, est désormais installé au-dessus de la moyenne à 200 jours en daily.

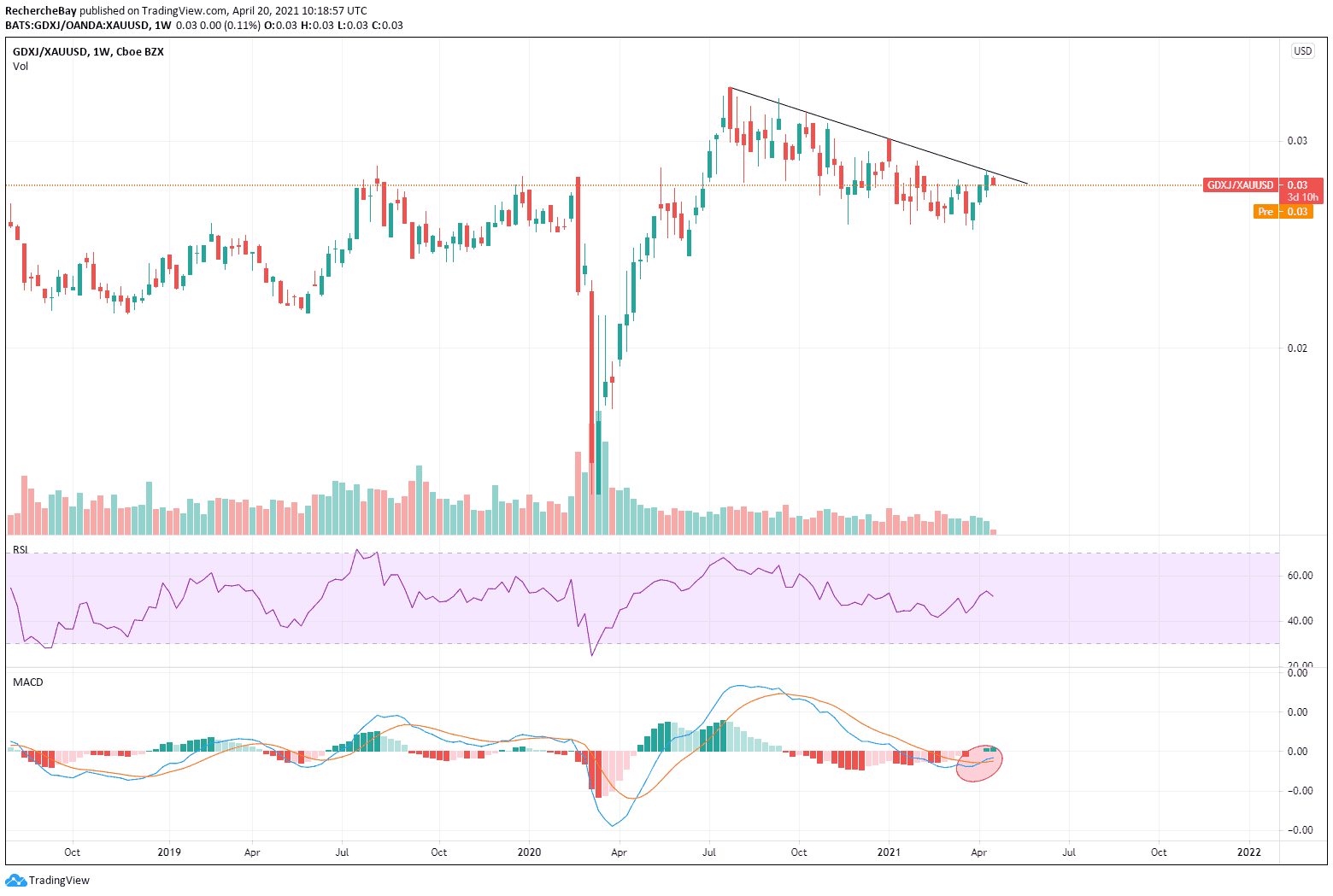

Les minières sont sur le point de surperformer l’or, l’indice GDXJ/ GOLD est en teste de support, avec un retournement MACD en weekly significatif (c’est la première fois qu’il se produit depuis le début de la consolidation)

Nous retrouvons ces indicateurs haussiers à court terme sur la plupart de nos indicateurs :

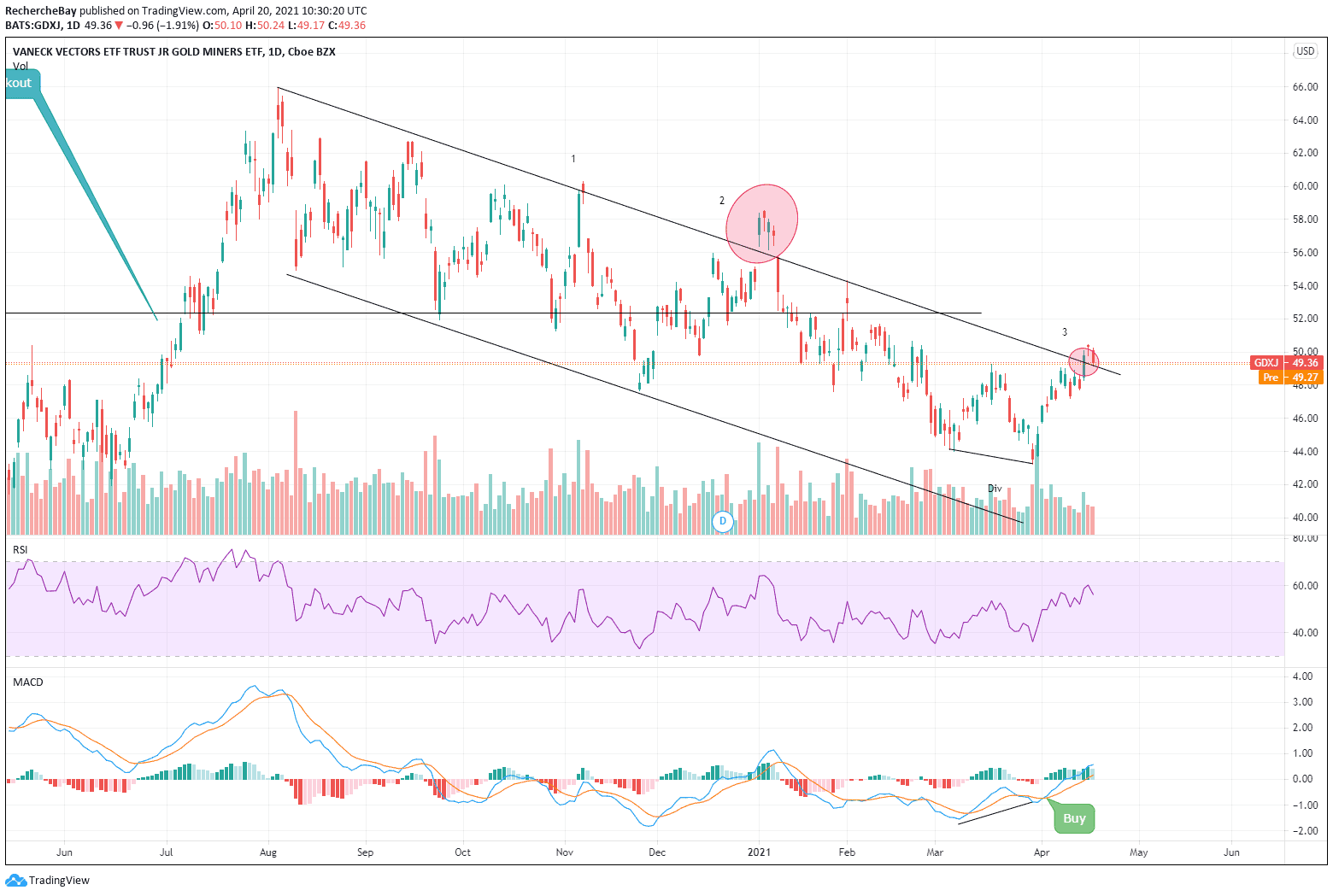

Observons tout d’abord la divergence haussière qui s’est formée sur GDX depuis mars et qui vient d’aboutir sur le percement du canal de consolidation :

Sur GDXJ, c’est la 3ème fois que le même canal de consolidation est testé. Ce coup-ci on a une divergence haussière avec volume en daily.

Les prochains jours sont très importants pour les minières car ils valideront ou non cette cassure de ce canal.

C’est ce signal qu’attendent de nombreuses minières que je surveille dans mon portefeuille pour un éventuel renforcement.

[ad_2]