[ad_1]

Le prix moyen d’une maison aux États-Unis a grimpé de 14.9% au dernier trimestre de 2020. C’est l’augmentation la plus forte depuis 1990.

Les ménages américains préfèrent sacrifier leur maigre épargne, utiliser le cash qu’ils viennent de recevoir du gouvernement, profiter des taux bas pour s’endetter et se ruer sur des valeurs tangibles.

L’inflation se matérialise aussi dans la hausse des prix des matières premières.

Cette semaine, observons deux graphiques de métaux. Tout d’abord le Platinium :

Et puis il y a aussi l’étain, dont la hausse ces derniers jours est encore plus impressionnante :

Allons voir désormais un autre secteur : l’agriculture. Glasdone Land est un trust qui investit sur des terres agricoles aux États-Unis. Son ticker est LAND. Son graphe donne un bon aperçu de l’engouement dans ce secteur :

La bourse continue également à attirer de plus en plus d’épargnants. Le marché action a reçu un montant record de nouveaux investissements : $58 milliards en une semaine !

L’Amérique investit massivement en bourse. La maison de courtage Schwab reçoit tellement de requêtes de nouveaux investisseurs d’options en compte à marge (le compartiment le plus risqué ) qu’il leur faut désormais 10 jours pour traiter les demandes d’adhésion au lieu des 24 heures requises pour qualifier ces nouveaux investisseurs.

Les positions “Short” sur les marchés sont à un niveau historiquement bas.

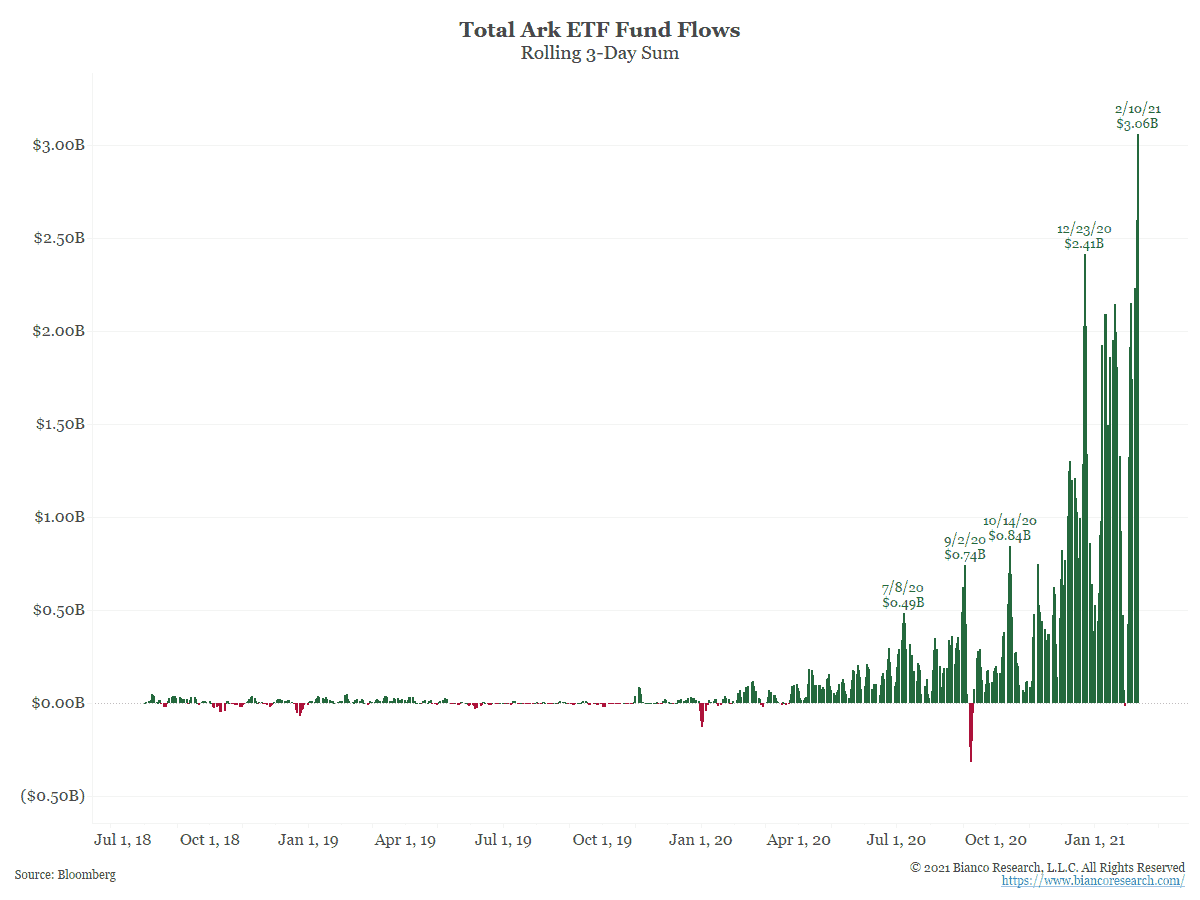

Les grands gagnants de ces afflux de capitaux sont encore et toujours à chercher dans le secteur technologique. Le fond ARK axé sur l’innovation technologique reçoit désormais plus 3 milliards de cash chaque jour à placer sur des valeurs qui sont déjà à des niveaux stratosphériques. Les valeurs technologiques de ce fond bénéficie d’une hausse continue, non pas parce qu’elles ont des meilleures perspectives que la veille, mais parce qu’on doit leur allouer du capital frais chaque jour plus conséquent. Le management d’un tel fond n’est pas actif mais uniquement en gestion de flux. Le risque de ce type de gestion est que dès que le flux s’arrête, les actifs s’effondrent…

L’augmentation de ces allocations est exponentielle :

Autre bénéficiaire de cette fuite en avant, le secteur des cryptomonnaies. L’une d’entre elle, est le Dogecoin. Cette cryptomonnaie a été créé à partir d’une blague sur un chien par un “mineur” qui a d’ailleurs déjà revendu sa trouvaille. La capitalisation sur ce DogeCoin est aujourd’hui de plus d’un milliard de dollars…

Ces derniers éléments commencent à nous donner une image de ce que représente une inflation incontrôlée, provoquée par un afflux de cash dans le système en 2020 ( pour rappel 40% de l’ensemble des dollars en circulation ont été créé ces douze derniers mois) mais aussi par un exode d’épargnants du secteur obligataire où les rendements s’effondrent de jour en jour. $11 milliards ont quitté des fonds Treasuries cette semaine rien qu’aux États-Unis.

Il y a $128 mille milliards d’obligations à rendement réel négatif. Ce que nous observons en ce moment est ce qui se passe lorsque de plus en plus de personnes essaient de sortir subitement par une porte trop étroite en essayant de revendre à la hâte des instruments qu’ils croyaient sans risque et qu’ils ne sont plus.

Dernier exemple de l’effondrement de rentabilité de ces bonds, les obligations italiennes qui possédaient encore un semblant de rendement se sont à leur tout effondrées depuis l’arrivée de Mario Draghi à la tête du gouvernement italien. Les investisseurs anticipent désormais une mutualisation de la dette européenne et un rachat global agressif de la BCE. L‘écart de taux entre les obligations allemandes et italiennes s’est effondré :

Face à cette orgie de cash, les taux américains remontent logiquement. Il est normal que le marché exige plus de rémunération des obligations à courte échéance dans un tel climat d’inflation monétaire. Le taux à 2 ans a même cassé un support à la hausse. Ce rebond du 2 ans n’est pas significatif pour le moment, les spéculateurs haussiers sur les UST auront besoin de beaucoup de force pour ne pas dessiner une divergence baissière et un faux breakout. Ils devront aussi affronter des banques centrales bien décidées à ne pas augmenter à court terme les taux d’intérêt. Un prolongement même minime de la hausse de ces taux serait catastrophique pour la reprise qu’ils espèrent et pour la valorisation de tous les actifs. La bourse, en particulier, est devenue un produit dérivé du marché obligataire et toute perturbation même minime sur les taux auraient des conséquences dévastatrices sur le prix des actions.

Ce rebond du 2 ans a eu un effet négatif sur le cours de l’or qui a subit des ventes techniques d’algos réglés comme des horloges sur la paire long UST / Short Gold.

Cette hausse limitée des taux n’est cependant pas suffisante par rapport au rebond de l’inflation, et en conséquence, les taux réels continuent eux à baisser fortement. L’or est donc dévalorisé actuellement par rapport à ces taux réels comme le montre le graphe suivant :

Car l’inflation augmente bien plus vite que les taux.

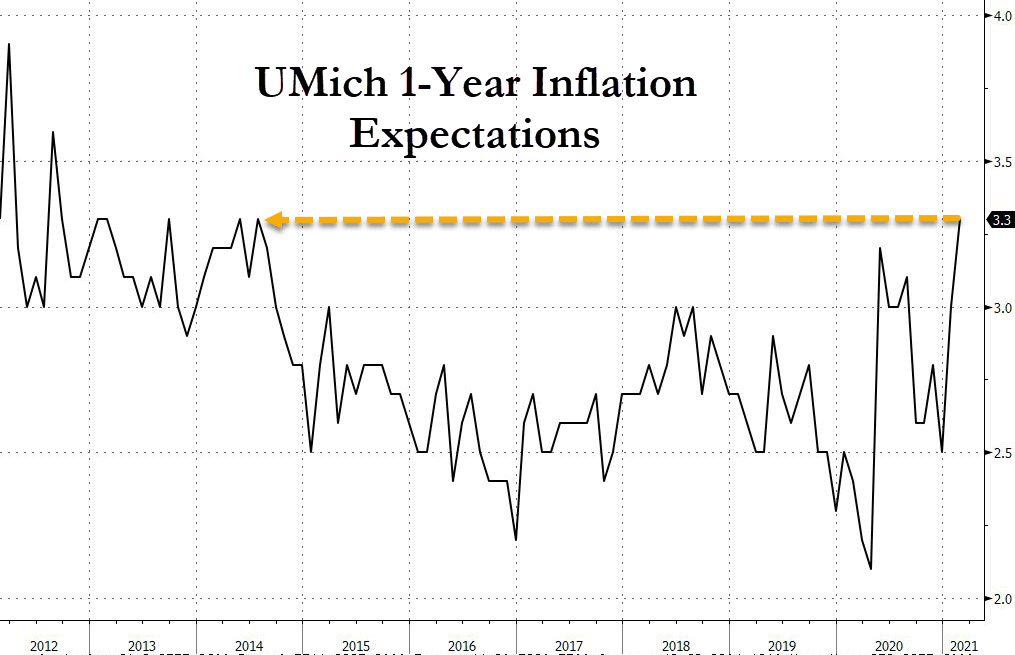

Les prévisions d’inflation données par l’université de Michigan sont de 3.3% pour l’an prochain, ce qui est un premier “gros” chiffre pour cette série d’indicateurs.

La banque JP Morgan vient d’ailleurs de publier une note annonçant ce retour de l’inflation et recommandant même un positionnement sur les matières premières.

Les PME américaines commencent de leur côté à relever leur prix de vente, car elles ne peuvent plus supporter la hausse des prix de leurs fournisseurs :

En Allemagne, le dernier chiffre de l’inflation passe à +2.1% comparé à 0.6% le mois précédent. C’est le plus haut chiffre de ces dix dernières années. La viande augmente de +3.5%, les fruits de +3.2%, les légumes de +3.1%, les loyers de +1.3%., les coûts d’assistance de +6.0% , les réparations de véhicules de +3.4%.

Les attentes d’inflation repartent violement à la hausse :

L’or ne participe pas pour le moment à ce mouvement inflationniste. Tout a augmenté de manière folle en ce début d’année, l’or est resté quasiment stable :

L’Argent a quant à lui profité d’un buzz historique avec l’affaire des WallStreetSilver, et surperforme largement l’or en ce début d’année.

Pour ceux qui n’ont pas suivi, voici un petit résumé rapide de ce qui s’est passé cette semaine sur le marché de l’Argent :

Le patron de First Majestic a tout d’abord lancé une bombe en début de semaine, en déclarant que l’ETF SLV est une plaisanterie, que son opérateur ne s’est certainement pas fourni en physique mais en “Argent papier” et que la banque JP Morgan a bombardé le Comex de positions vendeuses pour manipuler à la baisse le prix de l’Argent.

Les WallStreetSilvers ont ensuite découvert cette semaine que l’opérateur SLV avait changé en toute hâte les conditions générales de son produit, anticipant sans doute des tensions sur la disponibilité de l’Argent physique. L’appel de la communauté à un run sur l’Argent physique n’a qu’un seul but : parvenir à un défaut de livraison sur le Comex.

Pour y parvenir, ils tentent d’anticiper comment vont se dérouler les 12 jours qui viennent, avant la date limite de demande de livraison sur le contrat Février de l’Argent physique.

A la fin de cette croisade de février sur l’Argent, la stratégie de “corner” physique se portera sur l’Or (Mars étant un mois de livraison pour le métal jaune). Cela tombe bien, l’or reste dévalué par rapport à l’envolée des autres actifs…

Si l’or reste dévalué, les minières le sont encore plus. J’en ai parlé dans mon dernier billet après les résultats de Kinross. Les résultats excellents publiés la semaine dernière n’ont eu aucun effet sur le titre. Le secteur est toujours délaissé, le sentiment est au plus bas. Les minières argentifères ont mieux réagi, aidés par le mouvement ShortSilverSqueeze. Pour illustrer ce décalage, observons les résultats de Yamana. La compagnie a produit 780 000 onces d’or mais surtout 10 millions d’onces d’argent l’an dernier. La capitalisation boursière de cette compagnie “aurifère” est à peine de $4.6 milliards. First Majestic, de son côté a produit 12.5 millions d’onces d’Argent, à peine 2 millions de plus que Yamana. Sa production d’or est insignifiante. Pourtant, sa capitalisation boursière est quasiment la même que Yamana à près de $4 milliards. C’est un peu comme si la production d’or de Yamana n’était pas du tout valorisée par le marché !

La sélection de titres de compagnies aurifères est plus que jamais d’actualité. Le travail que je réalise pour mes abonnés doit permettre un positionnement à un moment où les projecteurs ne sont par chance pas encore braqués sur le secteur.

Car en fait, qu’est-ce qu’on peut acheter quand on est un investisseur “Value” et non “follower” dans cette période tout à fait folle où quasiment tous les prix des actifs sont gonflés ?

L’or et les compagnies minières offrent l’une des dernières opportunités dans un tel marché. Ce type de configuration est en tout cas l’une des meilleures opportunités que j’ai rencontré depuis que je suis dans ce secteur (1997) !

[ad_2]