Tesla a perdu 21% de valeur en Bourse le 8 septembre 2020.

La correction des marchés ces derniers jours doit beaucoup à une rotation sectorielle qui réduit en partie les excès passés en particulier sur certaines valeurs. A ce titre la respiration que nous vivons est saine. Toutefois, après le rebond initial très violent de l’économie, nous rentrons dans une phase moins porteuse, au-delàs de la rotation sectorielle qui est un mouvement transitoire, l’évolution des fondamentaux pourrait donc être volatile avec une tendance moins favorable à moyen terme pour les marchés. Il faut aussi surveiller la Turquie qui se dirige tout droit vers une crise de change « à l’ancienne ».

Point de marché : pourquoi la surperformance boursière des Etats-Unis

Encore une journée de baisse sur les marchés. La bourse est en train de renouer avec une tradition relativement bien établie de performance médiocre ou négative les deux mois précédents les élections américaines (Cf. le graphique ci-dessous).

Pour l’instant la correction semble se concentrer sur les « chéris » du marché, le secteur de la technologie a particulièrement souffert sur la dernière séance aux Etats-Unis (-4,59%) alors que des secteurs qui avaient été plus délaissés résistent mieux. Il existe depuis quelques mois un débat sur la concentration de performance : un nombre limité de valeurs expliquaient une part disproportionnée de la hausse des indices américains. Il semble que ce débat entre intervenants de marchés se retrouve maintenant dans les cours. Les vieux boursiers (comme l’auteur de ces lignes) se souviennent que lorsque le S&P avait perdu plus du tiers de sa valeur durant la correction de 2000-2001, une douzaine de valeurs seulement expliquaient plus de la moitié de cette baisse. La concentration des performances n’est jamais très bon signe.

Il s’agirait alors d’une rotation sectorielle saine au sens où elle réduit les distorsions de valorisations extrêmement fortes qui avaient résulté des performances récentes. Cette lecture conduirait aussi à conclure que la rotation est temporaire et ne fait que rééquilibrer un marché qui en avait bien besoin. La résistance de certains secteurs plus cyclique pourrait même être paradoxalement lue comme un signe encourageant.

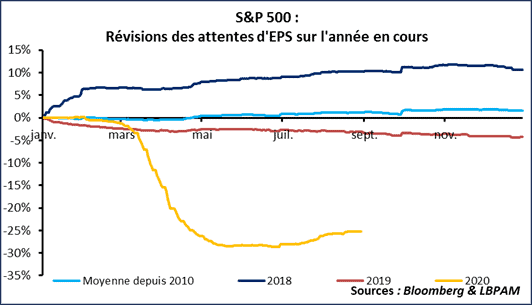

Il faut rester prudent toutefois sur cette lecture. Nous avons souligné a de très nombreuses reprises que le consensus des économistes était trop bas, qu’il sous-estimait la reprise et que le réservoir de bonnes nouvelles était important. Et en effet les chiffres économiques ont très nettement surpris à la hausse ces derniers mois, l’indice de surprises économiques aux Etats-Unis et en Europe a atteint des niveaux stratosphériques, inimaginables il y a encore peu. Les attentes de BdA (bénéfices par action) ont aussi été révisés à la hausse, certes après une chute d’anthologie !

Toutefois la dynamique économique faiblit. Après un rebond initial violent comme nous nous y attendions, le rythme se tasse. Les chiffres de l’emploi aux Etats-Unis étaient bon mais ambigus (hausse du chômage de longue durée), les chiffres de PMI était moyens, etc… La dynamique économique s’essouffle, ce qui est compréhensible : rappelons que la croissance de la production industrielle sur mai-juin en Zone Euro était de l’ordre de 250% si on l’annualisait, un chiffre bien évidement pas tenable.