[ad_1]

Alors que le Nasdaq atteint des sommets, le monde (hormis la bombe à retardement boursière) est en train de s’effondrer. L’Organisation internationale du Travail (OIT) rapporte que 1,6 milliard d’emplois sont menacés, soit la moitié de la main-d’œuvre mondiale de 3,3 milliards de personnes. Les travailleurs de l’économie informelle sont particulièrement vulnérables. Pour la plupart de ces personnes, cela signifie aucun revenu, aucune nourriture et aucune sécurité. Il s’agit d’une tragédie humaine à grande échelle que la plupart des occidentaux ignorent totalement.

LA MOITIÉ DES ADULTES AU ROYAUME-UNI SONT PAYÉS PAR L’ÉTAT

Au Royaume-Uni, 23 millions de personnes, soit la moitié de tous les adultes, sont pris en charge par l’État. Cela inclut les personnes mis à pied provisoirement, les chômeurs, les travailleurs et retraités du secteur public. Une part incroyable de la population reçoit de l’argent gratuitement, sans apporter aucune contribution productive. Bien sûr, l’aspect humain est très important et ceux qui souffrent doivent être aidées. Le problème est qu’IL N’Y A PAS D’ARGENT. La moitié de la population adulte touche de l’argent imprimé à partir de rien et qui n’a donc aucune valeur réelle.

CHÔMAGE RÉEL AUX ÉTATS-UNIS : 39%

Aux États-Unis, un effondrement de 35% du PIB est prévu au deuxième trimestre. Plus de 20 millions d’américains ont déjà perdu leur emploi. Les petites et grandes entreprises sont dans un trou noir. La plupart de ces 20 millions de personnes n’ont pas d’épargne et ne pourraient pas survivre un mois sans l’aide du gouvernement. Selon ShawdowStats, le chômage réel aux États-Unis atteint 39%. Pour comparer, le taux de chômage pendant la dépression des années 1930 était de 25%. Stupéfiant.

Si, comme je le pense, le monde est bien entré dans une récession séculaire majeure, un grand nombre de ces 20 millions de personnes ne retrouveront jamais leur emploi. Cela signifie qu’ils n’auront pas de revenus, ni de nourriture et nulle part où vivre, soit que le gouvernement les aidera perpétuellement. Ces deux situations conduiront à la détresse. Aucun revenu sera synonyme de misère, de maladie, puis de décès pour un bon nombre d’entre eux. L’impression d’argent n’est malheureusement pas une solution non plus. Lorsque la monnaie sera imprimée à plus grande échelle, elle se dépréciera totalement, perdra toute valeur et l’hyperinflation s’ensuivra. Il suffit de constater la situation au Venezuela, où la majorité de la population lutte pour survivre.

AUCUNE SOLUTION

Il n’y a aucune solution à la crise actuelle, c’est ce qui est triste. Le coronavirus n’a pas provoqué cette catastrophe. Le coronavirus a été le catalyseur, mais les problèmes sous-jacents existent depuis longtemps. La grande crise financière de 2006-2009 a été temporairement colmatée via l’impression de milliers de milliards de dollars, mais elle n’a jamais été résolue. Cette crise n’était qu’une répétition. Le monde est aujourd’hui confronté à l’effondrement inévitable du système financier.

LES BANQUES CENTRALES ONT PANIQUÉ À L’AUTOMNE 2019

À la fin de l’été et au début de l’automne 2019, avec les premiers prêts immobiliers à taux négatifs au Danemark, il est devenu clair que quelque chose de pourri se tramait. La BCE a ensuite indiqué pour la deuxième fois qu’elle ferait tout ce qu’il faut. Puis la Fed a lancé ses opérations Repo quotidiennes et hebdomadaires de plusieurs centaines de millions de dollars. On ne nous a jamais expliqué pourquoi les banques centrales ont pris ces mesures de panique, bien que le système financier semble clairement s’effondrer sous le poids des dettes et dérivés.

En février-mars de cette année, le plus horrible des catalyseurs a frappé une économie déjà fragile et ce, au pire moment possible. Même sans le coronavirus, l’économie mondiale, criblée de dettes et de déficits, se serait quand même effondrée. Mais cette pandémie a aggravé le problème et a accéléré l’effondrement économique.

Les actions des banques centrales n’auront aucun impact. Il est impossible de résoudre un problème d’endettement avec plus de dettes. Les banquiers sont parvenus à créer l’illusion que l’argent fabriqué à partir de rien pouvait créer de la richesse. Le monde va très vite se rendre compte que non. La dette mondiale a plus que doublé depuis la dernière crise. Elle s’élevait à 125 000 milliards $ en 2006 et dépasse aujourd’hui les 270 000 milliards $. Vu le rythme actuel de la planche à billets, ce chiffre dépassera bientôt les 300 milliards $ et augmentera ensuite par centaines de milliers de milliards.

UNE EXUBÉRANCE IRRATIONNELLE DÉPLACÉE

Il est totalement incompréhensible de voir les investisseurs boursiers acheter les creux depuis 7 semaines, alors que tout s’écroule autour d’eux. Ils ignorent totalement la situation mondiale. Ils se focalisent plutôt sur les injections de liquidités, sous forme d’argent sans valeur. Ces investisseurs semblent croire que la finance est au-dessus de tout et qu’elle restera à jamais déconnectée de l’économie réelle.

Pour eux, seul le secteur de la finance compte dans l’économie, ainsi que l’impression monétaire. Plus l’économie va mal, plus la planche à billets tourne. Les investisseurs boursiers adorent ça. C’est pourquoi le Nasdaq Composite vient d’atteindre un nouveau sommet pour l’année. C’est tout simplement incroyable. L’économie mondiale est totalement paralysée, mais cela importe peu puisqu’on imprime des milliers de milliards à partir de rien.

Pourquoi se préoccuper des bénéfices des entreprises quand les banques centrales peuvent créer tout l’argent dont le monde a besoin ? Les investisseurs ont vraiment de la chance que le business de la monnaie soit en plein essor et provoque toute cette euphorie sur les marchés actions. Pour gagner de l’argent en Bourse, pas besoin d’entreprises qui produisent des biens. Tout ce dont vous avez besoin, c’est d’un sympathique banquier central qui continue d’imprimer. Ou du moins jusqu’à présent !

L’EFFONDREMENT FINAL EST INÉVITABLE

Les investisseurs ne réalisent pas qu’« il n’y a aucun moyen d’éviter l’effondrement final d’un boom économique généré par l’expansion du crédit ». C’est ce qu’a déclaré le sage économiste autrichien Ludwig von Mises. Je vous invite à lire ses propos :

Les banques centrales et les gouvernements impriment toujours plus d’argent, ce qui indique clairement que nous ne verrons pas un abandon volontaire de l’expansion du crédit.

Au lieu de cela, le monde est dans la phase finale de l’expansion du crédit qui conduira à l’hyperinflation et à une “destruction totale du système monétaire en question.”.

Malheureusement, c’est inévitable.

Quel effet cela aura t-il sur les marchés dans les semaines et les mois à venir ?

MARCHÉS ACTIONS

L’exubérance irrationnelle des actions touche bientôt à sa fin. Cela pourrait se terminer la semaine prochaine ou durer encore quelques semaines. Peu importe quand elle se produira, la prochaine chute sera terrible pour les investisseurs. À long terme, j’anticipe un effondrement des actions de plus de 95% en termes réels.

L’OR À $20,000

Le ratio Dow/Or atteignait 45 en 1999 et s’établit aujourd’hui à 13,7. Ce ratio était dans une correction à la hausse depuis 2011, mais a désormais repris sa tendance à la baisse. Cette correction est très similaire à celle des années 1970. Voir les flèches rouges dans le graphique ci-dessous.

Ce qui rend ce graphique sur 200 ans si fascinant, c’est l’amplitude des mouvements. Depuis la création de la Fed en 1913 et la fermeture de la fenêtre de l’or par la plupart des pays (les États-Unis étant les derniers en 1971), les fluctuations sont plus violentes, avec des plus hauts et des plus bas beaucoup plus prononcés qu’avant 1913. Cela est dû à l’intervention constante des banques centrales et à leur manipulation des marchés. Il n’y a plus de marchés réels aujourd’hui. Les prix sont fixés dans un casino qui ne reflète pas la réalité de la situation. L’expansion du crédit et la fausse monnaie ont crée des faux prix dans quasiment tous les instruments. Si vous n’y croyez pas, attendez de voir ce qui va se passer sur les marchés.

Comme le montre le graphique Dow/Or ci-dessus, la prochaine cible du ratio sera probablement de 0,5:1, ou moins. En 1980, il était de 1:1 (Dow 850 et l’or à 850$). La ligne de tendance est maintenant à 0,5, ce qui signifie que le Dow devrait chuter d’au moins 96% par rapport à l’or dans les prochaines années. À mon avis, il pourrait même dépasser la ligne de tendance et descendre beaucoup plus bas.

Même si le Dow tombait seulement à 10 000, avec un ratio Dow/Or de 0,5, cela signifierait un cours de l’or à 20 000$, ce qui est très probable, même sans inflation élevée.

L’ARGENT À $1,666

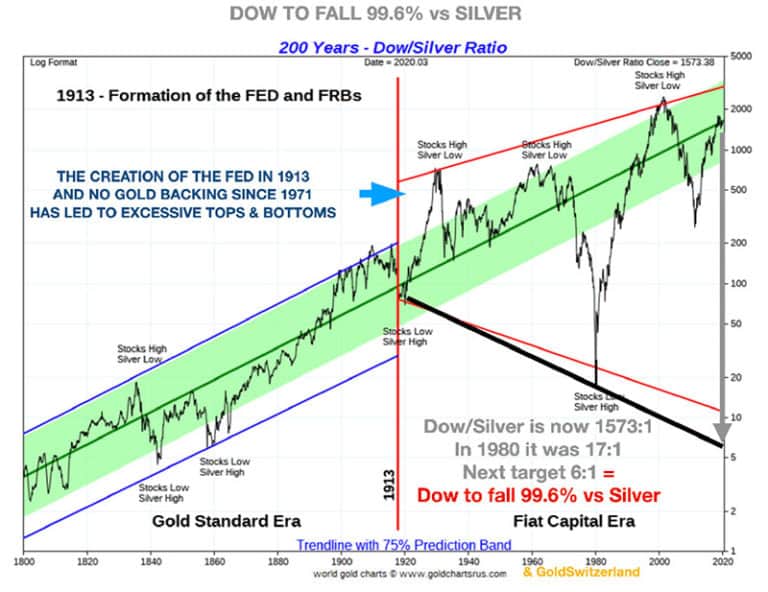

Le ratio Dow/Argent est encore plus intéressant.

Le ratio Or/Argent est maintenant supérieur à 100, mais devrait revenir en dessous de sa moyenne à long terme de 15.

Le ratio Dow/Argent illustre comment les investissements traditionnels s’effondreront par rapport aux actifs réels, mais surtout face à l’argent métal, qui est extrêmement sous-évalué. Le graphique ci-dessous montre le mouvement majeur auquel nous pouvons nous attendre. Ce ratio est maintenant de 1573. En 1980, il était de 17:1. S’il tombe sur la ligne de tendance à long terme, il pourrait atteindre 6. Cela représente une chute de 99,6% du Dow par rapport à l’argent au cours des prochaines années. En fonction de la stratégie adoptée, ce sera spectaculaire ou dévastateur. L’argent superformera la plupart des investissements et générera d’énormes gains. Mais souvenez-vous que l’argent est très volatile et qu’il faut avoir les nerfs solides. Nous recommandons à nos investisseurs de détenir 20-25% d’argent et 75-80% d’or.

Supposons que le Dow descende à 10 000. Avec un ratio Dow/Argent de 6, cela signifierait un prix de l’argent à 1 666 $. Certainement pas impossible.

Normalement, les gros mouvements des métaux sont toujours menés par l’argent métal. Le ratio or/argent est passé de 126 à la mi-mars à 110 aujourd’hui. L’argent augmente maintenant légèrement plus vite que l’or, ce que nous voulons voir lorsque la tendance haussière des métaux reprendra.

Je m’attends donc à une hausse imminente et majeure de l’or et de l’argent. Comme je ne cesse de le répéter aux investisseurs, vous ne détenez pas des métaux pour faire une plus-value dans une monnaie papier sans valeur, mais pour votre survie financière et pour protéger votre patrimoine contre l’effondrement du système financier.

[ad_2]