[ad_1]

La plupart des gens ne comprennent pas la cause de l’hyperinflation. Beaucoup affirment que nous ne pouvons pas avoir d’hyperinflation puisque les prix des actifs sont sous pression et qu’il n’y a pas d’inflation provenant de la demande car la plupart des gens ont actuellement très peu d’argent.

Ce que peu de gens comprennent, c’est que l’hyperinflation est un phénomène lié à la monnaie. Elle ne découle pas de la hausse des prix. L’hyperinflation provient plutôt de l’implosion de la valeur de la monnaie. Tous les cas d’hyperinflation de l’histoire ont été causés par l’effondrement de la monnaie. Qu’est-ce qui conduit à l’effondrement de la monnaie ? Exactement ce qui se passe aujourd’hui dans le monde : l’impression illimitée de monnaie et la création de crédit. Sous l’impulsion de la Fed et de la BCE, le monde entier accorde des milliers de milliards de prêts, subventions et garanties aux entreprises et aux particuliers. Les déficits publics augmentent pendant que les recettes fiscales s’effondrent et que les dépenses augmentent rapidement. Les gouvernements devront donc aussi imprimer de l’argent pour financer leurs déficits galopants. Le résultat inévitable sera la faillite, même si peu de pays l’admettent.

LA DETTE AMERICAINE DOUBLE TOUS LES 8 ANS

J’ai créé le graphique de la dette ci-dessous pour la première fois en 2017, lorsque Trump a été élu président. Je prévoyais alors que la dette américaine atteindrait 28 000 milliards $ à la fin 2021 et doublerait d’ici 2028 pour atteindre 40 000 milliards $. Une telle augmentation de la dette semblait incroyable à l’époque. Mais très peu de gens étudient l’histoire et tirent les leçons du passé.

Il suffit de remonter à 1981, lorsque Reagan est devenu président. Depuis 1981, la dette fédérale américaine a doublé en moyenne tous les 8 ans, sans exception. Obama a doublé la dette pendant son mandat, en la faisant passer de 10 à 20 000 milliards $. Il était donc dans l’ordre des choses que la dette américaine atteigne 40 000 milliards $ 8 ans plus tard, en 2025.

Il y a quelques mois encore, il paraissait totalement impossible d’atteindre ces niveaux d’endettement élevés. Mais aujourd’hui, il semble que nous pourrions largement dépasser ces chiffres, surtout les 40 000 milliards $ de 2025. Cela ne me surprendrait pas, car lorsqu’on fait des prévisions, il y a toujours des imprévus pour les réaliser. La plus grande bulle d’actifs et de dettes de l’histoire devait se terminer par un événement inattendu.

La partie inférieure du graphique montre les recettes fiscales américaines. Elles étaient de 600 milliards $ en 1981. Actuellement, elles s’élèvent à 3 400 milliards $. Compte tenu de la situation actuelle aux États-Unis, les recettes fiscales vont s’effondrer, ce qui creusera davantage le déficit. Au niveau actuel de 3 400 milliards $, les recettes fiscales ont été multipliées par moins de 6 depuis 1981, tandis que la dette a été multipliée par 31.

Alors que le système bancaire est mis sous pression par les défauts de paiement et l’implosion des prix des actifs, que les 2 000 milliards $ de produits dérivés partent en fumée, les États-Unis risquent de se retrouver dans une situation économique et sociale terrifiante.

Avec des recettes fiscales en baisse, une dette et un déficit galopants, les États-Unis sont clairement sur la voie du défaut et de la faillite.

NOUS PARLONS DONC DES FINANCES D’UN ÉTAT EN FAILLITE. Aucune impression supplémentaire de dollars sans valeur ne pourra remédier à la situation. Cela ne fera qu’entraîner l’effondrement du dollar et l’implosion de la dette américaine. EN ROUTE VERS L’HYPERINFLATION !

Les États-Unis ne seront pas seuls, puisque malheureusement l’UE (ou DE – Désunion Européenne) et de nombreuses autres nations connaîtront un destin similaire. Les actions irresponsables des banques centrales et des gouvernements au cours des 100 dernières années ont causé la faillite du monde.

Comme le disait déjà Voltaire en 1729 : « LA MONNAIE PAPIER FINIT TOUJOURS PAR RETOURNER À SA VALEUR INTRINSÈQUE – ZÉRO »

Le tableau ci-dessous montre toutes les principales devises depuis la création de la Fed en 1913. La ligne horizontale à 100 représente l’or et son pouvoir d’achat stable. Au cours des 100 dernières années, toutes les principales devises ont baissé de 97-99% par rapport à l’or.

TOUTES LES PRINCIPALES DEVISES ONT PERDU 82-87% AU COURS DE CE SIÈCLE

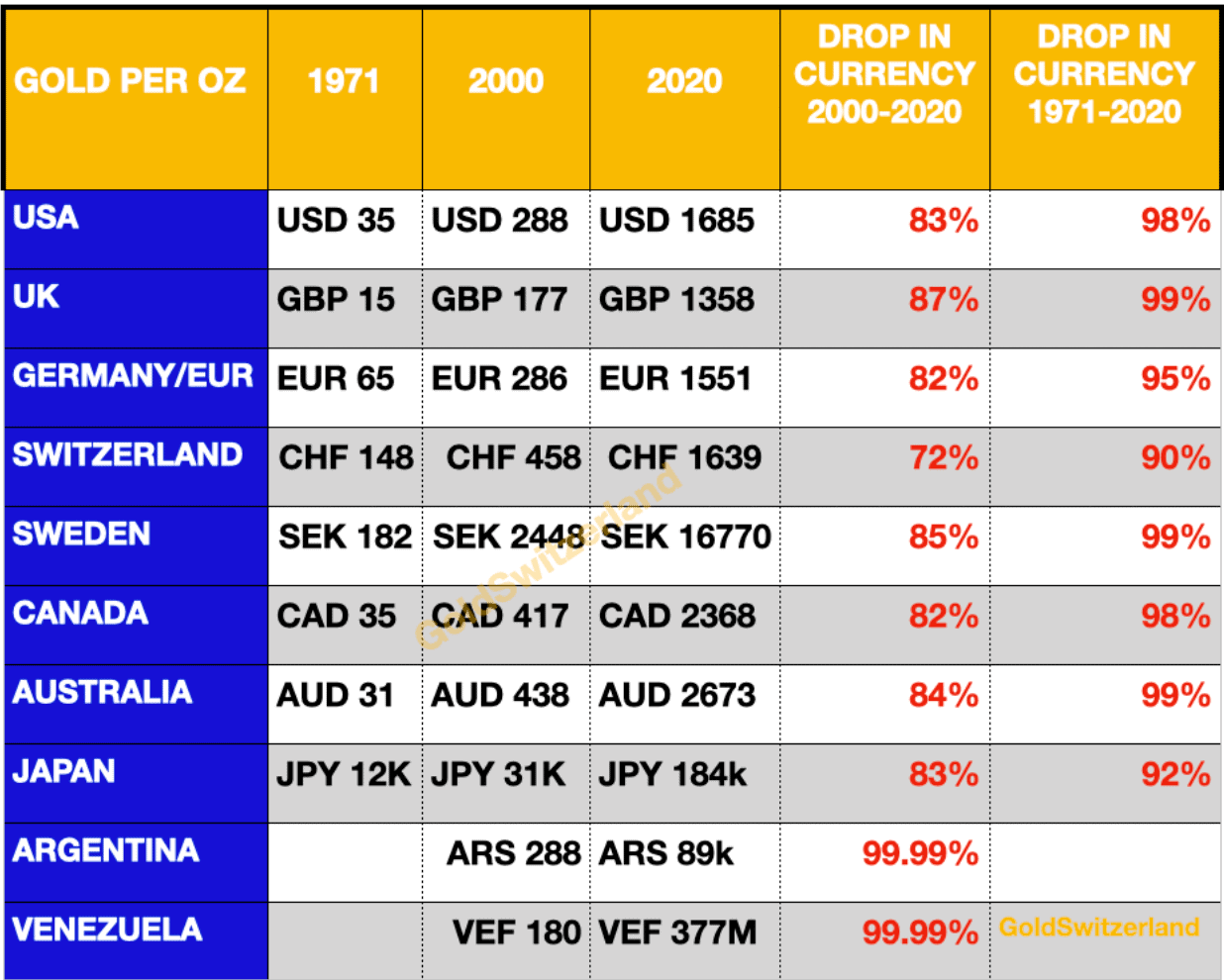

Si nous regardons les périodes plus récentes, le tableau ci-dessous montre le déclin des devises depuis 1971 et 2000. Depuis 1971, elles ont toutes baissé de 98-99%, à l’exception du franc suisse et du yen, grâce à la fermeture de la fenêtre de l’or par Nixon.

Peu de gens réalisent que depuis 2000, toutes les principales devises, à l’exception du franc suisse, ont baissé de 82 à 87 %. Cela signifie qu’en termes de pouvoir d’achat réel, les monnaies des pays industrialisés ont perdu plus de 4/5ème de leur valeur. La dernière phase de destruction du système monétaire actuel a donc commencé il y a 20 ans. À partir de 2020 et pendant les 1-3 prochaines années, nous assisterons à la chute finale jusqu’à zéro.

LA PLUPART DES DEVISES PERDRONT 100% DE LEUR VALEUR

La chute finale représente une perte de 100% de la valeur du dollar, de l’euro, du yen, à partir de leurs niveaux actuels. Il a toujours été clair que le système monétaire se terminerait comme tous les autres de l’histoire, puisqu’aucune monnaie n’a survécu à l’exception de l’or. Les banques centrales ont entamé le processus qui conduira à la disparition du papier-monnaie tel que nous le connaissons aujourd’hui.

Les faits et les graphiques présentés dans cet article sont incontestables. Le message ne pourrait être plus clair.

Cependant, la plupart des gens ne comprennent pas l’or, puisque moins de 0,5% des actifs financiers mondiaux sont investis dans l’or physique.

Comme je l’ai souligné dans de nombreux articles, les actions, les obligations et les biens immobiliers vont chuter de 90 à 99 % en termes réels, par rapport à l’or, au cours des prochaines années. De nombreuses obligations perdront 100%. Et le papier-monnaie perdra 100%.

DERNIÈRE CHANCE DE SAUVER VOTRE PATRIMOINE

Les investisseurs qui n’agissent pas immédiatement vont perdre la plupart de leurs actifs d’investissement. Si vous possédez un bien sans dettes, vous pouvez au moins le conserver, mais vous cesserez de le considérer comme un investissement. Malheureusement, la plupart des investisseurs dans les actifs traditionnels, comme les actions et les obligations, ne bougeront pas, dans l’espoir que les banques centrales et les gouvernements les sauveront une fois de plus. Mais cela n’arrivera pas cette fois-ci, car une dette sans valeur ne peut résoudre un problème d’endettement. Je vous invite donc à agir au plus vite.

Les actions vont bientôt entamer la prochaine phase de baisse du ralentissement séculaire débuté il y a quelques semaines. Il reste donc une dernière petite fenêtre pour investir à des prix qui sembleront fantastiques dans quelques mois à peine.

L’or a commencé sa phase d’accélération et a atteint de nouveaux sommets dans la plupart des devises, à l’exception du dollar américain. Le sommet à 1 920 $ de 2011 sera bientôt atteint, ce qui permettra de grimper vers des niveaux beaucoup plus élevés.

Les trois plus grandes raffineries d’or du monde, situées dans le canton suisse du Tessin, fonctionnent à nouveau, mais seulement à un quart de leur capacité normale. Il n’y aura donc que très peu d’or physique disponible.

N’oubliez pas que vous ne détenez pas de l’or pour des gains illusoires en papier-monnaie sans valeur. Au contraire, l’or physique, et seulement physique, est une assurance-vie contre l’effondrement de l’économie mondiale et du système monétaire.