[ad_1]

J’ai souvent plaisanté en disant que s’inquiéter des mouvements délirants des prix des actions dans la quatrième dimension du marché équivaut à s’inquiéter des choix de dessert sur le menu Titanic.

En bref, le vrai problème est l’iceberg qui se profile à l’horizon, et non pas les éclairs au chocolat vs les éclairs à la vanille, Amazon vs Tesla ou même le Bitcoin vs l’or.

Aujourd’hui, les questions importantes, les grandes variables et les icebergs dépendent tous des « macros » – vous savez, ces choses ennuyeuses telles que les niveaux d’endettement historiques (ainsi que les dettes impayées), les bulles d’actifs à risque clairement absurdes et les mesures artificielles que les banques centrales et les politiciens appliquent pour retarder l’inévitable.

CE QU’IL FAUT SURVEILLER

C’est pourquoi, les banques centrales et les déficits budgétaires sont les principales forces/variables à surveiller, tout comme la hausse ou la baisse des rendements obligataires et des taux d’inflation.

Peu importe ce que l’on pense de la pandémie de COVID-19 et des mesures qui en découlent, il y a aujourd’hui 10 millions d’américains de plus au chômage par rapport à l’année dernière, malgré un plan de relance massif.

Nous pouvons donc nous attendre à encore plus d’aide, et donc à une augmentation de la dette, surtout avec un Congrès à majorité démocrate.

Plus d’aide signifie également plus de création monétaire et de gonflement de la masse monétaire pour « financer » l’aide.

En un an seulement, nous avons assisté à une augmentation de la masse monétaire au sens large (monnaie imprimée, monnaie déjà en circulation, comptes courants et comptes d’épargne, etc.) et nous pouvons nous attendre à plus cette année.

Il est donc rationnel d’anticiper d’importants programmes d’aide. La Fed continuera d’acheter les obligations émises pour payer cette aide (actuellement à un rythme de 80 milliards $ par mois), ce qui signifie que nous pouvons nous attendre à au moins 1 000 milliards $ de déficit supplémentaire.

POURQUOI LES DÉFICITS COMPTENT

Les déficits, bien sûr, comptent. Ils sont comme des glaçons de crédit qui se transforment en icebergs de dette.

Nous pouvons également affirmer, en toute confiance, que l’impression monétaire nécessaire à l’achat de ces obligations souveraines (qui ne trouveraient autrement aucun acheteur), se poursuivra.

Pourquoi ?

La réponse est aussi simple que tragique : si la Fed n’achetait pas ces bons du Trésor, leur rendement augmenterait, ce qui signifie que les taux (c’est-à-dire le coût de la dette) augmenteraient également.

Le problème, est que la Fed et le département du Trésor ne peuvent pas se permettre d’augmenter les taux. Pas même un tout petit peu.

Ainsi, pour maintenir les taux et les rendements artificiellement bas, un contrôle désespéré de la courbe des rendements (YCC) est inévitable.

La Fed n’a pas d’autre choix que de poursuivre sur sa lancée (pensez au Q4 – la 4ème phase de l’assouplissement quantitatif – de 2018 et 2019) et d’imprimer toujours plus d’argent (QE) chaque fois que les marchés chutent, afin d’acheter des obligations sans demande et donc de réprimer artificiellement les taux et les rendements.

Hélas : d’autres moments « Ouïlle » sont inévitables, tout comme l’augmentation des QE et de YCC, au moins jusqu’à ce que ce jeu truqué implose…

REVOIR L’INFLATION

À quoi pouvons-nous rationnellement nous attendre à l’avenir ? Quel est l’indicateur clé, ainsi que l’atout principal, pour faire des choix logiques ?

L’histoire nous donne quelques pistes crédibles à suivre.

Comme toujours, cela implique une plongée plus profonde dans des sujets apparemment « ennuyeux » comme l’inflation, les rendements des bons du Trésor et les banquiers désespérés.

Pour cela, nous devons revoir l’inflation…

Heureusement, le XXe siècle nous offre deux études de cas sur l’inflation – les années 1940 et les années 1970 – pour éclaircir l’avenir sans cartes de tarot.

L’Inflation des années 1940

Les années 1940, tout comme aujourd’hui, ont connu l’inflation dans un contexte de déficits budgétaires massifs (à la sortie de la Seconde Guerre mondiale).

Dans les années 1940, comme aujourd’hui, la dette publique par rapport au PIB avait dépassé le seuil critique de 100%.

C’est beaucoup de dettes, trop de dettes. Et si jamais les taux (ou les rendements des bons du Trésor) grimpaient trop haut, l’Oncle Sam ferait défaut.

Pour couvrir ces déficits, la Fed a alors, comme aujourd’hui, décidé d’acheter de grandes quantités de bons du Trésor américain pour maintenir les rendements et les taux artificiellement bas.

Ainsi, la Fed des années 1940 a délibérément maintenu les rendements (et donc les taux) à 2,5% maximum sur toute la durée de la courbe des taux, des bons du Trésor à court terme aux bons à long terme.

C’était un cas classique (ainsi qu’un mélange) de dette massive, d’inflation élevée et de taux bas, gracieuseté du contrôle de la courbe des rendements.

L’INFLATION DES ANNÉES 1970

L’inflation des années 1970 a offert une toute autre saveur et « solution » inflationniste.

Contrairement aux années 1940, le ratio dette/PIB du pays (au niveau du gouvernement, des entreprises et des ménages) était beaucoup plus faible dans les années 1970.

Ainsi, lorsque l’inflation a atteint son point culminant (et post-Nixon), la Fed de Volker a pu (contrairement à aujourd’hui) permettre aux rendements et aux taux de monter en flèche afin d’endiguer l’inflation.

L’INFLATION DES ANNÉES 2020

Il va sans dire que nous entrons dans une période inflationniste qui ressemble beaucoup plus aux années 1940 qu’aux années 1970. En bref, nous n’assisterons pas de sitôt à une hausse des taux comme à l’époque Volker.

Aujourd’hui, si les rendements et/ou les taux d’intérêt du Trésor passaient ne serait-ce qu’à 4 ou 5 %, le coût de la dette serait fatal. Notre nation et les marchés de la dette (Titanic) se heurteraient à un iceberg de taux en hausse. Fin de la fête.

C’est pourquoi un contrôle accru de la courbe des rendements est aussi inévitable qu’un politicien qui ment.

Mais en ce qui concerne l’inflation des années 2020, elle n’est pas encore là – ou du moins pas comme le montrent les données de l’IPC, minimisées de manière absurde.

Ainsi, vous vous demandez pourquoi je compare les années 2020 aux années 1940, si inflationnistes ? Après tout : où est l’inflation ?

L’inflation arrive, et voici pourquoi.

INFLATION ET VÉLOCITÉ DE LA MONNAIE ?

De nombreux partisans de la déflation affirment qu’il n’y aura pas d’inflation sans une augmentation de la vitesse de circulation de la monnaie dans l’économie réelle.

Mais l’inflation est plus complexe qu’une simple augmentation de la vitesse de circulation de la monnaie.

En effet, l’histoire confirme que l’inflation n’a pas besoin d’une augmentation de la vitesse de circulation de la monnaie, mais simplement d’empêcher celle-ci de diminuer.

Pendant la période inflationniste des années 1970, par exemple, la vitesse de circulation de la monnaie était nettement inférieure à celle de la décennie non inflationniste des années 1950.

INFLATION ET MASSE MONÉTAIRE

Au contraire, la mesure la plus sûre de l’inflation a toujours été sa corrélation avec l’augmentation de la masse monétaire au sens large.

En bref : lorsque la masse monétaire au sens large augmente, cela correspond, par définition, à l’inflation.

INFLATION ET HAUSSE DES PRIX DES MATIÈRES PREMIÈRES

Mais pour que l’inflation mesurée par l’IPC augmente, il faudrait que deux forces entrent en jeu, à savoir 1) une vitesse de circulation de la monnaie qui ne diminue pas, parallèlement à une augmentation de la masse monétaire au sens large, et 2) une pénurie (et donc une augmentation des prix) des matières premières.

Et devinez quoi ? Ces forces convergent lentement aujourd’hui.

Malgré l’offre excédentaire du secteur de l’énergie, nous assistons à une rareté des matières premières (et donc à une hausse des prix) sur le marché des matières premières – du cuivre au bois, en passant par le minerai de boeuf et le maïs.

Ce glissement cyclique vers l’inflation des prix des matières premières est un signe flagrant de l’inflation des prix à la consommation ressentie dans les portefeuilles et mesurée par l’IPC, aussi incomplet que puisse être cet indicateur fictif.

Avant la pénurie de matière première, la masse monétaire au sens large, ainsi que les dollars imprimés, ont directement été investis dans des actions, des obligations et des biens immobiliers grossièrement gonflés, qui se trouvent tous en territoire de bulle classique aujourd’hui.

Mais lorsque nous approcherons des derniers mois de 2021, cette pénurie de matières premières deviendra plus apparente, et s’accentuera dans les années à venir, car même l’inflation par l’IPC n’aura pas d’autre choix que d’augmenter sensiblement.

INFLATION ET MÉTAUX PRÉCIEUX

La réaction spontanée de la plupart des détenteurs de métaux précieux est que l’inflation est toujours un vent arrière pour l’or.

C’est en grande partie vrai, mais la question de l’inflation par rapport à l’or, comme toute chose, n’est pas toujours aussi noire et blanche. De nombreuses forces inflationnistes sont en jeu, et nous en avons longuement parlé et écrit.

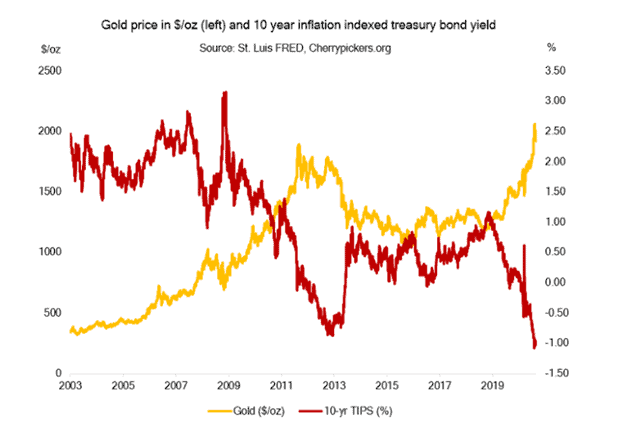

L’or, par exemple, a augmenté tout au long de 2019 et 2020 dans des conditions ouvertement déflationnistes. Donc la discussion sur l’or n’est pas seulement une question d’inflation, mais d’inflation mesurée par rapport aux taux de rendement.

Un indicateur majeur pour l’or

Ainsi, il existe un indicateur du prix de l’or beaucoup plus précis, qui d’ordinaire, ne fait pas les gros titres ou n’apparaît pas dans les lectures des investisseurs particuliers.

Roulement de tambour…

LA RELATION INVERSE ENTRE LES RENDEMENTS RÉELS NÉGATIFS ET L’OR

Cela peut sembler complexe, voire ennuyeux, mais une variable clé pour prévoir le prix de l’or est les rendements réels négatifs, c’est-à-dire le rendement des bons du Trésor à 10 ans moins le taux d’inflation officiel de l’IPC.

Plus simplement : l’or a une relation inverse très étroite avec les rendements réels négatifs : le prix de l’or augmente lorsque les rendements réels (c’est-à-dire corrigés de l’inflation) chutent plus profondément et plus rapidement en territoire négatif.

Dans les années 1970, par exemple, nous avons vu cette intéraction entre les rendements réels négatifs et des prix de l’or en hausse ; les grandes envolées de l’or au cours de cette décennie se sont produites lorsque les rendements réels négatifs ont chuté jusqu’à -4%.

Plus récemment, de la mi-2018 à la mi-2020, l’or a de nouveau augmenté de façon spectaculaire alors que les rendements réels s’effondraient de +1% à – 1%.

Cette évolution rapide vers des rendements réels négatifs a clairement été un vent arrière pour l’or.

Fin 2020, cependant, les rendements nominaux du Trésor à 10 ans ont commencé à augmenter plus rapidement que le taux d’inflation officiel (et toujours anémique) mesuré par l’IPC.

Par conséquent, les rendements réels n’ont pas été aussi dramatiquement négatifs que par le passé. Il n’est donc pas surprenant que la hausse spectaculaire du prix de l’or se soit arrêtée.

Pour l’instant, la morosité du prix de l’or n’est pas surprenante, car les rendements réels continuent de bouillonner plutôt que de poursuivre leur tendance à la baisse.

Donc les prix de l’or attendent leur heure, bâillant à court terme, mais s’étirant les jambes avant le sprint.

Très bientôt (comme nous le verrons plus bas), les rendements réels passeront à nouveau en dessous de -1%, et l’or et l’argent reverront leur prix grimper à des niveaux beaucoup plus élevées dans les années à venir.

Pourquoi les rendements réels négatifs continueront à baisser et l’or augmentera à nouveau ?

RETOUR VERS LE FUTUR – OU AU MOINS dans LES ANNÉES 1940

L’histoire, ainsi que les niveaux d’endettement embarrassants et les banquiers centraux clairement désespérés, font partie des raisons.

Nous pouvons tous être assez certains de ce fait : la dette publique américaine par rapport au PIB va augmenter dans les années à venir, pour toutes les raisons évoquées ci-dessus.

C’est pourquoi l’étude de cas sur l’inflation des années 1940 est utile.

Lorsque l’inflation mesurée par l’IPC (due à l’inflation des matières premières) augmentera, les banques centrales, les politiciens et les marchés nerveux prendront peur. Vraiment peur.

Comme dans les années 1940.

Les banques centrales n’auront donc pas d’AUTRE CHOIX que de contrôler/réprimer artificiellement les rendements et les taux obligataires au moment où l’inflation mesurée l’IPC augmentera inexorablement.

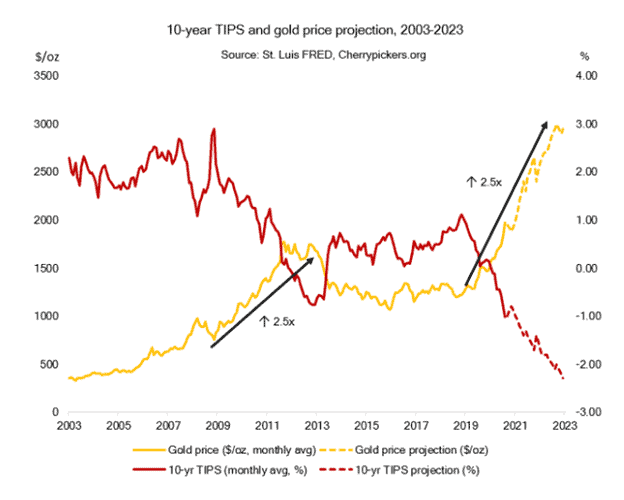

Cela signifie que les taux d’inflation augmenteront plus que les rendements obligataires artificiellement réprimés/contrôlés – du moins aussi longtemps que la Fed pourra imprimer suffisamment de monnaie pour contrôler les taux et les rendements.

Et par pur calcul (rendements du Trésor – IPC), cela signifie également que les rendements réels (corrigés de l’inflation) s’enfonceront davantage dans le négatif – un vent arrière confirmé pour l’or.

LEÇONS D’HISTOIRE

Pour quelle autre raison suis-je si confiant à propos d’une hausse de l’inflation ?

Comme dans les années 1940, la Fed des années 2020 va « résoudre » son cauchemar d’endettement, sinon insoutenable, en dévaluant la monnaie.

Dans les années 1940, l’argent liquide a perdu un tiers de son pouvoir d’achat. La dette a « baissé » uniquement grâce à l’inflation et l’avilissement du dollar.

En bref, la dette n’a pas vraiment été remboursée, elle a été évacuée via l’inflation.

Attendez-vous à ce type d’inflation dans les années 2020.

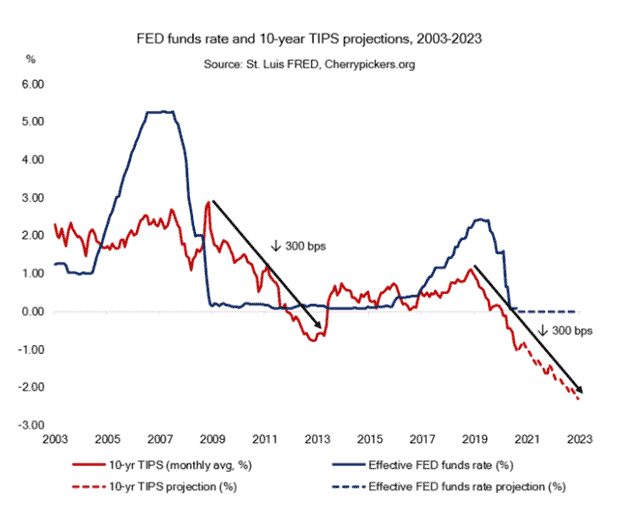

Ironiquement, une autre raison de ma confiance dans la baisse des taux vient de la Fed elle-même…

Un indicateur clé de la baisse des rendements et des taux provient des projections de la Fed sur la baisse des TIPS à 10 ans :

RÉSUMÉ

Le cas de l’or se résume à ceci : l’or monte lorsque les rendements des bons du Trésor ajustés de l’inflation s’effondrent en territoire négatif à une vitesse croissante.

Cela se produit chaque fois que le taux d’inflation est supérieur aux rendements du Trésor, et peut se produire lorsque la hausse de l’inflation se heurte à une suppression accrue des rendements.

Je pense que les conditions à court terme sont réunies pour ce type de collision semblable à celle des icebergs.

En ce qui concerne l’inflation, la Fed vise délibérément à en faire autant ; de plus, l’inflation des prix des matières premières, du « Bitcorn » au bœuf, suggère que le taux d’inflation mesuré par l’IPC augmentera bien au-delà de 2021.

En bref : l’inflation augmentera et une inflation prolongée se profile à l’horizon.

Quant aux rendements du Trésor à 10 ans, ils baissent pour la simple raison que la Fed ne peut pas et ne veut pas les laisser augmenter et pour l’instant du moins, pourquoi aller à l’encontre de la Fed ?

Avec un ratio dette/PIB américain qui dépasse les 100%, un tel iceberg de dette ne pourrait tout simplement pas supporter une hausse des rendements.

En bref : le contrôle de la courbe des rendements assurera également la poursuite de la suppression des rendements.

Lorsque l’on oppose une hausse de l’inflation à des rendements artificiellement supprimés (c’est-à-dire en baisse), on obtient par définition des rendements réels négatifs (corrigés de l’inflation).

Et encore une fois : l’or aime les rendements réels négatifs.

Dans cinq ans et plus, cette tendance des rendements réels négatifs va probablement s’accentuer. Voir le prix de l’or doubler par rapport à ses récents sommets des années 2020 serait bien moins surprenant que les mouvements de prix hystériques auxquels nous avons assisté récemment (cf Tesla ou Bitcoin).

En résumé : les jours dorés sont devant nous, car les rendements réels s’effondrent, à la manière du Titanic, sous la ligne de flottaison.

QU’EN EST-IL DES ARGUMENTS EN FAVEUR D’UNE HAUSSE DES RENDEMENTS ?

Bien sûr, certains peuvent plaider en faveur d’une hausse plutôt que d’une baisse des rendements lorsque (et non pas si) l’impression monétaire extrême et fantaisiste de la Fed, si essentielle au contrôle de la courbe de rendement, deviendra tout simplement trop folle et explosera.

Dans un tel scénario, les prix des obligations non soutenues s’effondreraient, envoyant les rendements des bons du Trésor et les taux sur la lune plutôt que sous la ligne de flottaison.

La bonne nouvelle pour l’or, cependant, est qu’un tel scénario ne change pas le résultat final pour les métaux précieux ou le cas susmentionné pour les rendements réels négatifs.

Si la Fed devait un jour perdre le contrôle la courbe des rendements et donc que ces derniers augmentaient, les taux d’intérêt et l’inflation augmenteraient également, jusqu’à crée un cadre favorable à l’hyperinflation.

Mais tant que l’inflation augmente plus que les rendements, ce qui serait le cas dans un tel scénario super inflationniste, nous obtenons toujours le même résultat : des rendements réels négatifs.

Comme nous aimons le dire, toutes les routes, et tous les indicateurs, pointent vers l’or. À cet égard, l’importance des rendements réels négatifs en tant qu’indicateur du prix de l’or mérite d’être considérée.

[ad_2]