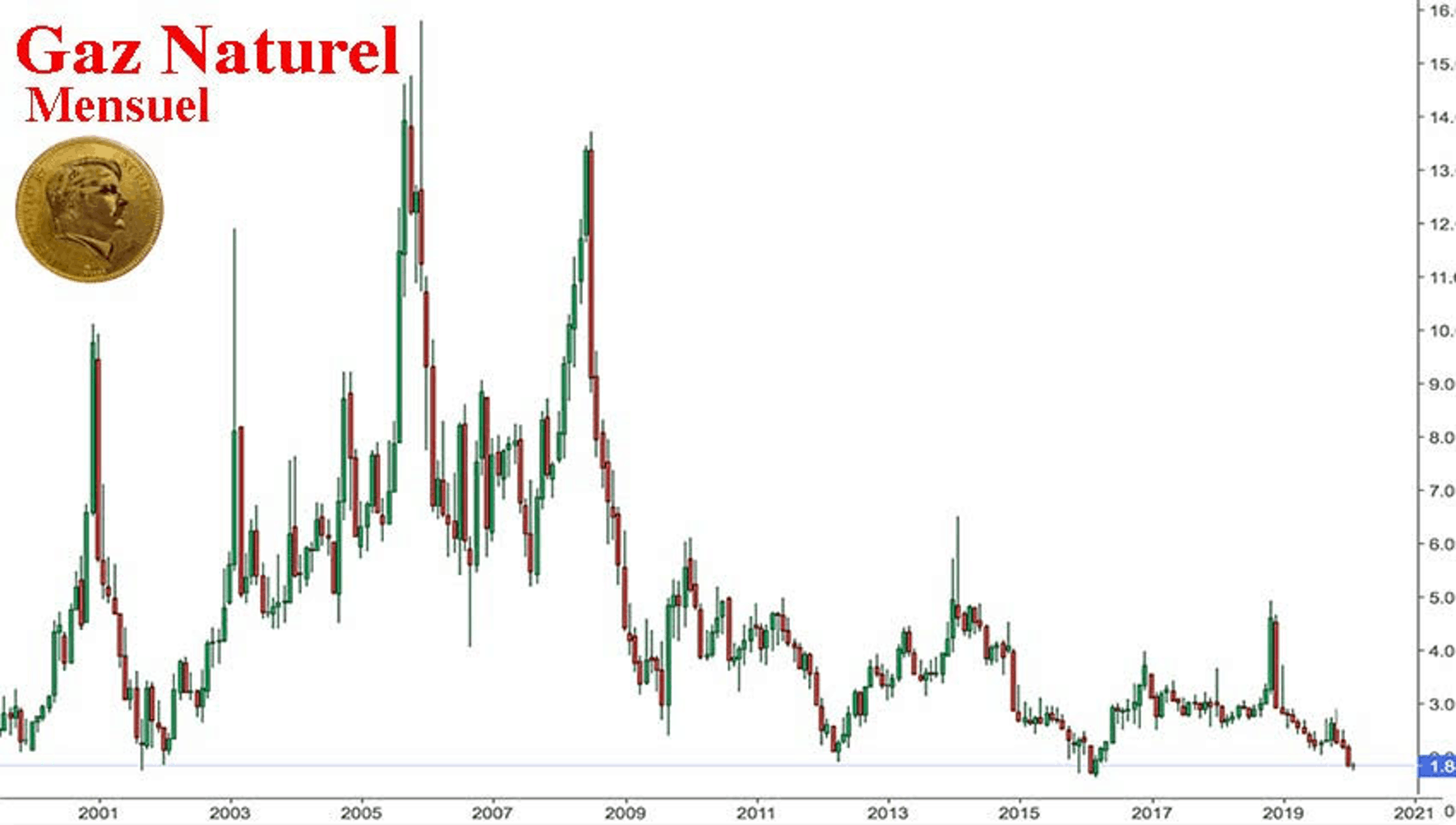

À la suite de cette attaque bactériologique d’envergure, l’économie chinoise a été quasiment à l’arrêt pendant 3 semaines. La fermeture des usines, des bureaux, des lieux publics et l’interdiction de circuler ont entraîné une chute verticale de la consommation d’énergie de la Chine, premier importateur mondial de pétrole et de gaz naturel. Le gaz naturel est à son plancher depuis deux mois.

Quant au pétrole, il s’accroche désespérément depuis deux semaines au support des 50 $, mais cette figure en porte-voix montre qu’il pourrait chuter très brutalement sous les 40 $.

La chute du prix du baril, en plus de celle du gaz naturel, pourrait accélèrer la faillite des entreprises américaines dans le pétrole et le gaz de schiste. Elles fonctionnent à perte depuis longtemps.

Depuis 6 mois, les centaines de milliards $ injectés par la Réserve fédérale dans le marché des REPO, gonflent les Bourses, qui montent sans tenir compte du fait que la chaîne de production de l’usine du monde est grippée. La chaîne de production d’aluminium chinoise ne sera pas opérationnelle, au mieux, avant le 20 février d’après le Shanghai Metals Market. Il en est de même pour la plupart des industries chinoises.

Beaucoup d’industries en Occident risquent d’être bloquées par la rupture de la chaîne d’approvisionnement. La distribution va se retrouver en rupture de stock de beaucoup de produits, et le secteur des transports sera sinistré à cause du trou d’air dans les exportations chinoises.

CE RALLYE BOURSIER POURRAIT SE TERMINER BRUTALEMENT COMME CELUI DE 1929

Le cas échéant, les indices américains auraient un potentiel de chute de 50%, jusqu’à leur moyenne mobile à 200 mois.

L’aggravation de la pandémie en Chine cette semaine, probablement parce que les autorités ont autorisé les usines à réouvrir trop tôt, laisse penser que le gel de l’économie chinoise pourrait être bien plus long et sévère que prévu. La contagion de cette grippe de l’économie gagnera certainement l’Occident dans les jours et semaines qui arrivent.

QUEL IMPACT SUR LES MÉTAUX PRÉCIEUX ?

Le 24 septembre 2018, Wall Street avait commencé une chute, qui s’est accélérée jusqu’au 25 décembre 2018.

L’or avait suivi un parcours totalement inverse.

Le métal jaune a commencé à monter à partir du 24 septembre 2018 et sa hausse s’est poursuivie jusqu’en février. C’était sa première jambe de hausse.

Après 3 mois de consolidation, il était reparti à la hausse en mai 2019 jusqu’à fin août… alors que la Bourse rechutait brutalement durant cette période.

L’argent avait suivi exactement le même parcours que l’or.

Une chute de Wall Street serait donc extrêmement favorable aux métaux précieux.

Étant donné la configuration de l’or et de l’argent, la hausse pourrait commencer dans les 2-3 jours qui viennent.

ARGENT

Depuis le point haut du 4 septembre, les cours de l’argent ont consolidé en formant une large figure graphique en Épaule-Tête-Épaule inversée.

Le 13 février, les cours sont soutenus par un support oblique montant et la MM100D. L’oblique baissière, qui comprime les cours dans le triangle de cette Épaule droite, devrait céder dans les jours qui viennent, permettant à l’argent de développer sa jambe de hausse, vers la cible de 21 $.

La résistance, qui part du centre de la Tête, pourrait être retouchée le 28 Février ou le 2 mars vers 22,9 $ si la hausse est assez puissante pour cela.

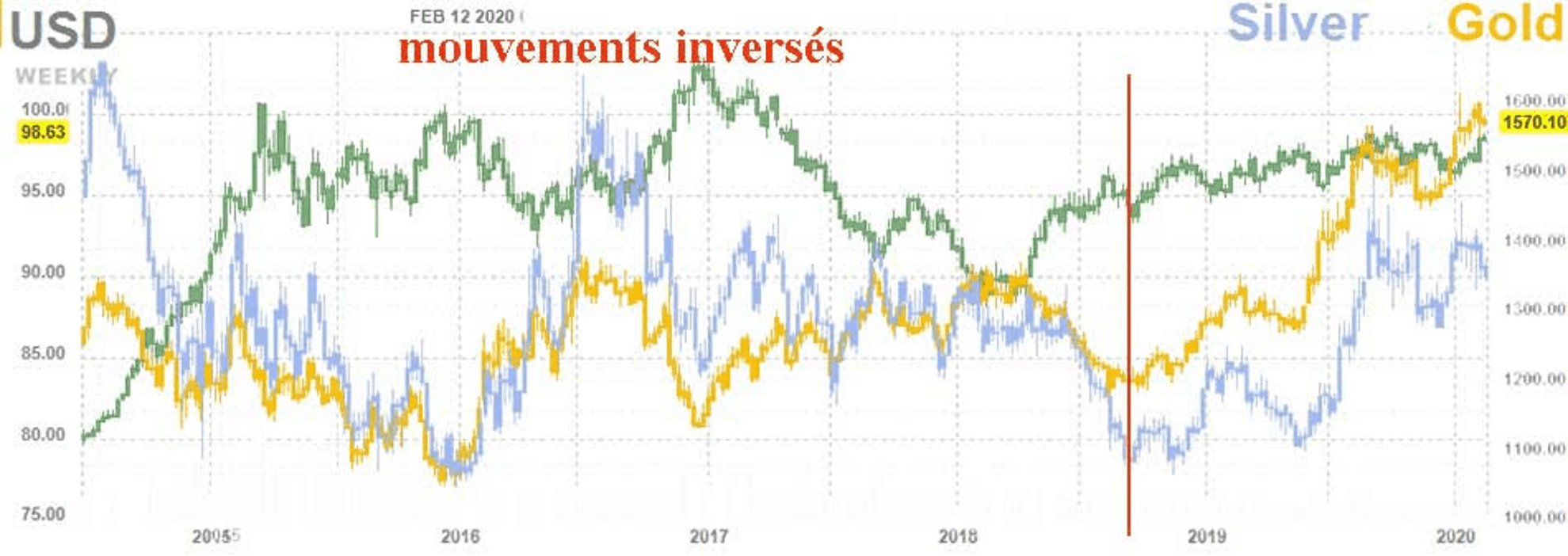

Sur le graphique ci-dessous, j’ai superposé les cours du dollar en vert, de l’or et de l’argent.

Sur les 3/4 du graphique de gauche, on constate qu’une hausse du dollar (vert) a entrainé une baisse de l’or et une baisse encore plus forte de l’argent.

À l’inverse, une baisse du dollar a correspondu avec une hausse des métaux précieux. L’argent exagérant les mouvements de l’or dans un sens comme dans l’autre.

Depuis septembre 2018, le dollar fluctue à la hausse dans un canal étroit. L’or et l’argent ont leur propre rythme sans tenir compte des mouvements du dollar.

Depuis septembre 2018, l’argent n’a pas encore produit de mouvements exagérant ceux de l’or. Son cours est parallèle à l’or, avec du retard.

Il manque donc un mouvement très violent à la hausse pour que l’argent dépasse l’or, comme il le fait toujours en phase haussière.

Quand la Bourse se retournera à la baisse, les capitaux se reporteront sur l’argent plus que sur l’or, pour profiter de sa plus grande volatilité.

Avec les vacances du Nouvel An chinois, puis avec l’épidémie du coronavirus, les mines chinoises sont restées fermées. La Chine est le premier producteur d’or, le troisième producteur d’argent et le plus gros consommateur de ces métaux précieux. La Chine pourrait importer plus que d’habitude pour répondre à sa demande intérieure. D’autant plus que la Banque centrale a inondé le marché de liquidités dans des proportions inouïes, pour éviter que les entreprises ne pouvant répondre à leurs engagements financiers, n’entrainent des banques et le shadow banking vers la faillite. C’est tout le système financier chinois qui risque un krach systémique.

Plus la Banque centrale imprime de monnaie ex-nihilo, moins la monnaie aura de pouvoir d’achat et plus le cours des métaux précieux montera.

Ce qui est vrai pour la Banque populaire de Chine, l’est également pour la Fed, la BCE et la BoJ, qui semblent en compétition pour dévaluer leurs monnaies respectives.

L’or a inscrit aujourd’hui un nouveau plus haut historique en EUR et en JPY.

Graphiquement, l’or pourrait voir son cours dépasser les 1 789 $ en mars.

GÉOPOLITIQUE MONÉTAIRE

Dans les principes mêmes du BANCOR, la balance commerciale des nations doit être équilibrée. Si un pays a un excédent commercial, l’organisme international en charge de la supervision des échanges commerciaux prendra la décision de réévaluer la monnaie du pays à la hausse de façon à rendre ses exportations moins compétitives et/ou de dévaluer la monnaie du pays en déficit commercial, de façon à rendre ses produits plus compétitifs à l’exportation, tout en diminuant son pouvoir d’achat.

Le sujet est totalement d’actualité avec la « guerre commerciale » entre les États-Unis et la Chine, qui fait la Une de l’actualité depuis plusieurs mois.

La Chine, ayant elle-même annoncé en mars 2009 sa volonté de voir mettre en place le BANCOR de Keynes, sait que la solution pour résoudre l’énorme déséquilibre des échanges commerciaux sino-américains est de réévaluer le yuan et de dévaluer le dollar américain. La Chine s’y est préparée. Alors qu’elle inondait la planète de produits de grande consommation très bas de gamme depuis les années 1980, elle est montée en gamme ces dernières années pour offrir des produits qui surpassent en qualité et en technologie les produits occidentaux, comme des téléphones et ordinateurs.

Par contre, les États-Unis, qui ont délocalisé une grande majorité de leur production dans les pays du tiers-monde, ont un long chemin à faire pour recréer le tissu industriel disparu depuis les années 80.

>> LIRE : Réforme monétaire, DTS et BANCOR

Wilbur Ross, ex directeur de la Banque Rothschild Inc, actuel Secrétaire au Commerce de Donald Trump, et donc stratège de la guerre commerciale a commenté l’épidémie chinoise, en disant avec un cynisme certain: « Cela va aider à accélérer le retour du travail en Amérique du Nord. »

À noter que The Economist, sur sa couverture publiée mi-novembre 2018, annonçant le Monde de 2019, avait, par un hasard extraordinaire, placé cet animal en voie de disparition, le Pangolin, dont les chinois sont friands. On a appris ces derniers jours, qu’il aurait joué un rôle déterminant dans la mutation du coronavirus, pour qu’il devienne transmissible à l’Homme.

Le 20 janvier, lors du Forum de Davos, la Banque des règlements internationaux (BIS en anglais) a publié un rapport, qui tire la sonnette d’alarme. L’augmentation de la fréquence des événements climatiques de grande ampleur sera à l’origine de la prochaine crise financière, qui pourrait être dévastatrice. Le “cygne vert” est une référence au concept du “cygne noir” développé en 2007 par Nassim Taleb, alors que la crise américaine des subprimes débutait. Ce qui caractérise ces “cygnes”, c’est leur rareté et leur imprévisibilité par les modèles traditionnels, mais aussi leurs conséquences désastreuses.

Cygnes verts ou cygne noirs, l’année 2020 risque d’être extrêmement volatile pour tous les marchés.