Simone Wapler est de retour, avec sa lucidité et son bon sens habituels… pour nous parler d’or, bien sûr – et notamment des baisses enregistrées ces derniers temps.

Suite au coronavirus, alias Covid-19, la hotline des investisseurs aurifères en détresse est fermée jusqu’à nouvel ordre. Le confinement est pénible, autant ne pas subir les injures et les lamentations des têtes de linottes à la mémoire de poisson rouge, sanglotant à chaque baisse de l’or.

Ces lignes s’adressent donc à l’investisseur raisonnable. Cet investisseur achète de l’or physique livré ou livrable à première demande (lorsque c’est possible – la pénurie n’affecte pas que les pâtes, en ce moment…) ; il ne l’achète pas pour de mirifiques plus-values ; il l’achète à titre de couverture contre un désastre monétaire programmé par les banques centrales.

Si le prix de l’or venait à exploser brutalement, c’est que le désastre monétaire serait déjà là. Nous n’y sommes pas encore.

En attendant, sur le chemin cahoteux vers le désastre final, le prix de l’or exprimé dans différentes devises oscille à la hausse : il monte, baisse, monte, baisse, etc. Comme il monte plus qu’il ne baisse, sur le long terme, son cours progresse quelle que soit la devise que vous choisissez comme référence.

L’investisseur raisonnable se contente donc d’acheter les creux (buy the dip) et d’augmenter sereinement sa couverture anti-catastrophe monétaire absolue.

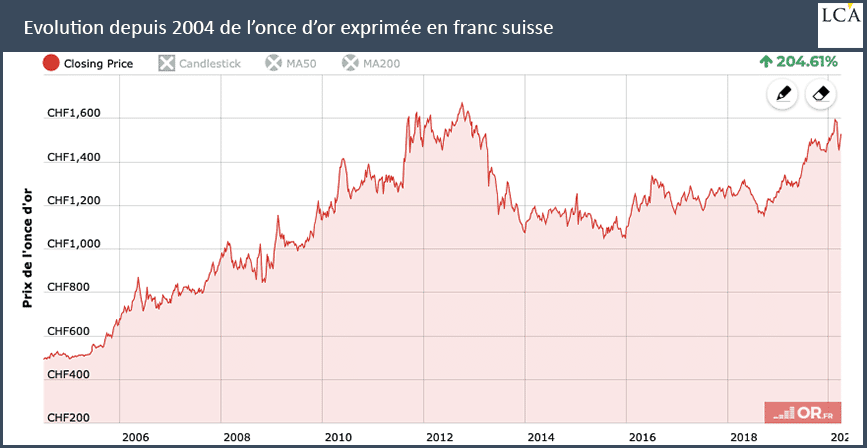

Sur ce graphique, j’ai repéré l’épisode de la crise de 2008. Vous observerez que l’or avait baissé dans ce krach avant de reprendre son élan.

La vue de ce graphique met en évidence que l’or en euro atteint des prix plus élevé qu’au moment de la crise de la dette en euro. Le dollar n’est donc pas un refuge universel, la devise suprême : certains préfèrent l’or aux bons du Trésor. Certes le dollar s’est apprécié contre l’euro en 2011- 2012, mais l’or aussi.

La vue de ce graphique montre que, depuis 2008, l’or s’est aussi apprécié en francs suisses, monnaie pourtant considérée comme un refuge par les européens continentaux.

Pourquoi le désastre monétaire serait-il certain ?

Une bande de charlatans – certes aussi brillants et éduqués que John Law en son temps – ont fait perdre tout bon sens économique aux masses laborieuses.

Ces charlatans se sont arrogé le contrôle de la quantité, de la qualité de la monnaie et de sa distribution. Ils prétendent savoir quelle quantité de monnaie il faut à une économie. Ils croient que lorsque l’économie ralentit, il suffit d’ouvrir les vannes du crédit, pour que la machine reparte.

Un exemple parmi les millions de lignes écrites tous les jours par nos économistes, journalistes, politiciens :

« A l’échelle de la planète, une action coordonnée des différentes banques centrales devra être menée bien au-delà de mille milliards d’euros/dollars pour reconstruire les économies nationales. »

Olivier Coppin, journaliste multimédia, s’exprimant sur LinkedIn

On ne voit pas en quoi une économie se reconstruirait (ou se construirait) grâce à de l’argent factice créé à volonté. La fausse monnaie n’a jamais favorisé les échanges, bien au contraire. Les gens produisaient et échangeaient profitablement avant l’existence des banques centrales.

Le bon sens veut que l’on échange quelque chose contre autre chose. L’échange se fait car l’acheteur comme le vendeur pensent y trouver leur intérêt. Quel est le crétin égaré qui serait content d’échanger quelque chose contre du vent ? La monnaie est une phase transitoire de l’échange qui nous évite les vicissitudes du troc (moi vouloir ta peau de bison mais toi pas vouloir en paiement de mon sel récolté à grand peine. Nous être embêtés sans monnaie).

Pour que l’échange soit honnête, encore faut-il que la monnaie soit quelque chose et pas une vague promesse. D’où l’or qui représente l’immense avantage d’être à la fois monnaie et marchandise.

Mais depuis ce jour de 1974 où le dollar s’est décroché de l’or, toutes les grandes devises ne sont devenues que de vagues promesses de payer un jour. Plus précisément, toutes les monnaies ne sont que des reconnaissances de dette. Ce qui peut se créer de façon illimitée sans aucun effort n’a aucune valeur.

Pourquoi donc les accepter et surtout les conserver ? A cause des taux d’intérêt qui sont en principe proportionnels au risque d’accepter ces créances. Mais quand les taux sont à zéro, on échange quelque chose contre rien. Quand ils sont négatifs, on nage en pleine folie. Il n’y a plus de repère, plus de bon sens.

Le lent cheminement vers le désastre garanti

Lorsque le dollar s’est détaché de l’or, une crise monétaire s’est produite et l’or a quadruplé, culminant en 1980. Pour contrer la crise monétaire, le président de la Fed de l’époque a poussé les taux courts à 20%, largement au-dessus de l’inflation des prix, notamment ceux du pétrole.

Les entreprises et les particuliers, peu endettés, ont encaissé le choc. Tout a paru rentrer dans l’ordre. Durant 28 ans, de 1980 à 2008, les taux d’intérêt ont été baissés en continu, toute récession étant contrecarrée par la politique monétaire : toujours plus de crédit, toujours moins cher.

En 2008, la bulle du crédit subprime a éclaté. Pour résoudre une crise d’insolvabilité, nos charlatans monétaristes ont rajouté de la dette gratuite (taux zéro) et racheté les créances dont personne ne voulait plus (assouplissements quantitatifs). Le maître mot est « liquidités ». Mêmes réactions en Europe où la banque centrale fait « tout ce qu’il faut » pour sauver la dette émise en euros.

Arrive une grippe pulmonaire sur des économies surendettées alors qu’un ralentissement économique était déjà acté depuis plus de neuf mois par l’OCDE. Enfin, les marchés financiers prennent peur et les indices dévissent. Dans ce cas, ceux qui doivent payer leurs paris perdus doivent trouver de l’argent et vite.

Vendre vite ce qui est vendable

Il s’est produit ces derniers jours exactement ce qui s’est déjà produit en 2008. L’or est vendu. Car l’or est le seul actif qui ne soit pas la dette de quelqu’un ; il est donc toujours accepté, contrairement aux promesses de payer quand ça ira mieux.

Les premiers vendeurs sont les fonds à effets de levier, ceux qui doivent trouver de quoi payer leurs appels de marges.

L’écart de taux (spread, en jargon) ayant bondi, les fonds ont vendu de l’or plutôt que d’accepter des taux d’intérêt supérieurs.

Oui, l’or a donc baissé mais moins que tout le reste : actions et obligations de par le vaste monde.

Quand l’or papier et l’or au creux de la main n’ont pas le même prix

En même temps, il s’est produit une anomalie. Sur le marché de l’or, il se négocie beaucoup d’or papier, à savoir des contrats négociables à Londres (London Bullion Market Association) et au Comex (Chicago Mercantile Exchange) américain.

Ces deux places ne négocient que des produits dérivés, sans véritable connexion avec l’or physique. Peu de clients réclament à l’échéance livraison effective de leurs contrats à terme. Ils se contentent d’en reprendre un autre à échéance plus lointaine.

Sur le marché de l’or physique, la prime a explosé. Autrement dit, pour avoir de l’or dans le creux de leur main, les acheteurs sont prêts à payer plus cher que le prix de l’once spot cotée par le LBMA ou le Comex.

C’est vrai en Asie, c’est aussi vrai en France où même le cours du napoléon a été suspendu faute de vendeurs ainsi que la pièce suisse la plus courante, le vreneli. En revanche, les marchés belge et suisse fonctionnaient. La pénurie ne s’arrange pas car les principaux fondeurs et négociants (en Suisse) ne travaillent plus pour cause de coronavirus.

Du coup, les contrats à terme d’échéance proche s’écartent violemment du cours comptant. Les investisseurs en quête d’or, n’en trouvant pas, se rabattent sur ces contrats.

Divergence entre les contrats à terme à échéance rapprochée et le cours spot de l’or :

Source : Zerohedge

Source : Zerohedge

Tout ceci, cher lecteur sagace, vous montre que si l’or papier est vendu par certain, l’or physique est désespérément recherché par d’autres. Regardez bien à nouveau l’ovale noir du premier graphique. Il représente la chute de l’or au moment du krach de 2008. Ce n’est plus qu’une petite cicatrice. Mon idée est que nous sommes aujourd’hui dans une configuration très similaire. Le recul actuel de l’or sera vu dans un an comme une petite correction insignifiante.

Le paroxysme de la bêtise est encore à venir

Les hélicoptères monétaires vont bientôt décoller.

1 000 $ par Américain, dit Donald Trump.

1 000 € par salarié, surenchérit Bruno Le Maire.

Nationalisations…

300 Mds€ pour les entreprises en France…

Coronabonds pour la Zone euro…

750 Mds€ de rachats d’actifs par la Banque centrale européenne…

Oublié, le « pacte de stabilité » (qui n’a jamais été respecté sauf par les Allemands)…

Les déficits ne comptent plus…

Les banques centrales rachèteront la dette des Etats…

Nous sommes proches du bouquet final – mais ce n’est pas encore le bouquet final. Une simple mise en bouche. A ceux qui sont estomaqués par tant de débauches monétaires, les charlatans de la dette et de la monnaie bidon expliquent que si tout le monde fait la même chose, « c’est neutre ».

En effet. Toutes les monnaies sombrent en même temps.

Powell, Lagarde, Abe, Carney, même combat : tous des Gono, le banquier central du Zimbabwe.

Quoi ? Qu’entends-je ? Où se procurer de l’or physique ? Quelle forme préférer ? Je vous répète, cher lecteur, la hotline de l’investisseur aurifère émotif en détresse est fermée jusqu’à nouvel ordre.