Une fois de plus, l’or et l’argent ont été massacrés vendredi, puis dimanche soir, sur des rumeurs de tapering accéléré de la Réserve fédérale. Ce n’est pas la première fois que cela se produit, mais je ne crois pas que ces crashes puissent continuer de cette façon bien plus longtemps.

Le prix de l’or s’est effondré

Je dis cela parce que lorsque la Fed commencera à réduire ses achats mensuels d’obligations de 120 milliards de dollars, les marchés s’attendront à ce que l’inflation des prix commence à être maîtrisée. Mais ce ne sera pas le cas. Lorsque les traders réalisent que le tapering n’aide pas à maîtriser l’inflation des prix, le débat pourrait être bouleversé. Le moment où l’inflation des prix commencera à influencer les marchés de l’or et de l’argent se rapproche.

La grande question depuis des années est la suivante : quand cette réaction instinctive va-t-elle s’inverser ? Quand l’opinion aura évolué ainsi :

- « Tout ce que la Fed doit faire, c’est de réduire ses achats d’actifs et l’inflation des prix sera maîtrisée » => situation actuelle

- « Les actions de la Fed sont trop molles pour dompter l’inflation des prix »

- « La Fed ne peut pas agir aussi fortement que nécessaire, l’inflation dérape »

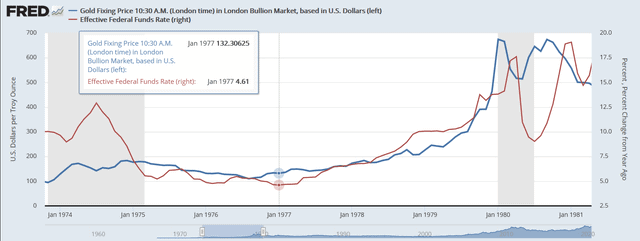

Je ne peux pas fournir de date exacte. Par contre, je peux vous montrer quand ce pivot critique s’est produit auparavant, à la fin des années 1970. Lorsque nous aurons les conditions clés qui avaient mené à ce renversement d’opinion, les marchés devraient alors se focaliser sur l’inflation plutôt que sur les politiques monétaires.

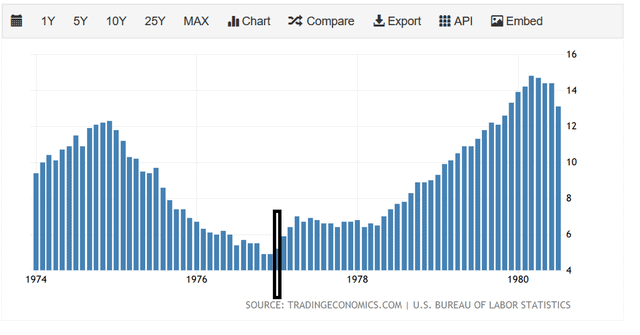

En janvier 1977, le taux directeur atteignit un plus bas de 4,61 %. À partir de là jusqu’en 1980, l’or n’a cessé de monter et de monter, sans relâche, indépendamment de la politique monétaire la plus stricte de l’histoire de la Fed. Voici le taux d’inflation IPC de l’époque :

Au cours de ce mois, le taux d’inflation IPC avait également atteint un plus bas, au même moment que celui du taux directeur. C’est alors que la chasse à l’inflation des prix a commencé. Il aura fallu 3 ans et des hausses du taux directeur à plus de 15 % pour que la Fed reprenne enfin le contrôle de la situation monétaire.

Jusqu’à présent, les marchés ont bâillé face à l’accélération des taux officiels d’inflation des prix, en supposant que la Fed pourra facilement maîtriser la situation. Mais lorsque la Fed aura fait ce premier pas, la balle sera dans le camp de l’inflation des prix. Si nous avons une autre surprise à la hausse dans l’IPC après les premières actions de la Fed, les marchés s’attendront à ce qu’elle poursuive à ce rythme. À partir de ce moment, la politique monétaire pourrait commencer à être dictée par les marchés des matières premières, principalement les marchés des matières premières monétaires comme l’or et l’argent.

Le tapering ne pourra pas stopper l’inflation des prix

Les chances d’une diminution du taux d’inflation des prix sont minces, voire nulles, à mon avis, pour trois raisons.

- Les prix du transport

- Les prix des voitures

- Les prix des locations de logements

D’après les indicateurs que je surveille, les 3 devraient continuer à pousser l’IPC, peu importe ce que fait la Fed.

Les prix du transport continuent de monter en flèche

Les prix du transport maritime ont presque doublé entre le 27 juillet et le 4 août. Ce n’est pas une faute de frappe. En 9 jours, ils ont presque doublé par rapport à des sommets déjà records. Voici ce que dit CNBC sur le sujet :

Le prix au comptant par conteneur sur la route Chine-États-Unis – l’une des voies les plus fréquentées au monde – a grimpé de plus de 500 % par rapport à il y a un an pour atteindre 20 804 $ cette semaine, a déclaré la société de suivi du fret Freightos. Alors que le prix était d’un peu moins de 11 000 $ le 27 juillet.

Xeneta, qui publie un indice mensuel des frais de transport maritime, explique la dynamique ici :

La congestion des ports et les pénuries d’équipements restent un facteur explicatif, les rapports indiquent que les navires en provenance d’Asie sont retardés de près de 3 semaines, voire plus. (…) Sans répit en vue, les expéditeurs doivent s’attendre à des perturbations continues et à des tarifs spot et contractuels élevés. (…)

Une récente enquête de la NRF a révélé que 97% de ses membres ont indiqué avoir été touchés par des retards portuaires et maritimes. En raison de la possibilité réelle d’être confronté à des rayons vides, Home Depot a pris la mesure extraordinaire d’affréter son propre navire qui sera utilisé uniquement pour transporter ses cargaisons.

Est-ce transitoire, le mot-clé que la Fed utilise ces derniers temps ? FT explique pourquoi ce n’est probablement pas le cas, et cela pourrait durer de nombreuses années :

Ainsi, le fait que les prix à long terme augmentent maintenant à des niveaux que le PDG de Xeneta, Patrik Berglund, qualifie de « vraiment époustouflants » suggère que de plus en plus ce que nous voyons arriver au coût du fret maritime – la méthode de transport via laquelle 80 % des importations atteignent les consommateurs – reflète des contraintes du côté de l’offre qui sont souvent plus difficiles à résoudre qu’une forte demande.

Au final, il est difficile de voir les coûts retomber aux niveaux d’avant la pandémie avant le Nouvel An chinois 2022 au plus tôt – la prochaine période où on peut s’attendre à une baisse cyclique de la demande – et, plus probablement, pas avant des années.