Quelle époque nous vivons ! Un peu plus de 11 ans après le premier billet de ce blog, publié par Jean-François Faure en plein milieu de la Crise bancaire et financière de l’automne 2008 (le 3 septembre), les indices actions font l’objet d’une nouvelle débâcle. A l’époque, entre son plus haut d’octobre 2007 et son plus bas de février 2009, le S&P500 s’était effondré de plus de 53%, et le CAC40 avait quant à lui dégringolé de 58% entre juillet 2007 et mars 2009.

A la différence de la crise des subprime, la nouvelle crise boursière que traversent les marchés a été déclenchée par un cygne noir de nature non pas financière, mais sanitaire : le coronavirus.

Il convient cependant de rendre à César ce qui appartient à César. Le coronavirus a bon dos, mais la déconfiture en cours sur les marchés n’est ni plus ni moins que l’issue inéluctable du choix qu’ont fait les gouvernements et les banques centrales pour surmonter la crise financière mondiale de 2007-2008. Certaines voix n’ont cessé de l’expliquer, mais elles prêchaient devant un horizon quasi désertique.

Quitte à être confinés à domicile, autant saisir l’occasion pour relire les grands classiques, nous conseille-t-on à longueur de journée. Si vous n’êtes pas très portés sur la littérature, je vous propose de me retrouver en fin de journée dans cette chronique (presque) quotidienne. J’aurai à cœur de vous y parler d’un autre grand classique, à savoir ce principe immuable de l’Economie et de la Finance selon lequel toute fuite en avant budgétaire et, par conséquent, monétaire, débouche toujours dans un bain de sang économique et financier. In fine, ce sont les monnaies qui sont laminées. Ce sera l’occasion pour vous de découvrir (ou de suivre) d’autres voix que celles des indéboulonnables commentateurs qui hantent nos plateaux de télé.

En ce mois de mars, c’est désormais officiel : vous pouvez jeter à la poubelle tous les rapports économiques et tous les prévisions mainstream de ce début d’année. Ce que vous allez lire dans le premier numéro de cette chronique a certes un avant-goût de fin des haricots pour les banques centrales, mais ne vous y trompez pas : ce n’est en réalité que le début !

« Comme l’a dit il y a plusieurs années Marc Faber avec son accent suisse : « Ils vont imprrrrimer, imprrrimer et imprrrimer. » Il avait raison. Ce n’est que le début. Malheureusement, cela conduira à la disparition des monnaies fiduciaires – à ce moment-là, nous aurons un problème plus important. »

Bienvenue en récession !

Evidemment, la crise en cours est de très mauvaise augure pour l’activité économique mondiale.

En France, le ministre de l’Economie et des Finances a annoncé aujourd’hui un budget rectificatif de récession. Mais pas d’inquiétude nous dit-on car cela n’est que « provisoire »…

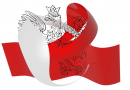

Que voilà une considération étonnante lorsque l’on sait dans quel sens Wall Street a revu ses prévisions.

« Goldman Sachs voit l’Europe entière en récession en raison de la croissance de l’épidémie de virus à travers le continent. La banque a réduit la prévision de croissance de l’Allemagne en 2020 à -1,9%, celle de l’Italie à -3,4%, celle de l’Espagne à -1,3% et celle de la France à -0,9%. Elle voit une forte reprise de la croissance en 2021. »

Toute l’année 2019, on n’a cessé de nous expliquer qu’il fallait exceptionnellement ignorer le retournement de la courbe des taux. Nous étions censés être dans une phase d’expansion éternelle et le cycle économique était censé être mort et enterré. Peu à peu, les intervenants se rendent compte que tout cela n’était qu’une mauvaise blague de banquiers centraux.

« « La courbe des taux n’a plus d’importance, cette fois c’est différent. » Laissez-moi vous donner un indice : elle a toujours compté. »

Wall Street commence à confirmer qu’il n’y a plus aucun doute à ce sujet.

« MORGAN STANLEY : «Le bilan de la courbe des taux reste parfait. Cette fois-ci n’a jamais été «différente ». »

Mais pas d’inquiétude nous disent les autorités publiques, puisqu’elles avaient tout prévu – ça va bien se passer.

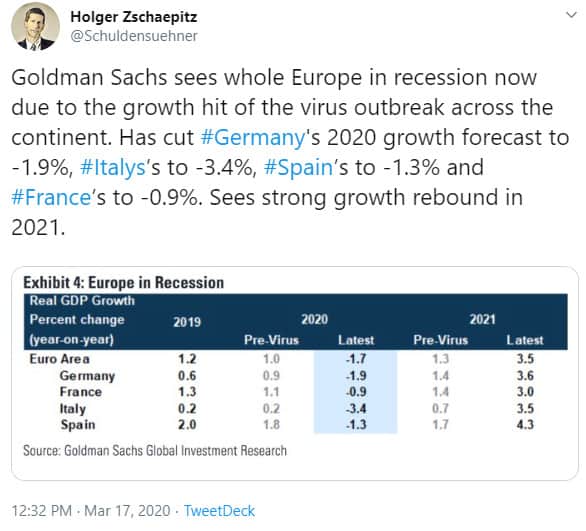

« CA, c’était la projection par le CBO [NDLR : Congressional Budget Office] des déficits en décembre 2019, sans prendre en compte la moindre récession. Ni des chèques aux ménages ou des renflouements. Désormais, on s’attend à des prévisions de PIB de -3% à -10% pour le T2. »

Pour ce qui est de la France :

Du côté des banques centrales…

Aux Etats-Unis, après que la Fed a donné le plus grand coup de bazooka monétaire ce lundi (la Fed a réduit la fourchette de ses taux directeurs de 100 points de base, pour les ramener à 0-0,25%, et a annoncé un nouveau round de QE à concurrence de 700 Mds $), elle continue d’approvisionner le marché monétaire américain qui a grand besoin de liquidités…

… tout en annonçant ce jour qu’elle allait reprendre ses interventions sur le marché de la dette des entreprises non-financières, afin de prévenir un assèchement du crédit (nous y reviendrons).

Comme le précise Zone Bourse, « Dans le cadre de son protocole de rachats de titres de crédit d’entreprises (Commercial Paper Funding Facility), utilisé pour la première fois en 2008, la banque centrale rachètera directement de la dette corporate aux entreprises émettrices. »

En somme, la Fed est en passe de donner tout ce qu’elle a afin d’éviter que les marchés interbancaire et du crédit ne se transforment en banquise.

Enfin presque tout car, dans le même temps, les anciens du FOMC nous signalent que l’helicopter money est désormais dans la fenêtre d’Overton.

Du côté des marchés actions : Wall Street commence à apercevoir quelques bulles !

Hier, Wall Street a subi sa pire séance depuis octobre 1987.

« Le Dow Jones plonge de 3 000 points, soit de 13%, dans la pire déroute depuis le crash de 1987, alors que l’effondrement du marché suite au coronavirus se poursuit. Il termine au niveau le plus bas depuis 2017, alors que Wall Street craint que le virus ne fasse basculer l’économie américaine dans la récession. »

Le Dow Jones plonge de 3 000 points, soit de 13%” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/13-dow-273×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327079_40_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>

Le Dow Jones plonge de 3 000 points, soit de 13%” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/13-dow-273×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327079_40_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>« Le $VIX a clôturé à 82,69, son plus haut niveau jamais atteint à la clôture. Le record précédent était de 80,86 le 20 novembre 2008. (note : le VIX [NDLR : « indice de la peur » qui mesure la volatilité future attendue sur le S&P500] a été créé en 1990). »

L’anxiété à son plus haut sur le VIX” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/15-VIX-2-174×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327080_18_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>

L’anxiété à son plus haut sur le VIX” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/15-VIX-2-174×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327080_18_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>Après un record à 158% du PIB mi-février, les marchés actions US sont retombés à 109,6%.

« La capitalisation boursière par rapport au PIB a chuté à 109,6%. Ne dites pas que vous n’étiez pas prévenu. »

La capitalisation boursière par rapport au PIB a chuté à 109,6%” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/16-ratio-263×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327080_840_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>

La capitalisation boursière par rapport au PIB a chuté à 109,6%” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/16-ratio-263×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327080_840_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>En Allemagne, le DAX est venu butter sur son support de très long terme.

« Lagarde et la BCE feraient mieux de se réveiller… ils ne peuvent pas se permettre de perdre la mince ligne rouge ou ce sera direction les 7500 points sur le DAX. Le DAX doit solidement repasser au-dessus des 8710 pour confirmer un creux. »

Direction les 7500 points sur le DAX ?” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/17-DAX-296×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327081_573_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>

Direction les 7500 points sur le DAX ?” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/17-DAX-296×300.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327081_573_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>Du côté du CAC40, on a terminé la séance d’hier à 3 881 points, en perte de 5,75 %. En réaction, la France devient aujourd’hui le deuxième pays au monde à restreindre la liberté sur les marchés financiers afin de stopper l’hémorragie.

Peut-être aurons-nous bientôt droit à la fermeture pure et simple des marchés, comme c’est déjà le cas aux Philippines.

Quoi qu’il en soit, le CAC40 va aujourd’hui clôturer dans le vert et les marchés actions US ont également ouvert avec une bougie verte.

Après la catastrophe de la veille, les marchés anticipent donc une journée un peu plus calme.

Pour le moment, nous en sommes à 20 000 Mds$ de perte sur les marchés actions au niveau mondial, selon les calculs de Deutsche Bank. Cela représente tout de même une gamelle d’environ 20% en 3 semaines.

Le marché actions mondial a perdu 20 000 Mds$ au cours des 3 dernières semaines” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/21-monde-300×206.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327083_755_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>

Le marché actions mondial a perdu 20 000 Mds$ au cours des 3 dernières semaines” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/21-monde-300×206.jpg” data-large-file=”https://articles.independancefinanciere.fr/investir/wp-content/uploads/2020/05/1590327083_755_On-dirait-que-c’est-la-fin-mais-ce-n’est-que.jpg”>Alors que la vision mainstream de début 2020 était celle de marchés qui tendaient vers le ciel grâce à des fondamentaux extraordinairement solides, Wall Street commence à s’apercevoir qu’il y a des bulles de partout.

« Goldman Sachs avertit que le S&P500 pourrait chuter à 2000 points. »

Cela représenterait une chute de 41% depuis le plus haut historique de l’indice.

Sommes-nous en 1987 ou en 1929 ? Ronald Stoeferle pose la question…

Dans le deuxième cas de figure, les marchés actions auraient encore un long chemin à parcourir en direction du Sud.

Jesse Colombo rappelle qu’un effondrement des marchés actions ne serait pas volé puisqu’au cours des 5 dernières années, « l’envolée du S&P500 est totalement injustifiée du point de vue des bénéfices des entreprises. »

« Cet écart va se combler », avertit l’analyste économique américain.

Si vous vous demandez ce qui explique cette envolée du cours des actions, la réponse tient en un graphique :

S&P500 (en rouge) vs Bilan combiné de la Fed, la BCE et la BoJ (en bleu) (2008-2020)

Ironique, Bruno Bertez commentait fin janvier : « il est évident n’est-ce pas que les banques centrales ne jouent aucun rôle dans la hausse des bourses ; la pression des liquidités détenues par la communauté spéculative et les taux réels nuls ne jouent aucun rôle ! La cause, c’est la pression atmosphérique comme on dit en bourse ! »

Du côté des entreprises : sauver la dette, « whatever it takes » !

La situation est de plus en plus tendue sur le marché du crédit.

« Les spreads entre les obligations investment grade et le high-yield explosent, alors que la bulle de la dette corporate créée par la Fed et la bulle de schiste implosent. »

Les spreads entre les obligations investment grade et le high-yield explosent” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/26-crédit-278×300.jpg” data-large-file=”https://www.loretlargent.info/wp-content/uploads/26-crédit.jpg”>

Les spreads entre les obligations investment grade et le high-yield explosent” data-medium-file=”https://www.loretlargent.info/wp-content/uploads/26-crédit-278×300.jpg” data-large-file=”https://www.loretlargent.info/wp-content/uploads/26-crédit.jpg”>Voilà de quoi mettre en perspective la décision de la Fed.

Si vous n’êtes pas familier de cette classe d’actifs, je vous renvoie à ce dossier en 5 volets que j’ai rédigé fin 2019 pour La Chronique Agora. Je rappellerai juste ici qu’avec 72 600 Mds$, la dette corporate est le premier poste (29%) au sein de la dette globale. Pour bien des commentateurs, c’est aussi la bulle la plus inquiétante, en particulier au niveau du leveraged loans market, c’est-à-dire les prêts accordés à des entreprises dont la santé financière est tout à fait discutable. Pour ne rien gâcher, ces prêts sont à taux… variables !

La dette des entreprises non-financières françaises étant l’une des plus fragiles de la zone euro, il n’y a rien d’étonnant à ce que ce matin, l’Etat ait sorti l’artillerie lourde.

Du côté de la mère de toutes les bulles : les spreads s’élargissent entre les dettes d’Etat de la zone euro

« Les investisseurs réclament le soutien de la BCE dans la crise des obligations italiennes. Le spread de risque entre le 10 ans italien et le 10 ans allemand bondit malgré les excuses de la présidente de la BCE Lagarde. Lagarde avait déclaré […] qu’il n’appartient pas à la banque centrale de « réduire l’écart » sur les marchés obligataires »

Il est à noter que ce phénome se produit alors même que les taux remontent sur le 10 ans allemand, traditionnellement considéré comme la valeur refuge suprême au sein de la zone euro. Et pour cause :

« Bonjour d’Allemagne, où les Bunds se sont effondrés malgré l’énorme mouvement « Risk-Off ». Les taux à 10 ans ont bondi de 40 points de base en 4 jours, les investisseurs craignant un tsunami de nouvelle dette comparable à la Grande Crise Financière en 2009, lorsque le taux d’endettement est passé de 64% du PIB en 2007 à plus de 80% en 2010, en raison de programmes de sauvetage bancaires coûteux. »

Le point sur le métal jaune : après un plus bas autour de 1300 € en séance le 16 mars, l’once reprend du poil de la bête

Après un plus haut historique à 1555 € lors du premier fixing du 24 février à Londres, l’once d’or a chuté jusqu’à 1338 € le 16 mars au second fixing, soit une baisse d’environ 14%. A l’heure où j’écris ces lignes (17h30), le métal jaune affiche 1393 €.

L’or en euros depuis le 1er janvier

Source : TradingView

Cela porte la performance de l’once en euros depuis le 1er janvier à -1,7%, après une spectaculaire année 2019 à 22,7%, pour une moyenne de 10,7% par an au cours des 15 dernières années.

A très bientôt pour le deuxième épisode de cette chronique !