[ad_1]

Dans la nuit du 14 avril 1912, quatre jours seulement après avoir quitté Southampton, en Angleterre, pour son voyage inaugural vers New York, le Titanic a heurté un iceberg au large des côtes de Terre-Neuve et a coulé. Avant ce voyage qui a coûté la perte tragique de 1 495 vies, le Royal Mail Ship (RMS) Titanic était considéré comme un navire ‘insubmersible’.

C’était le plus luxueux, le plus grand et équipé de la technologie la plus récente et la plus sophistiquée de l’époque. Pourtant, l’absence de jumelles et la navigation à une vitesse excessive sont parmi les raisons de sa disparition et des pertes de vie qu’elle a entraînées. Ce type d’événement est connu sous le nom de cygne noir, qui désigne simplement un événement imprévisible et extrêmement rare.

Qu’est-ce qu’un cygne noir sur les marchés financiers ?

L’idée a été popularisée pour la première fois par Nassim Nicholas Taleb dans son livre de 2001 intitulé Fooled by Randomness, qui a ensuite été appelé The Black Swan. Dans cet ouvrage, Taleb affirme que les systèmes complexes sont sujets à des risques cachés et à la fragilité, surtout si l’on ajoute de la complexité pour essayer de rendre le système ‘antifragile’.

L’un de ces systèmes est le marché financier, qui est devenu de plus en plus complexe avec l’ajout de garde-fous et de divers produits financiers innovants. Il est intéressant de noter que la crise financière de 2008 est survenue un an à peine après la publication du livre, ce qui prouve essentiellement l’argument de Taleb. Cependant, nous n’avons pas l’intention de jouer les prophètes de malheur et d’effrayer nos lecteurs pour qu’ils mettent leur argent sous les coussins !

Au lieu de cela, nous voulons vous montrer comment trouver un équilibre entre ‘antifragilité’ et incertitude dans vos investissements en incluant l’or physique dans votre portefeuille. Le métal jaune n’a pas seulement une valeur intrinsèque, il constitue également une excellente protection contre l’inflation et l’incertitude économique, ce qui en fait une couverture parfaite contre les événements de type « cygne noir ».

Quelques cygnes noirs dans l’histoire

L’histoire est pleine d’événements cygne noir dans différents systèmes. Rien qu’au cours des deux dernières décennies, les marchés financiers ont connu trois événements majeurs. Le premier a été la bulle Internet en 2001, lorsque les sociétés Internet ont été surévaluées. Lorsque les investisseurs ont réalisé la valeur réelle de la plupart des sociétés Internet, la plupart d’entre elles ont fait faillite avec les fonds des investisseurs.

Selon Nassim Taleb, l’une des méthodes de classification des événements de type cygne noir est qu’avec le recul, les observateurs sont biaisés et ont tendance à rationaliser que l’événement était en fait prévisible et évitable.

Néanmoins, quelque chose de similaire s’est produit à peine 7 ans plus tard avec l’effondrement du marché immobilier en 2008/2009. Une fois encore, la croissance économique rapide et l’augmentation de la richesse privée ont alimenté une bulle sur le marché du logement qui a fini par éclater.

Ces deux événements sont considérés comme des cygnes noirs, car ils répondent à un autre critère, à savoir celui d’avoir un impact catastrophique et de grande ampleur. Par exemple, le gouvernement américain a été contraint de débloquer 475 milliards de dollars dans le cadre du Troubled Assets Relief Program (TARP) en 2008 pour aider à stabiliser le système financier américain. Par la suite, encore plus de garanties et de réglementations ont été mises en place – mais créant encore plus de complexité !

N’oublions pas que nous avons vécu un cygne noir en 2020 causé par la pandémie de Covid-19. Comme dans les exemples précédents, le monde avait été averti de son manque de préparation à une pandémie par Bill Gates en 2015 à travers son Ted Talk intitulé The Next Outbreak.

Comment l’or s’est-il comporté pendant ces événements ?

En gardant ces événements à l’esprit, vous voudrez peut-être savoir si l’or aurait contribué à protéger les investisseurs des chocs qui en ont résulté. L’image du graphique ci-dessous met en évidence les 3 exemples abordés dans la section précédente et la relation entre le prix de l’or et l’indice S&P 500.

Comme vous pouvez le constater, les deux graphiques ont eu une corrélation négative dans les périodes mises en évidence lors des événements de cygne noir susmentionnés. Par exemple, pendant la crise financière de 2008, le S&P 500 a chuté de 57,7% entre octobre 2007 et mars 2009.

Pendant ce temps, le prix de l’or a augmenté de 27,61% (2007), 8,29% (2008), 25,04% (2009) et 29,24% (2010). Par conséquent, les investisseurs qui avaient une partie de leur portefeuille investie dans l’or auraient été protégés du krach et auraient évité le pire. Ce fut également le cas lors de la bulle Internet et de la pandémie de Covid-19.

Comment les investisseurs peuvent-ils tirer parti de l’or ?

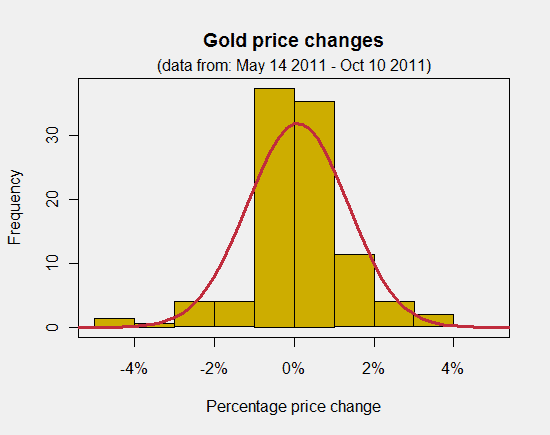

Malgré la sous-performance de l’or par rapport aux marchés boursiers sur le long terme, sa pertinence en tant que couverture est incontestable. Pour comprendre cela mathématiquement, introduisons le concept de risque de queue (tail risk ou risque de perte extrême). Il s’agit de la tendance d’un investissement à s’écarter de plus de trois écarts types de la moyenne par rapport à une courbe de distribution normale, comme illustré ci-dessous :

Les marchés boursiers ont tendance à connaître des écarts supérieurs à trois écarts types par rapport à la moyenne lors des événements cygne noir. Ce n’est pas le cas de l’or, comme vous pouvez le voir ci-dessous. Cela signifie que le prix de l’or restera relativement stable même si celui d’autres produits financiers baisse drastiquement.

Ce qu’il faut prendre en considération lorsque l’on investit dans l’or

Bien que l’or se soit bien comporté alors que les marchés allaient mal, vous remarquerez que le prix de l’or, en dehors de ces événements de type cygne noir, ont tendance à être positivement corrélés avec le marché des actions.

Depuis mars 2013, le S&P 500 a récupéré toutes les pertes antérieures et a bénéficié d’une hausse de plus de 400% à ce jour. Pendant ce temps, l’or s’est apprécié d’un peu plus de 14%, ce qui peut être considéré comme une performance relativement modeste.

C’est pourquoi l’allocation maximale recommandée pour l’or devrait rester inférieure à 20% dans les conditions générales du marché.

[ad_2]