Le prix de l’or en dollars US est généralement déterminé par les prévisions d’inflation à long terme et les taux d’intérêt aux États-Unis. Dans d’autres devises, le prix de l’or dépend principalement du taux de change entre la devise concernée et le dollar.

Dans une récente série d’articles, nous avons examiné le fonctionnement du marché international de l’or et la manière dont le prix de l’or est fixé par l’offre et la demande institutionnelles. Dans cette série, nous allons voir quelles variables économiques influent l’offre et la demande d’or, et par conséquent, le prix de l’or. Pour vous faire gagner un temps précieux, je commencerai cet article par un résumé et y ajouterai un aperçu historique, pour ensuite développer les détails dans les prochains articles.

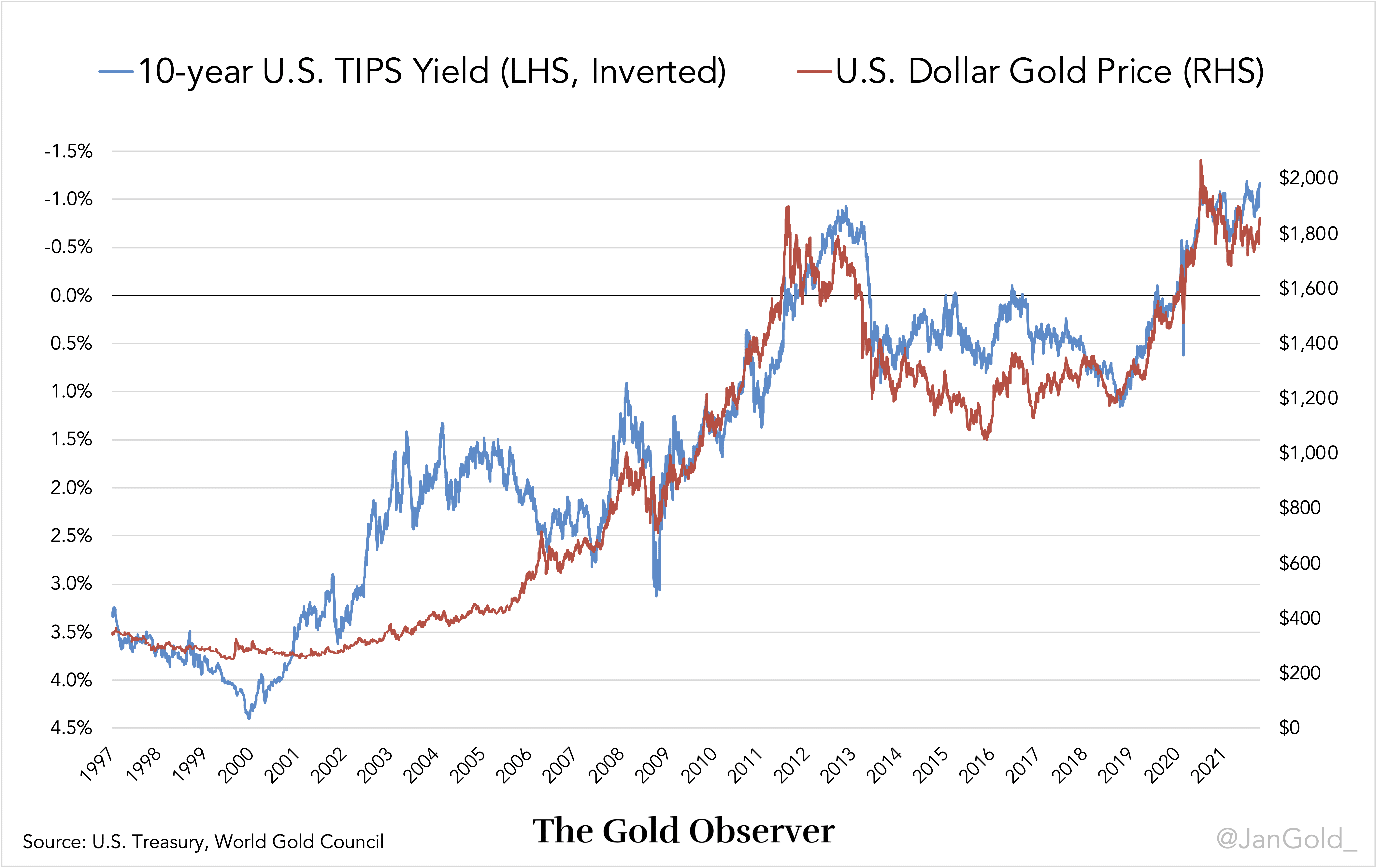

Selon moi, il est important de comprendre le système actuel, ne serait-ce que pour s’interroger sur sa longévité. Depuis 2006, le prix de l’or en dollars US est inversement corrélé aux taux d’intérêt réels (attendus) dérivés des TIPS US à 10 ans (obligations d’État américaines indexées sur l’inflation), comme vous pouvez le voir sur le graphique ci-dessous. Cette corrélation est ce que j’appelle le cadre actuel.

À noter que dans le graphique ci-dessus, l’axe des TIPS est inversé, car lorsque le taux des TIPS baisse, le prix de l’or augmente, et vice versa*. Le raisonnement est le suivant : lorsque les taux d’intérêt réels des obligations d’État baissent, il devient plus intéressant de détenir de l’or, car l’or est le seul actif de réserve international sans risque de contrepartie. En revanche, lorsque le taux d’intérêt réel augmente, il devient moins intéressant de posséder de l’or, car l’or ne rapporte aucun rendement (s’il n’est pas prêté).

Les TIPS à 10 ans sont des obligations du gouvernement américain qui compensent leur détenteur pour l’inflation des prix à la consommation (IPC). Si, par exemple, le taux des TIPS est de 2% et que l’inflation annuelle est de 3%, le détenteur de l’obligation reçoit 5% d’intérêt (2% + 3%). Étant donné qu’une correction est ajoutée lors du paiement des intérêts et du principal, le marché fixe le taux des TIPS à un niveau inférieur à celui des obligations ordinaires du gouvernement américain (obligations nominales du Trésor). En fait, le marché continue d’acheter des obligations TIPS, ce qui fait baisser leur rendement, jusqu’à ce qu’il soit indifférent de détenir des obligations TIPS ou des obligations nominales du Trésor, compte tenu de l’inflation moyenne attendue au cours des 10 prochaines années.

La différence entre le taux des TIPS à 10 ans et le rendement nominal des bons du Trésor à 10 ans est donc le taux d’inflation moyen que le marché prévoit au cours des 10 prochaines années. Cette anticipation de l’inflation basée sur le marché est également nommée « point mort d’inflation ».

Pour conclure :

Rendement des TIPS = Rendement des bons du Trésor – Point mort d’inflation

Ou en d’autres mots :

Taux d’intérêt réel attendu = Rendement des bons du Trésor – Anticipation d’inflation

Pour les intéressés, une autre remarque : après 2008, le point mort à 10 ans est devenu plus étroitement corrélé au prix du pétrole. L’énergie étant le nerf de l’économie, une hausse des prix de l’énergie se traduira par une augmentation des prix des biens de consommation.

Pour ceux qui souhaitent accéder à un graphique interactif affichant le prix de l’or et le taux des TIPS à 10 ans, veuillez cliquer ici. Pour consulter un graphique interactif du point mort à 10 ans, du taux des TIPS à 10 ans et du taux nominal du Trésor à 10 ans, cliquez ici.

UNE PERSPECTIVE HISTORIQUE SUR L’OR EN TANT QUE RÉSERVE DE VALEUR

L’or est une protection contre l’inflation depuis des milliers d’années, bien qu’il ne soit pas une constante parfaite, un tel actif n’existant pas en économie.

En Orient, les gens ont encore l’habitude d’offrir de l’or à leurs pairs lors des naissances et des mariages. Cette vieille tradition fait en sorte que les communautés survivent à tous les régimes monétaires, en utilisant l’or comme réserve de valeur et en transmettant le métal lorsqu’un nouveau membre vient agrandir la famille. Ils ont appris tôt que la monnaie émise par le gouvernement finit toujours par perdre son pouvoir d’achat. Afin que la richesse soit transmise d’une génération à l’autre, il faut une réserve de valeur qui soit immuable et ne puisse être imprimée : l’or.

« La Chine n’a jamais eu d’étalon-or officiel, mais dès 475-221 avant J.C. (environ) ‘or circulait pour les paiements importants et était utilisé comme réserve de valeur. Sur l’image ci-dessous, on peut voir ce que l’on appelait ‘cube money’. »

Dans les économies développées, les gens ont perdu, dans une certaine mesure, leur affinité pour l’or, car la financiarisation a commencé plus tôt en Occident, offrant des rendements plus élevés. Néanmoins, les banques centrales occidentales conservent d’importantes réserves d’or. Ironiquement, elles sont parfaitement conscientes de leurs failles et conservent l’or comme réserve monétaire privilégiée.

Banque centrale d’Italie : « L’or est une excellente couverture contre les épreuves de la vie et l’inflation élevée. L’or ne peut pas être déprécié ou dévalué. L’or … n’est pas un actif émis par le gouvernement ou par une banque centrale et ne dépend donc pas de la solvabilité de son émetteur. »

Le graphique ci-dessous montre la dépréciation de trois monnaies fiduciaires (Dollar US, Livre Sterling, Yen Japonais) par rapport à l’or depuis 1900, sans tenir compte des taux d’intérêt. Après tout, beaucoup de gens n’ont pas d’épargne en monnaie fiduciaire qui rapporte.

Sous la dernière forme d’étalon or (système de Bretton Woods), le dollar US était adossé à l’or au prix de 35 $ l’once, et toutes les autres principales devises étaient adossées au dollar. Techniquement, le système de Bretton Woods a pris fin en 1968 lorsque les États-Unis ont laissé le prix de l’or flotter sur le marché libre, car ils avaient imprimé trop de dollars et que la parité avec l’or était intenable. À partir de là, le prix de l’or a commencé à augmenter. Encore une fois, il était évident qu’aucune monnaie émise par le gouvernement ne peut rivaliser avec l’or.

Fait remarquable : le prix de l’or a augmenté avant les prix à la consommation. Si le marché anticipait une flambée de l’inflation, les investisseurs se réfugiaient dans le métal jaune et le prix de l’or réagissait en conséquence. L’or est devenu un indicateur des prévisions d’inflation. Si le prix de l’or augmentait, les prix à la consommation suivaient dans les deux ans.

Le président de la Réserve fédérale, Alan Greenspan, a déclaré en 1994 :

Je pense que ce que le prix de l’or reflète est une vision fondamentale du désir de détenir des actifs réels par rapport aux devises. … [L’or] est une mesure de réserve de valeur qui a montré une avance assez constante sur les attentes d’inflation et qui a été au fil des ans un assez bon indicateur, parmi d’autres, de l’évolution des attentes en matière d’inflation. Il le fait mieux que les prix des matières premières ou bien d’autres choses.

Greenspan avait même fondé sa politique monétaire en partie sur le prix de l’or.

Le lien entre les anticipations d’inflation et le prix de l’or est encore pertinent aujourd’hui, comme nous l’avons vu dans l’introduction de cet article sur les obligations TIPS.

Après une inflation à deux chiffres et des taux réels profondément négatifs dans les années 1970, les investisseurs ont été attirés hors de l’or par des taux réels positifs élevés dans les années 1980. Comme il n’existait pas d’obligations TIPS avant 1997, les taux d’intérêt réels ne pouvaient être calculés que comme tel : taux d’intérêt nominal – IPC en vigueur. Les universitaires appellent cela le taux d’intérêt réel ex post, tandis que le rendement des TIPS est appelé taux d’intérêt réel ex ante.

Sur le graphique ci-dessous, on observe le taux réel à 10 ans (ex-post), calculé sur la base du taux nominal du Trésor à 10 ans moins l’IPC aux États-Unis de 1968 à 2021.

Pour trouver les réponses à ces questions, nous approfondirons le sujet des obligations TIPS dans la deuxième partie de notre analyse.

Il est évident que les taux réels (ex post) sont très importants pour le prix de l’or. Dans les années 1970, l’or est monté en flèche lorsque les taux réels ont atteint -5% deux fois de suite. Cela peut-il se reproduire si l’inflation s’avère ne pas être transitoire et que les taux réels restent négatifs ?

Pour trouver les réponses à ces questions, nous approfondirons le sujet des obligations TIPS dans la deuxième partie de notre analyse.

Dans le système actuel, le prix de l’or est basé sur le rendement des TIPS à 10 ans. À mon avis, plus le rendement des TIPS reste en dessous de zéro, plus le système actuel devient de plus en plus absurde. Au moment où j’écris ces lignes, le rendement des TIPS est de -0,74%.

INTRODUCTION

La première partie est une introduction au système actuel de fixation du prix de l’or. Nous avons expliqué que le prix de l’or en dollar américain est inversement corrélé aux taux d’intérêt réels ex-post (taux nominal des bons du Trésor moins inflation du prix à la consommation) de 1968 à 2005, et depuis 2006, le prix de l’or est inversement corrélé aux taux d’intérêt ex-ante (taux réel attendu mesuré par le rendement des TIPS à 10 ans) .

La causalité entre l’or et le rendement des TIPS est difficile à prouver, mais la corrélation est très forte (coefficient de corrélation -0.933) et il y a une explication « rationnelle ».

Trois étapes méritent d’être abordées pour comprendre le système actuel.

La première a eu lieu pendant la période de Bretton Woods lorsque l’on disait que le dollar était « aussi bon que l’or », parce qu’il était adossé à l’or à 35 $ l’once troy. Peu après la Seconde Guerre mondiale, la stabilité du dollar ne faisait guère de doute. Cependant, dans les années 1960, le marché s’est inquiété d’une dévaluation du dollar par rapport à l’or, la Banque centrale américaine ayant imprimé trop de dollars. Pour le marché, il y avait un compromis à faire entre la détention d’or – le seul actif de réserve international qui ne peut pas être dévalué arbitrairement mais qui ne rapporte pas de rendements – et la détention de titres américains (bons du Trésor), qui rapportent mais qui sont libellés en dollars. Le rendement des bons du Trésor et les anticipations d’une dévaluation du dollar ont joué un rôle dans la décision du marché d’acheter ou de vendre de l’or.

La deuxième étape a débuté en 1968 lorsque l’or a été autorisé à flotter sur le marché libre face au dollar. Les investisseurs se sont dirigés vers l’or comme valeur refuge, faisant grimper son prix, alors qu’ils s’attendaient à une hausse de l’inflation des prix à la consommation (et à une baisse des taux réels ex post). Lorsque la Réserve fédérale augmentait les taux et que l’inflation diminuait (et les taux réels ex-post augmentaient), les investisseurs vendaient de l’or, faisant baisser son prix. D’où la corrélation inverse entre l’or et les taux réels ex-post de 1968 à 2005. Le rendement des bons du Trésor et les anticipations d’inflation ont joué un rôle dans la décision du marché d’acheter ou de vendre de l’or.

Après les taux réels ex-post négatifs dans les années 1970, le prix de l’or n’est pas retombé à des niveaux pendant lesquels les taux réels étaient positifs, ce qui reflète la dépréciation du dollar. Pour plus de graphiques, consultez la première partie*.

La troisième étape a commencé en 1997 lorsque les Titres du Trésor Protégés Contre l’Inflation (TIPS en anglais) ont été lancés aux États-Unis, ce qui a donné naissance au taux réels ex-ante. Quelques années plus tard, en 2006, l’or est devenu étroitement corrélé au rendement des TIPS à 10 ans.

Le rendement des TIPS correspond au taux d’intérêt réel attendu. La formule du taux des TIPS est :

Taux d’intérêt réel attendu = Rendement des bons du Trésor – Anticipations d’inflation

Autrement dit :

Rendement des TIPS = Rendement des bons du Trésor – Point mort d’inflation

Une baisse du rendement des TIPS fait grimper l’or ; une hausse du rendement des TIPS fait baisser l’or. Le rendement des bons du Trésor et les anticipations d’inflation jouent un rôle dans la décision du marché d’acheter ou de vendre de l’or.

Pour expliquer pourquoi je pense que le système actuel n’est pas viable, nous examinerons de plus près le fonctionnement des obligations TIPS dans le chapitre suivant. Si vous connaissez déjà les tenants et aboutissants du marché des obligations TIPS, vous pouvez passer directement à la conclusion.